доллар

Утренний брифинг Артема Деева 02.06.2017. Курс Форекс

- 02 июня 2017, 10:18

- |

- комментировать

- Комментарии ( 1 )

Кто не понял, тот поймёт или рубль не упадёт.

- 02 июня 2017, 09:25

- |

Повышение пенсионного возраста позволит

обеспечить рост пенсий на 30%.

А Л Кудрин

Международные резервы России за неделю с 12 по 19 мая 2017 года увеличились на $5,3 млрд (или 1,3%) — до $405 млрд. Об этом сообщил Банк России.

Рост резервов стал следствием положительной переоценки, а также возврата средств в иностранной валюте банками-резидентами и монетизации золота.

Международные резервы России — это высоколиквидные иностранные активы, имеющиеся в распоряжении Банка России и федерального правительства.

------------------

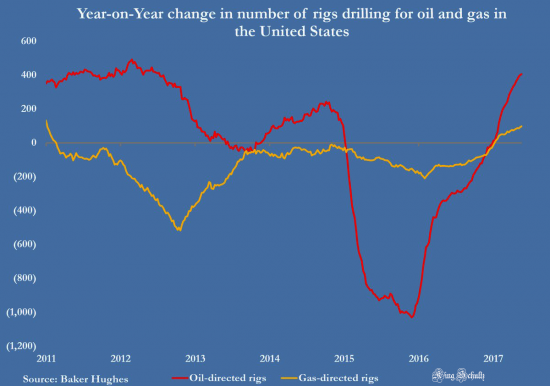

В этом году от нижней точки цикла бурения в США было добавлено 406 ориентированных на нефть буровых установок (+ 128 %) и + 98 газовых буровых установок (+113%):

( Читать дальше )

Нефть и доллар. Маразм крепчал.

- 01 июня 2017, 22:26

- |

Валюты в страну поступает всё меньше, долговая пирамида ОФЗ всё больше, об импортозамещении лучше и не заикаться. Полагаю, чем дольше будут удерживать доллар, тем сильнее будет сжиматься пружина и вместо контролируемого постепенного ослабления рубля нас ждет взрывная девальвация рубля. Вы спросите когда? Чтобы произвести максимальный эффект взрывная девальвация должна произойти за 2 месяца до выборов президента.

Почему доллар не растет.

- 01 июня 2017, 20:17

- |

Потому что у кого он есть, на споте, его уже не покупают. Взяв хэдж на фортсе от своей позы они каждый день получают приятную витаминку.

Думаю с баксом будет тоже самое что и с газпромом, в рост он пойдет только после экспира!

Самое разумное что сейчас надо делать с долларом, это покупать его на проценты от рублевых депозитов. Месяц прошел, купили на проценты и так каждый месяц. Увы парни, бакс нынче инвест бумага, в нем надо играть в долгую. Если нужен трэш и угар добро пожаловать в крипту.

Доллар

- 01 июня 2017, 16:35

- |

Торговые идеи от Артема Деева на 1 июня 2017 года

- 01 июня 2017, 11:04

- |

Торговая сессия среды оказалась удачной не только для евро, но и для британской валюты. Стоит отметить, что в обоих случаях фундаментальный фон сигнализировал о том, что активы нужно продавать, а не покупать. На текущий момент фунт заслуживает чуть больше внимания, поскольку, в отличие от евро, общий рыночный сантимент по паре GBPUSD отошел от экстремальных значений, позволяя рассчитывать на логичную реакцию трейдеров на публикуемые макроэкономические отчеты. Одним из важнейших инфоповодов, который еще не нашел должного отклика в ослаблении позиций британской валюты, являются результаты последнего опроса избирателей от YouGov, согласно которым консерваторы могут потерять 20 мест на выборах 8 июня. Это означает, что премьер-министр Мэй рискует не получить большинства в парламенте. В свою очередь парламент без выраженного лидерства осложнит переговоры по Brexit, которые и так вызывают много вопросов. Сегодня пара GBPUSD может столкнуться с дополнительным давлением потенциального роста доллара. На повестке дня данные по рынку труда, активности в производственном секторе ISM, а также индексу разгона инфляции. На текущий момент трейдеры ожидают почти 89%-ую вероятность увеличения процентной ставки в США в июне. Если сегодняшние отчета не разочаруют, шансы на ужесточение монетарной политики станут еще выше. Учитывая сказанное, пара GBPUSD имеет все основания закрыть предпоследнюю торговую сессию этой недели ниже уровня 1,28.

Торговая сессия среды оказалась удачной не только для евро, но и для британской валюты. Стоит отметить, что в обоих случаях фундаментальный фон сигнализировал о том, что активы нужно продавать, а не покупать. На текущий момент фунт заслуживает чуть больше внимания, поскольку, в отличие от евро, общий рыночный сантимент по паре GBPUSD отошел от экстремальных значений, позволяя рассчитывать на логичную реакцию трейдеров на публикуемые макроэкономические отчеты. Одним из важнейших инфоповодов, который еще не нашел должного отклика в ослаблении позиций британской валюты, являются результаты последнего опроса избирателей от YouGov, согласно которым консерваторы могут потерять 20 мест на выборах 8 июня. Это означает, что премьер-министр Мэй рискует не получить большинства в парламенте. В свою очередь парламент без выраженного лидерства осложнит переговоры по Brexit, которые и так вызывают много вопросов. Сегодня пара GBPUSD может столкнуться с дополнительным давлением потенциального роста доллара. На повестке дня данные по рынку труда, активности в производственном секторе ISM, а также индексу разгона инфляции. На текущий момент трейдеры ожидают почти 89%-ую вероятность увеличения процентной ставки в США в июне. Если сегодняшние отчета не разочаруют, шансы на ужесточение монетарной политики станут еще выше. Учитывая сказанное, пара GBPUSD имеет все основания закрыть предпоследнюю торговую сессию этой недели ниже уровня 1,28.

( Читать дальше )

Текущая ситуация по Si - Поехали!

- 31 мая 2017, 14:36

- |

Давай расти!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал