доллар

Виктор Тугульский: Доллар остается сильнейшей валютой мира

- 03 апреля 2017, 18:36

- |

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ФРС золото не испугает

- 03 апреля 2017, 16:14

- |

Золото довольно быстро рвануло вверх после мартовского заседания FOMC, однако так и не смогло закрепиться выше отметки $1250 за унцию. «Ястребиная» риторика представителей ФРС, не исключающих четырех повышений ставки по федеральным фондам в 2017, сильная макроэкономическая статистика по Штатам и продолжение ралли фондовых индексов поставили на пути «быков» по XAU/USD серьезные препятствия. В головы покупателей закрались сомнения по поводу способности драгметалла продолжить северный поход после релизов данных по европейской инфляции: потребительские цены замедлились с 2% до 1,5% в марте, снижая риски отказа ЕЦБ от QE и способствуя восстановлению позиций индекса USD. При этом существующая между драгметаллом и долларом США корреляция в преддверии публикации последнего протокола FOMC и релиза данных по американскому рынку труда создает предпосылки для развития коррекции XAU/USD.

Динамика золота и индекса USD

( Читать дальше )

«Луни» мечтает о рестрикции

- 02 апреля 2017, 21:23

- |

Аналитики Danske Bank отмечают, что текущая слабость канадского доллара была с вязана с двумя основными факторами: ожиданиями ужесточения денежно-кредитной политики ФРС на мартовском заседании FOMC и обвалом цен на нефть. Тем не менее, последняя макроэкономическая статистика по Стране кленового листа внушает оптимизм, что позволяет инвесторам рассчитывать на повышение Банком Канады процентных ставок в 2018.

Аналитики Danske Bank отмечают, что текущая слабость канадского доллара была с вязана с двумя основными факторами: ожиданиями ужесточения денежно-кредитной политики ФРС на мартовском заседании FOMC и обвалом цен на нефть. Тем не менее, последняя макроэкономическая статистика по Стране кленового листа внушает оптимизм, что позволяет инвесторам рассчитывать на повышение Банком Канады процентных ставок в 2018. Danske Bank советует не спешить учитывать этот фактор при прогнозировании дальнейшей динамики котировок USD/CAD и сместить акцент внимания на постепенное восстановление нефтяной промышленности Страны кленового листа. Он прогнозирует, что американский доллар будет снижаться по отношению к «луни» до 1,31, 1,32, 1,3 и 1,28 в течение одного, трех, шести и двенадцати следующих месяцев. Таким образом, основная рекомендация по USD/CAD – продавать.

Ежедневные обновления, читайте больше на портале brokers.pro FX-прогнозы от крупных банков

Экономический дайджест 02.04.2017

- 02 апреля 2017, 20:09

- |

На российском рынке пара доллар/рубль на прошедшей неделе преподнесла очередной сюрприз, обновив не только годовые минимумы, но и низы с июля 2015-го года на уровне 55.85. Я продолжаю ожидать значимую восходящую коррекцию, для подтверждения которой желательным будет пробой уровня 59.63. Первые её цели находятся в районе уровней 67-68. Варианты долгосрочных разметок здесь. Закрытие недели — 56.28. На дневном графике имеется двойная дивергенция. Индекс РТС на прошедшей неделе слегка снизился, закрыв неделю на уровне 1113.76. Я продолжаю считать, что он закончил последнее подразделение конечного диагонального треугольника и находится в коррекции с первыми целями 873 — 968 (разметка здесь). Индекс российских государственных облигаций вновь подрос, поставив очередной абсолютный максимум на уровне 428.2 и закрыл неделю отметке 427.47. Тут очень похоже на завершение большой третьей волны роста с декабря 2014 года. Дивергенции на дневных и недельных графиках пока сохраняются.

( Читать дальше )

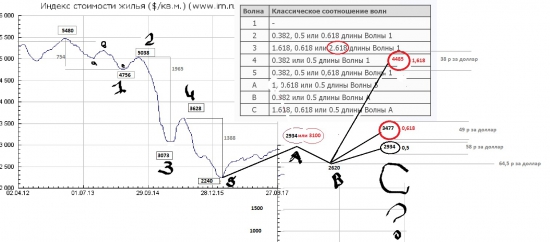

Разволновал недвижимость

- 01 апреля 2017, 15:31

- |

Теперь А В С

Волна А уже подходит к 50 % от 5 волны

Возможно будет и 61%

Волна В сильно ниже не уйдет

А вот волна С может такое дать что мало не покажется.

161,8 % от волны 5 это нас унесет аж под 4500

если цена недвиги будет примерно стоять у 170 000 по ИРН (манипулирование ставкой и предложением ипотеки)

то рассчитываем возможные цели по рублю

50% это 58 р за доллар

61% это 48 р за доллар

161,8 % это 38 р за доллар

FOREX меняет мировоззрение

- 31 марта 2017, 21:41

- |

BofA Merrill Lynch выделяет три области риска, способных повлиять на аппетиты инвесторов к доходным и надежным валютам на FOREX. Во-первых, меняется мировоззрение к воздействию бюджетного стимула Дональда Трампа и цикла нормализации денежно-кредитной политики ФРС на экономику и доллар США. Во-вторых, ЕЦБ не намерен расширять масштабы программы количественного смягчения, а политические риски в настоящее время пересматриваются в сторону уменьшения. И, наконец, в-третьих, китайская экономика способна продолжить циклический подъем даже в условиях некоторого ужесточения монетарной политики PBOC.

BofA Merrill Lynch выделяет три области риска, способных повлиять на аппетиты инвесторов к доходным и надежным валютам на FOREX. Во-первых, меняется мировоззрение к воздействию бюджетного стимула Дональда Трампа и цикла нормализации денежно-кредитной политики ФРС на экономику и доллар США. Во-вторых, ЕЦБ не намерен расширять масштабы программы количественного смягчения, а политические риски в настоящее время пересматриваются в сторону уменьшения. И, наконец, в-третьих, китайская экономика способна продолжить циклический подъем даже в условиях некоторого ужесточения монетарной политики PBOC. С учетом сложившихся условий, BofA Merrill Lynch считает, что недавние успехи JPY были чрезмерными, в то время как CAD и NZD являются недооцененными. Банк рекомендует покупать EUR/JPY и продавать AUD/CAD и AUD/NZD.

Ежедневные обновления, читайте больше на портале brokers.pro FX-прогнозы от крупных банков

Итоги недели 31.03.2017. Протесты 26 марта. Курс доллара и нефть

- 31 марта 2017, 19:59

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал