облигации

Что ждать от завтрашнего заседания Банка России?

- 19 декабря 2024, 20:29

- |

Завтра состоится заседание Совета директоров Банка России по ключевой ставке (КС) – мы считаем, что «на столе» предметно будут рассмотрено только повышение ключевой ставки с разным «шагом» и сигналом с разной степенью жесткости на следующее заседание (14.02).

Мы считаем, что из-за сложившегося баланса проинфляционных рисков повышение ключевой ставки до 23,0% годовых (+200 б.п.) более вероятно и в большей степени соответствует интересам Банка России. В базовом сценарии мы ожидаем жесткий сигнал на февральское (опорное) заседание «…Банк России допускает возможность повышения ключевой ставки на ближайшем заседании...».

🤔Почему мы считаем, что такое решение (+200 б.п.) больше соответствует сложившийся экономической ситуации и интересам Банка России?

С нашей точки зрения, макроэкономическая ситуация в России складывается не так, как ожидал Банк России в октябре, однако существует ряд факторов, которые позволят инфляции замедлиться в следующем году (но не до прогнозных значений регулятора).

( Читать дальше )

- комментировать

- Комментарии ( 2 )

ЗАВТРА - ФИНАЛ! Ключевую ставку снова повысят

- 19 декабря 2024, 19:52

- |

Завтра состоится финальное заседание ЦБ в этом году. Так сказать, «под ёлочку». Заседание не будет опорным, а значит регулятор не пересмотрит свой среднесрочный прогноз на следующий год, а только изменит (или нет?) ключевую ставку. А сегодня — своеобразный ЦБ-шный Сочельник, и в честь этого я принёс вам последние новости и свежие мемы.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

📈Что там по инфляции?

Вчера как раз подоспела свежая статистика от Росстата, на которую инвесторы и рынок традиционно обращают внимание, пытаясь предугадать ход мыслей Банка России.

📊Инфляция с 10 по 16 декабря замедлилась до 0,35% против 0,48% неделей ранее. Годовая инфляция на 16 декабря ускорилась до 9,50% с 9,32% на 9 декабря. Рост цен с начала года составил 9,14% (кхе-кхе, на этой цифре поперхнулся, извините).

🚀Рынок таким данным обрадовался: на вчерашней вечерней сессии пошел набор высоты, и мы снова прокололи 2400 п., на этот раз снизу вверх. Вроде бы позитив логичен: «всего» 0,35% вместо 0,48%.

( Читать дальше )

PREMIUM в Краснодаре

- 19 декабря 2024, 19:27

- |

Наша компания открыла первый магазин премиум-формата в Краснодаре в ТЦ «Мега».

Новый SOKOLOV PREMIUM стал четвертой точкой такого формата в России после успешного запуска в Москве, Санкт-Петербурге и Екатеринбурге.

Краснодар является стратегически важным для SOKOLOV городом. По данным Аналитического Центра SOKOLOV, с января по сентябрь 2024 года рынок ювелирной розницы Краснодарского края в целом вырос на 21% и достиг 13,3 млрд рублей, заняв первое место по Южному федеральному округу и четвертое место по всей России (после Москвы, Санкт-Петербурга и Московской области).

В столице региона — Краснодаре — объемы продаж увеличились на 21% и в денежном выражении достигли 4,6 млрд рублей, что на 21% выше показателей аналогичного периода прошлого года.

В SOKOLOV PREMIUM представлен расширенный ассортимент украшений с бриллиантами и другими драгоценными камнями. В магазине можно найти более 1000 моделей золотых украшений премиального сегмента.

Средний чек на украшения с бриллиантами достиг 30 770 рублей, увеличившись за 11 месяцев 2024 года на 24% по сравнению с аналогичным периодом прошлого года.

( Читать дальше )

Самолет тоже всё

- 19 декабря 2024, 19:09

- |

Итоги первичных размещений ВДО и некоторых розничных выпусков на 19 декабря 2024 г.

- 19 декабря 2024, 18:37

- |

🏛 $RUB — Неужели Владимир Владимирович спасет нас от разбушевавшегося ЦБ?

- 19 декабря 2024, 18:36

- |

Сегодня с 12 часов дня проходит прямая линия с президентом, на которой уже отметили несколько важных моментов.

🔑 Первым из которых стало признание недоработок ЦБ, поздно подключившем меры регулирования вне сферы ДКП.

Что в очередной раз указывает на образовавшиеся недовольства правящих кругов рекордно высокой ключевой ставкой.

🧐 Также довольно интересным моментом стала выраженная надежда на разумное решение регулятора.

Из-за чего можно предположить, что итоги завтрашнего дня все еще не предопределены и даже могут нас приятно удивить.

❗️ Так что не переключайтесь, ведь все самое интересное у нас еще только грядет впереди!

👉 А пока коррекция подходит к своему закономерному концу, мы уже перекопали весь рынок и нашли парочку интересных бумаг, по которым уже скоро опубликуем ТОЧКИ ВХОДА.

И для нашего с вами удобства данные точки входа будут опубликованы в нашем Telegram: https://t.me/+tUWrRnSctOczNjky

Присоединяйтесь и сами все увидите, это отличная возможность купить, пока другие будут бояться ❤️

( Читать дальше )

Компания «Пионер-Лизинг» установила ставку 7-го купона 6-го выпуска облигаций

- 19 декабря 2024, 18:07

- |

ООО «Пионер-Лизинг» определило ставку 7-го купона по 6-му выпуску биржевых облигаций (ПионЛизБО6) на уровне 25,29% годовых, исходя из формулы: срочная 6-месячная процентная ставка RUONIA + 6%. Таким образом, размер выплаты на одну облигацию составит 20,79 руб.

Напоминаем, что выплата купонов по данному выпуску производится ежемесячно.

Дата начала 7-го купонного периода: 18.01.2025

Дата выплаты купона: 17.02.2025

Андеррайтером облигаций ООО «Пионер-Лизинг» является АО «Инвестиционная компания «НФК-Сбережения» (краткое наименование: ИК НФК-Сбер, код участника торгов – GC0294900000).

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

Инфляция. Рано радоваться текущим темпам

- 19 декабря 2024, 18:07

- |

Инфляция в РФ с 10 по 16 декабря составила 0,35%, годовая ускорилась до 9,5%. Российский рынок отреагировал позитивно на вечерней сессии.

Безусловно радует, что третью неделю подряд темпы роста инфляции снижаются. Однако, еженедельные 0,35% это все еще крайне высоко и очень далеко от таргета ЦБ.

Цены продолжают расти и ускоряться (+3,4%) в плодоовощной продукции. Как пример: огурцы стали дороже на 10,1%, помидоры — на 4,1%, капуста — на 2,9%, картофель — на 1,9%.

Заметен рост и в других товарах: яйца куриные — на 1,8%, мясо кур — на 1,7%, масло подсолнечное — на 1,2%. Цены на автомобильный бензин выросли на 0,3%, на дизельное топливо — на 0,4%.

Текущие «замедления» вряд ли дадут новые вводные для решения по ставке в пятницу. Для понимания того что инфляция действительно замедляется, мы должны увидеть более низкую и устойчивую динамику.

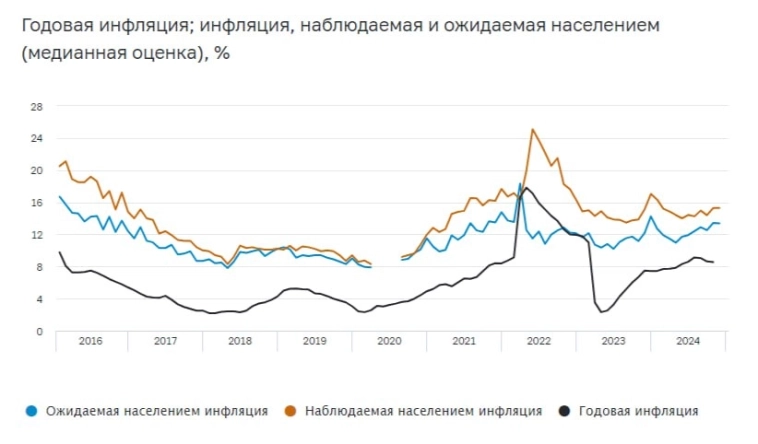

Также, важно отслеживать инфляционные ожидания граждан. Здесь все также наблюдается рост. Ожидания в декабре выросли до 13,9% с 13,4% в ноябре, обновив максимум 2024 года. Подобный опрос дает понять психологию и потенциальные действия россиян.

( Читать дальше )

Вошли в рейтинг лучших работодателей России по версии Forbes

- 19 декабря 2024, 18:06

- |

Ежегодно Forbes проводит оценку крупнейших российских компаний, сравнивая результаты в таких сферах, как экология, сотрудники и общество, корпоративное управление. В этом году мы получили серебряный статус, который отмечает нашу постоянную работу над созданием ответственной и прозрачной компании, где ценятся принципы ESG.

Для нас это не просто место в рейтинге, а отражение нашего подхода к работе и взаимодействию с сотрудниками и партнерами. Мы стремимся поддерживать атмосферу доверия и открытости в компании, а один из инструментов для этого — Горячая линия.

Что нужно знать о Горячей линии Selectel?

➡️ Доступный канал связи

Горячая линия — это надежный и безопасный способ сообщить о мошенничестве, незаконных действиях или неэтичном поведении, доступный для каждого сотрудника или партнера

➡️ Зачем это нужно?

Горячая линия позволяет выявлять проблемы и принять меры по их преодолению на ранних этапах.

➡️ Наша цель

Мы стремимся создать безопасную и комфортную рабочую среду для всех, минимизировать правовые и репутационные риски, повысить уровень доверия сотрудников и партнеров.

( Читать дальше )

Что такое G-spread?

- 19 декабря 2024, 16:51

- |

Много кому этот показатель не известен и его пугаются как огня, а зря. Он очень даже полезен

G-spread — показывает разницу между доходностью корпоративных облигаций и безрисковых облигаций с одинаковой дюрацией. У нас этими безрисковыми бумагами выступают ОФЗ.

Показатель даёт инвесторам понять насколько адекватная доходность данных корпоративных бумаг и то, как оценивает их рынок. Если G-spread у бумаги низкий, то это значит, что рынок оценивает эту бумагу как вполне надёжную и её можно не бояться купить.

Работает это так. Например ОФЗ на горизонте 1 года дают 16%, а корпоративная бумага даёт 17%. Это показывает, что G-spread составляет 100 пунктов и это вполне хорошее значение для бумаги и говорит о том, что с компанией всё хорошо.

Если ОФЗ на горизонте 3 года даёт доходность 15%, а какая-нибудь корпоративная бумага тоже на 3 года даёт доходность 20%, то это уже 500 п.п. и показывает, что что-то не так.

Сегодня (19.12.2024) у нас есть такие бумаги:

RU000A107RZ0 Группа компаний Самолет, БО-П13, которая имеет G-spread 4,503.91. То есть на 45% выше, чем ОФЗ!!!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал