опционы

Корово-дье или почему на западе Аллирога назвали бы посмешищем

- 28 февраля 2021, 12:07

- |

И хочу я более пристально обратить внимание этих упёртых особ на некоего господина Джеймса Кордье (James Cordier), который прославился в западном инвест- и информационном пространстве в 2018-м (сюрприз!) году. Для удобства я буду давать здесь свой перевод, но ссылки на оригиналы будут в конце. Итак, давайте почитаем некоторые выдержки из того, что писали про этого гениального опционного трейдера в 2018-м:

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 305 )

"Чтобы продать что-нибудь ненужное,...

- 27 февраля 2021, 16:05

- |

Доброй нерабочей (для разнообразия) субботы всем! Продолжаю описывать свою стратегию направленной опционной торговли. Сначала краткое оглавление предыдущих частей:

1. Общее описание ТС

2. Обоснование причин выбора данной ТС

3. Общий порядок выбора актива для ТС

Сегодня предметно напишу о выборе конкретных опционных позиций, причинах и порядке этого выбора. Но до начала основного текста обязательный дисклеймер:

1. Опционы сопряжены с риском. Все, что вы завели на опционный счет, может быть потеряно, смиритесь с этим.

2. Сейчас (март 2021) — не лучшее время для направленной торговли. Рынок все более отчетливо рисует нам пилу, то ли перед затяжным прыжком, то ли перед взрывным ростом, то ли надолго. В таких обстоятельствах моя ТС работает хуже, поскольку в отсутствие общего рыночного тренда сложнее работает прогнозирование движения БА. Можно использовать отбойные или пробойные стратегии, но их качество прогнозирования хуже. В текущих обстоятельствах я нахожусь в кэше на 70% опционного портфеля и на 90% всего своего портфеля, почти как и ровно год назад — это моя оценка текущего рынка для вашего понимания.

( Читать дальше )

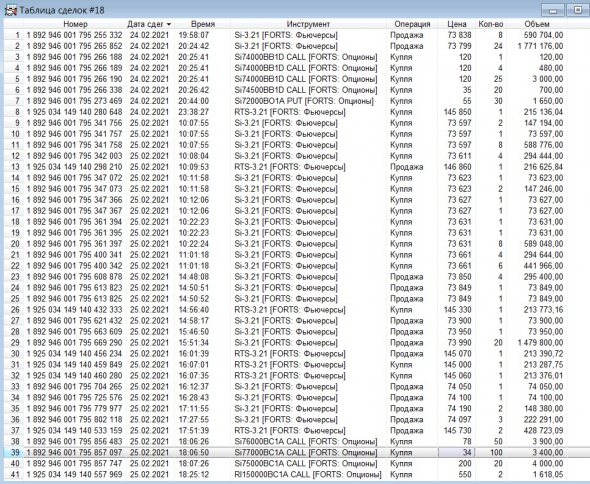

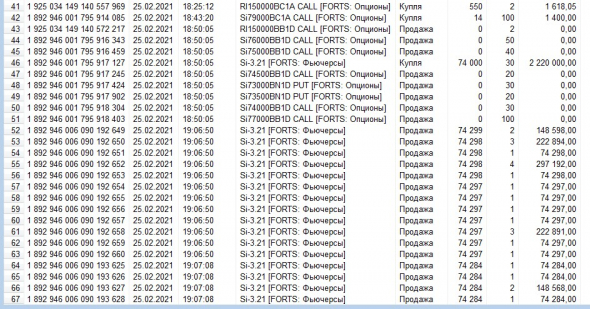

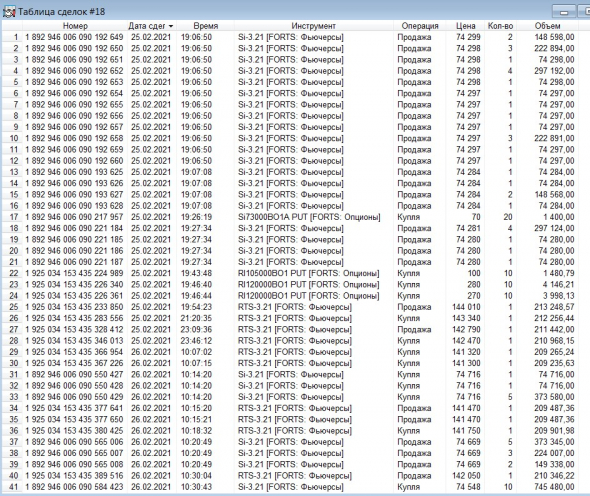

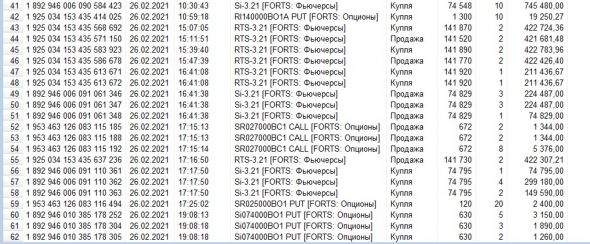

Разгон депо, опционы, СИшка, 26.02.2021. +75тыр.

- 26 февраля 2021, 19:16

- |

Интрадей..

Сделки:

( Читать дальше )

Последний день покупки под дивиденды. Заработок на отчетности

- 26 февраля 2021, 11:47

- |

✅Динамика рынка в моменте (фьючерсы) 26 февраля 2021 г:

📉 DowJones -0,49%

📉 Nasdaq -0,84%

📉 S&P500 -0,40%

⚪️ Серебро -2,85%

🌕 Золото -0,84%

🗓 Календарь предстоящих событий на 26 февраля 2021 г.

💰 Сегодня представят свои финансовые результаты:

🇺🇸 Beyond Meat #BYND — Отчетность за 4 квартал 2020 года

🇺🇸 iRhythm Technologies #IRTC — Отчетность за 4 квартал 2020 года

🇺🇸 Cable One #CABO — Отчетность за 4 квартал 2020 года

🇺🇸 Live Nation Entertainment #LYV — Отчетность за 4 квартал 2020 года

🇺🇸 Sailpoint Technologies Holdings #SAIL — Отчетность за 4 квартал 2020 года

🇺🇸 Eldorado Gold #EGO — Отчетность за 4 квартал 2020 года

🇺🇸 Endo International #ENDP — Отчетность за 4 квартал 2020 года

🇺🇸 The Howard Hughes #HHC — Отчетность за 4 квартал 2020 года

🇺🇸 Alarm.com Holdings #ALRM — Отчетность за 4 квартал 2020 года

🇺🇸 Kratos Defense & Security Solutions #KTOS — Отчетность за 4 квартал 2020 финансового года

🇺🇸 VMware #VMW — Отчетность за 4 квартал 2021 финансового года

🇺🇸 NuVasive #NUVA — Отчетность за 4 квартал 2020 года

🇺🇸 LivePerson #LPSN — Отчетность за 4 квартал 2020 года

🇺🇸 Glaukos #GKOS — Отчетность за 4 квартал 2020 года

( Читать дальше )

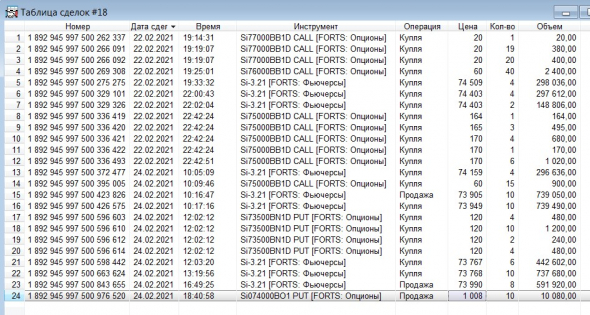

Недельные опционы (на RI, Si) менее ликвидны чем месячные и квартальные?

- 24 февраля 2021, 21:40

- |

Недельные опционы (на RI, Si) менее ликвидны чем месячные и квартальные?

Как стабильно зарабатывать на опционах?

- 24 февраля 2021, 11:56

- |

Меня часто спрашивают, как можно стабильно зарабатывать на опционах и какую стратегию применять?

На самом деле опционы позволяют заработать колоссальные деньги, если знать какую опционную стратегию нужно применять в каждой конкретной ситуации.

Заработок на отчетности компании

Когда компания публикует отчет о прибылях и убытках, они предоставляют самые последние финансовые показатели, а также дают рекомендации по результатам следующего квартала.

В этом случае, вы можете использовать стратегию «стрэддл» и получить значительную прибыль на высокой волатильности эмитента.

К сожалению, большинство трейдеров учат использовать неправильную опционную стратегию и в конечном итоге они разоряют свой счет.

( Читать дальше )

Опционы. Текущий рейтинг методов расчета исторической волатильности HV

- 23 февраля 2021, 12:20

- |

Свои выводы я представил на завтраке инвестора у Алины Ананьевой.

Были рассмотрены восемь активов на различных рынках и период с 2010 по 2016 гг.

Методы сравнивались по критерию наименьшей ошибки прогноза будущей волатильности.

Лучшими подходами по моему мнению оказались методы господина Твардовского, господина Механизатора, экспоненциальный способ, а также усреднение этих трех прогнозов. Сейчас мне стало любопытно, насколько я оказался прав тогда в своих выводах.

Для теста я взял часовые свечки различных активов с января 2017г. по январь 2021г.

Основные выводы представлены ниже, объяснения и таблички следуют за ними.

Выводы

1. В общем рейтинге с учетом всех рынков первое место занял метод усредняющий три прогноза: г-на Твардовского, г-на Механизатора и экспоненциальный.

2. Подход г-на Твардовского с подобранным мной множителем подтвердил свою прогнозную силу на различных рынках. Для российского рынка акций и фьючерсов данный метод оказался наилучшим. Для commodities, индексов и американских акций этот подход вошел в тройку лучших. Для дневного таймфрейма подход г-на Твардовского оказался самым точным для выбранной группы из пяти активов.

3. Экспоненциальный метод также доказал свою полезность, заняв третье место в общем рейтинге. Для американских акций прогнозы в рамках данного подхода оказались самыми точными.

4. Подход г-на Механизатора с выбранным мной множителем уступил лидерские позиции другим методам, но оказался полезен при совместном использовании с другими способами .

5. Для часового таймфрейма популярные подходы Parkinson, Yang-Zhang, Rogers-Satchell и Garman-Klass в большинстве случаев оказались хуже даже базового метода расчета исторической волатильности. Впрочем, для дневного таймфрейма показатели этих методов (в частности, подхода

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал