портфель акций

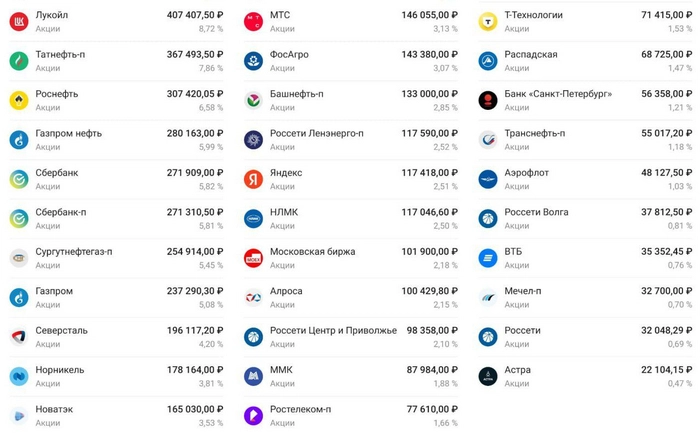

Мой дивидендный портфель на 4,7кк

- 10 февраля 2025, 12:57

- |

Мой инвестиционный дивидендный портфель по состоянию на 10.02.2025 (до начала торгов).

Лукойл 8,72% ср. 5460р

Татнефть-п 7,86% ср. 512р

Роснефть 6,58% ср. 436р

Газпром нефть 5,99% ср. 445р

Сбербанк 5,82% ср. 220р

Сбербанк-п 5,81% ср. 215р

Сургутнефтегаз-п 5,45% ср. 38р

Газпром 5,08% ср. 205р

Северсталь 4,2% ср. 1117р

Норникель 3,81% ср. 154р

Новатэк 3,53% ср. 998р

МТС 3,13% ср. 271р

ФосАгро 3,07% ср. 5488р

Башнефть-п 2,85% ср. 1263р

Ленэнерго-п 2,52% ср. 127р

Яндекс 2,51% ср. 3732р

НЛМК 2,5% ср. 168р

Мосбиржа 2,18% ср. 97,2р

Алроса 2,15% ср. 69,6р

Россети ЦП 2,10% ср. 0,27р

ММК 1,88% ср. 43,9р

Ростелеком-п 1,66% ср. 64р

Т-технологии 1,53% ср. 2503р

Распадская 1,47% ср. 183р

Банк СПБ 1,21% ср. 346р

Транснефть-п 1,18% ср. 1208р

Аэрофлот 1,03% ср. 73,8р

Россети Волга 0,81% ср. 0,092р

ВТБ 0,76% ср. 172р

Мечел-п 0,70% ср. 147р

Россети 0,69% ср. 0,16р

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Что продать: самые дорогие и перегретые акции

- 04 февраля 2025, 17:46

- |

Продажа акций — одно из ключевых решений инвестора. Очень многие на рынке хотят зафиксировать прибыль, пока цена находится вверху. Перечислим признаки, по которым можно заметить, что акции перегреты и могут скоро упасть.

1. Фундаментальный анализ

- Высокие мультипликаторы

Все компании на рынке разного размера, у каждой своя бизнес-модель, и адекватно их сравнить можно только по относительным показателям, например, стоимость/прибыль (P/E) или стоимость/выручка (P/S).

Нюанс в том, чтобы находить самые дорогие компании из одинаковых отраслей, сравнивая их по наиболее подходящим мультипликаторам. Например, у промышленников часто берут EV/EBITDA, а у банков — P/B.

Примеры: РУСАЛ, Ozon, Акрон

- Низкий таргет-прогноз

Более простой метод оценки — на базе консенсуса аналитиков. Они регулярно обновляют рекомендации на покупку или продажу акций. Необоснованно дорогие бумаги, как правило, имеют низкий или нулевой потенциал роста.

Иначе говоря, сам бизнес неплохой, и акция долгосрочно интересная, но в моменте она уже сильно выросла, и до средней целевой цены (таргета) остаётся совсем немного. Это и есть симптом слишком дорогой компании.

( Читать дальше )

Какие акции выбрать для трейдинга

- 03 февраля 2025, 18:13

- |

Далеко не каждая акция подходит для активных сделок. Нужна сильная динамика (изменение цены), высокий спрос и быстрый доступ к деньгам. Составили подборку бумаг, отвечающих этим критериям.

Как отбирали акции

Большие изменения цены — главный фактор. Идеально, если акция стабильно волатильна, то есть даёт возможность заработать на широких колебаниях. Берём акции с самой высокой сигмой (средним отклонением цены внутри дня).

Далее важна высокая ликвидность. Совершать сделку нужно быстро, а у ликвидных бумаг потери на спреде минимальны. Выбираем из топ-50 акций по торговому обороту за последний месяц. Их активнее всего покупают и продают.

Последний критерий — наличие высоких торговых плечей. Не каждая бумага доступна для маржинальной торговли, так что наличие такой опции — дополнительный плюс. Берём бумаги с самыми крупными плечами на лонг и шорт.

Лучшие акции для трейдинга

Ниже в таблице собраны 15 наиболее подходящих бумаг. Одни берут волатильностью, другие — оборотом и щедрым доступом к заёмным деньгам брокера. Отберём из них несколько штук под разные цели и стратегии.

( Читать дальше )

Какие акции стабильно проигрывают рынку

- 28 января 2025, 17:45

- |

Голубая фишка — почти синоним высокой надёжности и доходности. Но на самом деле некоторые популярные бумаги стабильно проигрывают рынку. Как показывает история, эти акции не стоит покупать надолго.

Где легче потерять деньги

Обычно высокий риск связывают с волатильностью акций: чем бумага подвижнее, тем больший убыток она может принести, например, на очередной коррекции. Но есть и другой класс опасных бумаг — стабильно отстающие.

Время от времени они хорошо растут, как правило, следуя за остальным рынком. У них высокий вес в индексах, а значит, высокие обороты, и это привлекает активных спекулянтов, в том числе крупных.

Здесь и кроется главный риск: эти акции есть в портфелях у многих, инвесторы охотно их докупают на росте, но большинство в итоге потеряет деньги, поскольку на длинной дистанции эти акции — хронические аутсайдеры.

Топ-20 главных акций

В таблице ниже собраны голубые фишки, которые чаще всего попадали в состав одноимённого индекса. То есть, по данным Мосбиржи, они являются самыми ликвидными акциями наиболее крупных компаний России.

( Читать дальше )

Лучший сектор за месяц. Девелоперы обновляют максимумы

- 27 января 2025, 17:42

- |

Акции застройщиков продолжают расти быстрее рынка. С 20 декабря бумаги ГК Самолет и Эталона выросли на 60%, ПИКа удвоились. Есть ли новые поводы для роста и где может завершиться движение.

Акции девелоперов ПИК, ГК Самолет и Эталон с 20 декабря до 24 января выросли на 95, 64 и 62% соответственно. Худшими в секторе были акции Группы ЛСР, которые выросли на 29,3%, но всё равно опередили рынок (+22%).

После заседания ЦБ 20 декабря весь рынок акций развернулся, и подешевевшие девелоперы оказались в фокусе внимания инвесторов.

Оптимизм инвесторов поддержали заявление президента Владимира Путина о том, что «не должно быть никаких лимитов» на семейную ипотеку (от 19 декабря) и его просьба к правительству как можно скорее представить предложения по новым мерам поддержки строительного сектора в ипотечной сфере (от 9 января).

Стоит ли покупать

Неделю назад мы уже писали о ралли в секторе. Несмотря на отсутствие новых драйверов, акции девелоперов продолжают активно расти. Движение выглядит спекулятивным.

( Читать дальше )

Разбор портфеля Поликарпа Брусникина

- 26 января 2025, 11:09

- |

Портфель инвесторский с целью его роста и пассивного дохода в виде дивов.

На инвестиции тратятся 30 минут времени раз в 2 недели. Купил и графики не смотрю.

ТС:

1) В портфель добавляется растущая компания, с растущими дивами.

2) Равный вес каждой компании в портфеле.

3) Акции покупаются каждые 2 недели. Покупки снизу портфеля, с целью равномерности веса каждой компании в портфеле.

4) Дивы реинвестируются.

5) Нет плечей, шорты не используются.

6) Кеша, облигаций нет.

7) Акции не продаются, только докупаются. В случае если компания объявляет о делистинге, то она будет продаваться.

Какие минусы данной ТС?

Каких компаний не хватает?

Какие компании лишние?

Портфель:

smart-lab.ru/q/portfolio/speculme/100504/

Дивидендное уведомление. Пора готовиться к сезону

- 24 января 2025, 17:10

- |

Дивиденды — один из ключевых факторов при выборе акций, особенно на российском рынке. В этом году они приобрели ещё большее значение из-за высокой ключевой ставки, которая повышает доходность безрисковых инструментов и создаёт серьёзную конкуренцию акциям.

Главный дивидендный сезон на российском рынке приходится на период с мая по июль. В прошлом году аналитики Альфа-Инвестиций провели исследование и выяснили, когда лучше всего покупать акции под дивиденды. Напоминаем ключевые выводы и рассказываем, какую тактику стоит выбрать в этом году.

Почему пора готовиться уже сейчас

До июня осталось менее 100 торговых сессий — самое время начинать подбирать акции под предстоящие выплаты. В нашем прошлом исследовании мы установили, что заблаговременная покупка акций позволяет заработать на их росте ещё до выплаты дивидендов.

Мы обновили статистику, проанализировав более 700 дивидендных отсечек по акциям первого и второго эшелонов с 2015 по лето 2024 года. Результаты подтвердились: покупка акций за 90 дней до отсечки приносила среднюю доходность в 13,9%. При этом доходность постепенно снижалась по мере приближения к дате выплаты. То есть, чем раньше вы покупаете акции, тем больше можно заработать на их росте в ожидании дивидендов.

( Читать дальше )

С чем связан скачок обыкновенных акций Сургутнефтегаз

- 23 января 2025, 18:03

- |

Обыкновенные акции Сургутнефтегаза росли шесть сессий подряд и за это время прибавили более 22%, значительно опередив Индекс МосБиржи (+4,5%), при отсутствии корпоративных новостей. Разбираемся, чего ждать от этих бумаг дальше.

Инвесторы исторически воспринимают привилегированные акции Сургутнефтегаза как инструмент защиты от ослабления рубля и обладают высокой ликвидностью. В отличие от них, обыкновенные акции Сургутнефтегаза, торгуются без выраженного тренда уже более 10 лет.

Обыкновенные акции Сургутнефтегаза торгуются с дисконтом к привилегированным из–за более низких дивидендов. Выплаты ежегодно растут, но остаются крайне низкими для сектора: менее 1 руб. на акцию (доходность — до 3%). При этом сигналов о существенном росте выплат нет.

Последнюю неделю рост обыкновенных акций значительно опережал динамику Индекса МосБиржи и привилегированных акций. За шесть торговых сессий они прибавили более 22%.

Ранее обыкновенные акции Сургутнефтегаза много раз спекулятивно дорожали, однако после этого акции всегда снижались обратно к исходным уровням. Вероятно, текущий всплеск волатильности также не вызван фундаментальными факторами. Никаких корпоративных новостей не выходило. Кроме того, 10 января компания попала под новый пакет блокирующих санкций США.

( Читать дальше )

Лидеры прогнозов. Топ-5 акций в январе 2025

- 20 января 2025, 17:05

- |

Ситуация на рынке меняется постоянно, и оценки аналитиков тоже. Обновим список самых интересных для покупки акций, согласно целевым ценам и рекомендациям профессионалов.

Лучшие по консенсусу

Аналитики — это отраслевые специалисты, которые много общаются с представителями компаний и могут видеть долгую перспективу. Поэтому их мнения и прогнозы ценны для инвесторов.

Наша методика отбора акций учитывает три критерия:

- у акции есть широкое покрытие (более 5 аналитиков)

- у неё преобладают рекомендации на покупку

- целевая цена на год у неё одна из лучших на рынке.

Как правило, самые высокие таргеты — 100% потенциала роста или даже выше — имеют не самые популярные у аналитиков бумаги, то есть широкого консенсуса по ним нет. Кроме того, зачастую это очень рискованные акции.

И наоборот: акции с широким покрытием, многими наблюдаемые и хорошо изученные, часто имеют много рекомендаций на покупку, но при этом низкие таргеты, например, меньше доходности депозитов.

( Читать дальше )

Какие акции сейчас хорошо покупают

- 17 января 2025, 17:30

- |

Последние дни рынок растёт на снижающихся объёмах: спрос на акции неуверенный. Но есть исключения. Перечисляем акции, цена которых растёт одновременно с количеством сделок — это важный сигнал растущего тренда.

Смотрим динамику объёма сделок

Для отбора мы взяли данные об относительном объёме сделок. Они показывают, как изменилось количество сделок за выбранный период, например, неделю или месяц относительно 10 предыдущих периодов. То есть — какова торговая активность по каждой отдельной акции: выше или ниже среднего. Если объём выше единицы, то сделок стало больше, если меньше, то их количество упало.

Относительный объём нужно изучать в связке с динамикой цены. Если акция упала, но объём увеличился — значит, растёт активность продавцов; выросли и цена, и объём — перевес на стороне покупателей.

Десятка растущих акций

Собрали 10 бумаг, которые обогнали Индекс МосБиржи за последнюю неделю и месяц и при этом нарастили объём сделок как минимум в последнюю неделю. И для сравнения акции Сбербанка (на них спрос упал).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал