портфель

Точки покупок для инвестора в долгосрок.

- 18 января 2017, 12:35

- |

После долгих метаний и экспериментов я потихоньку пришел к 3 простым вещам — индекс, портфель, ребалансировка.

1. Индекс — нечего пытаться его обогнать и лудоманить со стаками. (Правда в малом портфеле еще пытаюсь это делать с етфами отраслей/стран/размеров). Но чувствую что скоро подобью статистику и плюну, оставив только SPY/MDY/IWM.

2. Портфель решает. Когда у меня абсолютно не кореллирующие активы то любые маркет крэши выхывают только сонное зевание. Например сейчас у меня: индекс, трежерис, золото, нефть, палладий, литий, некоторые ЕМ страны.

Конечно мой портфель не скачет на +1..3% в день, но и не валится на -1..5%.

3. Ребалансировка. Про нее как нить в другой раз, тоже есть идейка. Но смысл 1, максимум 2 раза в год.

Но пост не о том. Меня регулярно мучает вопрос — как покупать в портфель (из доходов реал биза), чтобы не переплатить и оптимально войти.

И пока пришел к наблюдению (за 2+ года) что покупать надо на ПАНИКАХ, и точно не на оптимизме! Каждый год рынок дает возможность для 2-3 покупок в год. И это логично, с точки зрения комиссий. Чтобы не платить малую комиссию дешевле покупать 3 раза в год, а не 12 (я не в ИБ и не смогу туда зайти по своим причинам).

Как результат построил такую системку, посмотрим как проявит себя дальше. Пока удалось только хорошо вскочить на трампралли.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 16 )

Первый портфель американских акций.

- 12 января 2017, 16:52

- |

Достоинства:

- Низкий порог входа. Один лот — одна акция. Нет минимального порога по размеру торгового счета.

- Низкие комиссии на сделку.

- Можно купить иностранные акции на ИИС, получить вычет или освободиться от уплаты налога.

- Российский брокер — ваш налоговый агент. Нет необходимости считать налоги и подавать налоговую декларацию.

( Читать дальше )

Помогите создать портфель облигаций

- 10 января 2017, 14:34

- |

Хотелось бы получить ваши советы как для ИИС, так и не для него?

Начался новый рабочий год. Ну и собственно немного об интересных эмитентах.

- 10 января 2017, 10:52

- |

www.youtube.com/watch?v=e5lDfIx68Sc&t=6s

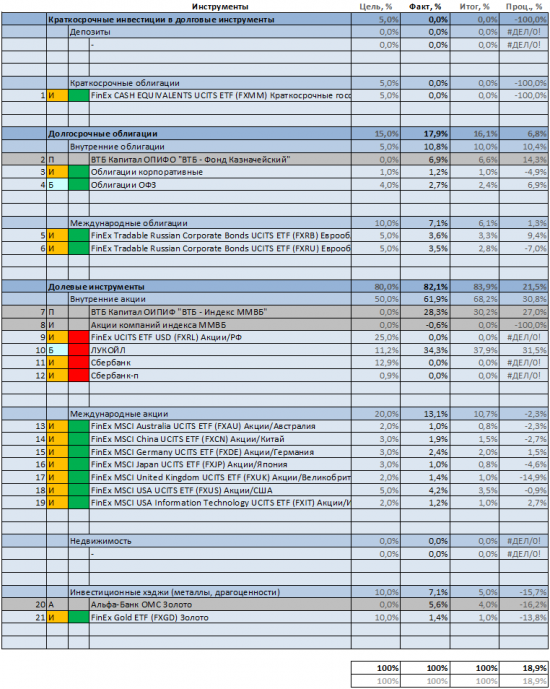

и доходность одного из портфелей, составленных в октябре, на данный момент.

Итоги 2016

- 10 января 2017, 09:50

- |

Наконец, ВТБ Капитал опубликовали данные по стоимости ПИФов, можно подводить полный итог инвестирования в прошедшем году.

Легенда столбцов:

Цель — целевая доля инструмента в портфеле

Факт — техническое значение

Итог — итоговая доля инструмента в портфеле

Проц. — доходность инструмента по итогам года

Итак, общая доходность составила 18.9%.

Больше всего, конечно, порадовали акции РФ, их объем компенсировал потери портфеля по золоту и ETF по международным акциям.

Первый год «осознанного» инвестирования не скажу, что выглядит блестяще, но результатом я в целом доволен, он вполне укладывается в мои целевые значения и представления об инвестировании. Заодно, проверил себя на толерантность к риску и принятию необдуманных решений. В общем, всё хорошо.

Что год грядущий нам готовит? Никто не знает. Будем посмотреть, двигаясь установленным курсом. Сроки поставлены дальние.

( Читать дальше )

Хеджирование портфеля акций

- 07 января 2017, 11:21

- |

Хочу сформировать портфель акций и встал вопрос по хеджированию рисков падения цены такого портфеля.

В портфель планирую загнать около 12 эмитентов в разной пропорции, сразу хочу сказать что более половины из них не имеют своих фьючерсов, поэтому хеджировать через фьючи напрямую каждого эмитента не получится, по крайне мере полностью.

В качестве варианта вижу следующие варианты хеджа:

1) Классический портфель акции/ОФЗ-МУНИ (корпоративные не рассматриваю из-за налогов, и не надежности в целом, Пересвет, Татфонд иже с ними куча дефолтов) 30/70.

2) Хеджирование через Si. Корреляция с портфелем 0,76.

3) Думал про фьюч РТС или ММВБ, но корреляция с портфелем -0,2.

Портфель планирую наполнять эмитентами в течение 1-2 месяцев, по мере их «остывания», и рассчитан на 6 мес.

Может кто еще какие варианты знает?

Инвестирование. Итоги 3,5 лет

- 04 января 2017, 15:13

- |

Оперирую только цифрами, выводы каждый пускай делает сам для себя. Отчет включает себя период с июля 2013 по 31 декабря 2016 года. Начальный размер портфеля составлял – 681022 рублей. Динамика по годам такая:

Июль 2013 года – 681022 рублей

31 декабря 2013 года – 738267 рублей

31 декабря 2014 года – 747446 рублей

31 декабря 2015 года – 1239471 рублей

31 декабря 2016 года – 1438215 рублей

Итого: рост портфеля за исходный период составил – 111%, индекс ММБВ за этот период вырос на 62%, это к тому, что портфель не просто двигался за индексом, а происходили движения в самом портфеле, которые позволили обогнать индекс.

С июля 2013 денежные средства в портфель не вносились, происходила только рекапитализация, за счет поступивших дивидендов и купонных выплат по облигациям. За этот период они составили:

2013 год – 4948 рублей

2014 год – 64183 рублей

2015 год – 90030 рублей

2016 год – 133967 рублей

На сегодняшний день портфель состоит из следующих акций и облигаций:

( Читать дальше )

Пересмотр портфеля акций. Январь 2017.

- 03 января 2017, 19:21

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции.

Текущий портфель получился несколько ориентированным на электроэнергетику. Поскольку это не единственная стратегия которую я торгую, то я могу это допустить. Если вы опасаетесь концентрации, то можете оставить в портфеле NLMK, не покупая MSNG(Мосэнерго).

Статистика счета

Ниже представлено сравнение статистики торгового счета и индекса ММВБ с 1 февраля 2016 г. Из-за малой величины выборки (менее 3 лет) статистика на данный момент не значима.( Читать дальше )

Первый год на бирже. Итоги. Выводы.

- 30 декабря 2016, 08:48

- |

Так получилось, что окончание 2016 года совпало с окончанием моего первого года пребывания на бирже. Я открыл счет 11.12.15.

Решил расписать все основные тенденции уходящего года, что бы вспомнить каким он был за одно расскажу о том как я их отторговал и какие сделал выводы, надеюсь, это будет полезно для других новичков.

Сразу всех порадую =) не слился ) и даже вопреки статистики мой счет просуществовал больше 9 месяцев!

На рынок приходил как среднесрочник. Год был весьма сложным для среднесрочной торговли, по сути растянутый боковик с плавным уходом вверх.

Вся моя подготовка к торговле заключалась в посещении бесплатного семинара и в консультации брокера.

Кстати семинар был весьма хорош, как минимум сделал для себя вывод в ненадобности плечей, поставил перед собой адекватную цель - прибыль от 15 до 30 % годовых(30% это очень хорошо, результат для супер гуру) и получил основные представления о движении цены(растущий тренд, падение, флет и уровни, существование которых под вопросом =) использование индикаторов и т.д)

( Читать дальше )

Закрываем позиции, подводим итоги и готовимся к новому году.

- 16 декабря 2016, 20:59

- |

Подводим итоги и готовимся к новому году.

По-тихоньку заканчивается 2016 год, а значит настает время подводить итоги уходящего года и строить планы на будущий год. В том числе и в сфере финансов. Лично я люблю проводить такой анализ, убежден что он полезен и что не менее важно, интересен. Проводя аналогию с динамикой курса акций, вы таким образом следите за ростом вашей собственной жизни и думаете как в будущем достичь новых максимумов.

Не углубляясь в размышления, перейду к анализу своих финансовый результатов на фондовом рынке за текущий год. Сегодня я закрыл практически все свои позиции в акциях, а до конца года возможно закрою все (если получится). Делаю я это в первую очередь потому, что вариант продолжения роста прямо перед новогодними праздниками и первые дни после них, мне кажется не таким вероятным, как коррекция (особенно после такого активного роста на московской бирже в последние месяцы), а значит и возможность перезайти по лучшим ценам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал