SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

риск

Возникло желание поделиться эквити и опытом

- 28 мая 2015, 09:34

- |

Здравствуйте дорогие читатели. Возникло желание поделиться эквити и опытом.

Предыдущий анализ сливов был в статье smart-lab.ru/blog/240125.php.

Постараюсь не повторяться, а написать новые детали.

Краткое содержание.

Старт торговли 21 октября 2014.

Сейчас у автора просадка по счёту фортс 40000р. (последний день не вошёл на график, в нём ещё чуть слито)

Максимальная прибыль была в период с 11 декабря по 25 декабря, за тот период было заработано около 440000 руб, которые потом были подслиты. Счёт заводился на 900000р.

Торговля велась не только роботами, было много ручных сделок, что и привело к просадке.

Не могу сказать что я делал глупые сделки — в целом нормальные, большую часть времени ручные сделки тоже давали прибыль, иначе я бы этим не занимался. В последний месяц что-то вручную совсем не свезло, в итоге примерный суммарный вред от ручной торговли 200т.р. В очередной раз решено прекратить торговать вручную.

( Читать дальше )

Предыдущий анализ сливов был в статье smart-lab.ru/blog/240125.php.

Постараюсь не повторяться, а написать новые детали.

Краткое содержание.

Старт торговли 21 октября 2014.

Сейчас у автора просадка по счёту фортс 40000р. (последний день не вошёл на график, в нём ещё чуть слито)

Максимальная прибыль была в период с 11 декабря по 25 декабря, за тот период было заработано около 440000 руб, которые потом были подслиты. Счёт заводился на 900000р.

Торговля велась не только роботами, было много ручных сделок, что и привело к просадке.

Не могу сказать что я делал глупые сделки — в целом нормальные, большую часть времени ручные сделки тоже давали прибыль, иначе я бы этим не занимался. В последний месяц что-то вручную совсем не свезло, в итоге примерный суммарный вред от ручной торговли 200т.р. В очередной раз решено прекратить торговать вручную.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 12 )

Прошу ИЗВИНЕНИЯ у Верникова и Суздальцева. И о риске и размере депозита.

- 25 мая 2015, 16:16

- |

Краткое содержание:

1. Прошу извинения у Верникова.

2. Прошу извинения у Суздальцева.

3. Принятие рисков и выбор размера депозита.

1. Прошу извинения у Верникова.

2. Прошу извинения у Суздальцева.

3. Принятие рисков и выбор размера депозита.

Можно или нет?

- 23 мая 2015, 22:59

- |

Можно или нет?

"я ни во что уже не верю" - я его адвокат)!

- 20 мая 2015, 11:06

- |

всем кто не верит или не может поверить в то что пишет Денис — посвящаю этот пост. сегодня за один день я на демо-счете в кухоном МТ4 сделаю +100% к счету при риске полного краха. но сделаю.

скоро скрин сюда скину.

ps да это демо- я не торгую на кухнях, но сам принцип возможно проверить и так

за день пока в ноль

день 2-ой — наместе стоим (не дается нам каменный цветок))

( Читать дальше )

скоро скрин сюда скину.

ps да это демо- я не торгую на кухнях, но сам принцип возможно проверить и так

за день пока в ноль

день 2-ой — наместе стоим (не дается нам каменный цветок))

( Читать дальше )

сколько можно срубить за день -проверим!

- 18 мая 2015, 23:20

- |

продолжение диалога «на тему»

торговля без глубокого анализа с большими плечами (но с маленьким риском))

был диалог с комрадом и я решил пост наглядный организовать -общение с картинками продуктивнее.

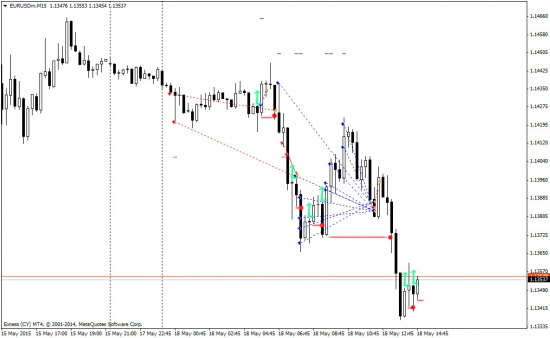

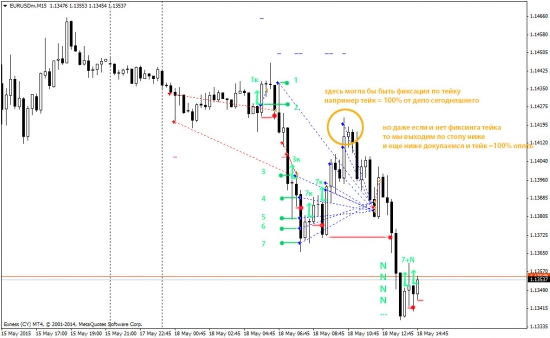

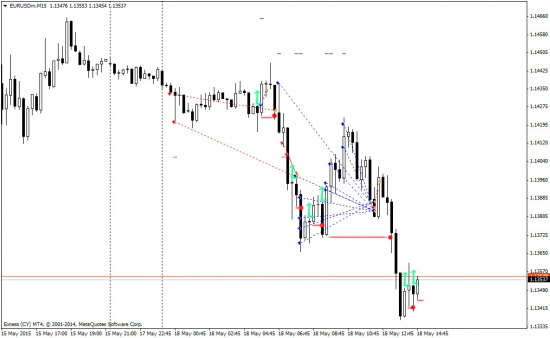

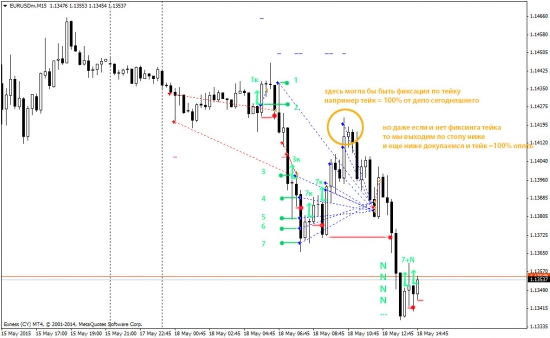

я постепенно по мере переписки в посте буду добавлять картинки если что неясно будет- первая картинка прояснит где В ПРИНЦИПЕ надо входить и выходить, чтоб ограничивать убыток

1 картинка. красные лини =стопы / зеленые стрелки= лонг входы / красная точка на свече = сработавший стоп (на примере 15мин графика)

картинка 2 — здесь количество лотов в позах где «1к» = 1 контракт, «2к» = два контракта и т.д.

( Читать дальше )

торговля без глубокого анализа с большими плечами (но с маленьким риском))

был диалог с комрадом и я решил пост наглядный организовать -общение с картинками продуктивнее.

я постепенно по мере переписки в посте буду добавлять картинки если что неясно будет- первая картинка прояснит где В ПРИНЦИПЕ надо входить и выходить, чтоб ограничивать убыток

1 картинка. красные лини =стопы / зеленые стрелки= лонг входы / красная точка на свече = сработавший стоп (на примере 15мин графика)

картинка 2 — здесь количество лотов в позах где «1к» = 1 контракт, «2к» = два контракта и т.д.

( Читать дальше )

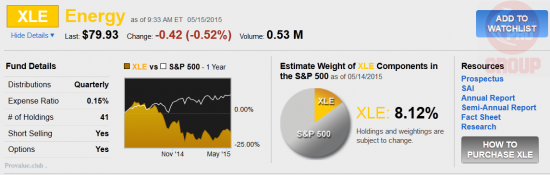

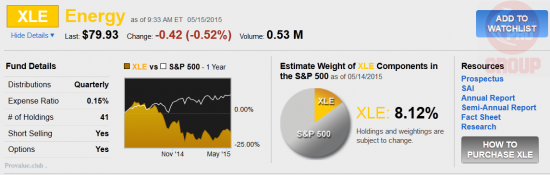

Небольшая раскореляция Energy Select Sector SPDR (ETF) XLE с нефтью?

- 18 мая 2015, 17:14

- |

Я в Сообществе выкладывал ранее рекомендацию «Лучше инвестировать в XLE чем в Нефть напрямую», которая частично себя уже отработала.

Интересно, что последний месяц наметилась некоторая раскореляция XLE с нефтью.

( Читать дальше )

Интересно, что последний месяц наметилась некоторая раскореляция XLE с нефтью.

( Читать дальше )

для темы Good trade от MOROZ

- 07 мая 2015, 13:28

- |

для темы Good trade

имхо можно так торговать и риск меньше и прибыль та же — но проверить не мешает (теория не друг практики)

на картинке все в принципе описано на статейной же картинке-оригинале -единственное что на картинке забыл что на верху шорт уже не 7 к а 9 контрактов

- от 06 мая 2015, 15:28

- |

- от moroz

имхо можно так торговать и риск меньше и прибыль та же — но проверить не мешает (теория не друг практики)

на картинке все в принципе описано на статейной же картинке-оригинале -единственное что на картинке забыл что на верху шорт уже не 7 к а 9 контрактов

Расскажи им,что такое стоп лос.

- 03 мая 2015, 21:27

- |

Я бы точно не смог cидеть на такой высоте.

Мое имхо, что такие сшибай головы не смогли бы зарабатывать на торговле, ибо отсутствие страха только губит депозит.Страх он как губит, так и помогает.

«Строительство Эмпайр-стейт-билдинг, Нью-Йорк.»

Мое имхо, что такие сшибай головы не смогли бы зарабатывать на торговле, ибо отсутствие страха только губит депозит.Страх он как губит, так и помогает.

«Строительство Эмпайр-стейт-билдинг, Нью-Йорк.»

Управление рисками

- 26 апреля 2015, 22:37

- |

И так посмотрим, что может получиться со стратегией если к ней прикрутить жесткие правила управление рисками. А именно не примерный расчет риска на сделку, а четко расчитанная формула лота по стопу в экселе. Максимальный расчет риска установив в 2%. Как минимум это должно помочь уберечь депозит и сделать торговлю более комфортной.

Как не додумался до этого раньше?

-Думал вот только мне казалось это излишне просто.

Разве не слышал об этом от всех торгующих трейдеров?

-Слышал, но как обычно пропускал мимо ушей и считал себя умнее, раз у меня и без этого получалось торговать в +.

Почему сейчас?

Увидев убыток от одной сделки в 7-20%, а таких за 4 месяца было минимум 5, вопрос как исключить этот волнительный момент в торговле, побудил к созданию таблицы расчета. Уверен, что результат не заставит себя долго ждать, а пока смотрим результат без нововведения.

( Читать дальше )

Как не додумался до этого раньше?

-Думал вот только мне казалось это излишне просто.

Разве не слышал об этом от всех торгующих трейдеров?

-Слышал, но как обычно пропускал мимо ушей и считал себя умнее, раз у меня и без этого получалось торговать в +.

Почему сейчас?

Увидев убыток от одной сделки в 7-20%, а таких за 4 месяца было минимум 5, вопрос как исключить этот волнительный момент в торговле, побудил к созданию таблицы расчета. Уверен, что результат не заставит себя долго ждать, а пока смотрим результат без нововведения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал