рубль

Фиксация прибыли по рублю продолжается

- 18 декабря 2016, 22:44

- |

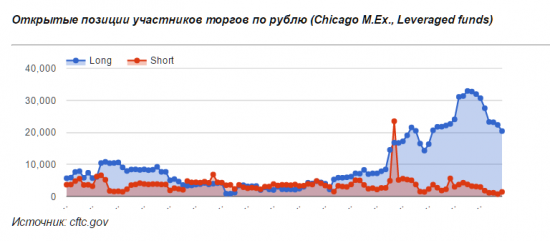

Пока разница между «лонгами» хедж-фондов и их «шортами» составляет около 19 тыс. контрактов, но она активно снижалась в последние месяцы.

А вот крупнейшие трейдеры биржи предпочитали закрывать как длинные, так и короткие позиции, однако по-прежнему ждут снижения рубля, а не его роста.

На этом фоне страновые риски России продолжают свое снижение к историческим минимумам. По состоянию на 15 декабря вероятность дефолта нашей страны опустилась до 2,8%. Получается, что иностранные инвесторы всерьез поверили в скорый рост экономики страны и ее надежность. К примеру, инвестиционный дом Bank of America Merill Lynch на прошлой недели

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Скользкий путь ФРС. Обзор на предстоящую неделю от 18.12.2016

- 18 декабря 2016, 22:40

- |

На уходящей неделе:

Заседание ФРС

ФРС исполнило своё обещание и повысило ставку.

Рынки были подготовлены к этому, но повышение точечных прогнозов членов ФРС по траектории роста ставок усилило надежды тех участников рынка, которые ожидают ускорение нормализации политики ФРС при воплощении в жизнь стимулов Трампа.

Ралли по росту доходностей ГКО США получило ускорение, а вместе с ним усилился и рост доллара.

Прогнозируемый путь повышения ставки:

— В 2017 году 1,4% против 1,1% ранее;

— В 2018 году 2,1% против 1,9% ранее:

— В 2019 году 2,9% против 2,6% ранее;

— В долгосрочной перспективе предел повышения ставки 3,0% против 2,9% ранее.

Т.е. в среднем члены ФРС планируют, что ставки будут расти быстрее на одно повышение ставки в год по сравнению с прогнозами сентября, при этом долгосрочный прогнозируемый предел роста ставок вырос незначительно на 0,1%.

( Читать дальше )

Степан Демура. Семинар компании Сити Класс (16.12.16) (сокращённая версия)

- 17 декабря 2016, 16:53

- |

Недельные свечи кричат

- 16 декабря 2016, 22:55

- |

( Читать дальше )

Доллар/рубль и нефть растут одновременно!

- 16 декабря 2016, 22:27

- |

Степан Демура на РБК (PROФинансы) 16 декабря 2016 года

- 16 декабря 2016, 21:57

- |

Почему рубль падает так резко? Неделю назад точно так же вроде рос как раз при продаже 19% акций Роснефти? Или кто-то знает, что будет +100 буровых?

- 16 декабря 2016, 20:47

- |

Что-то случилось ? Что с рублём ?

- 16 декабря 2016, 18:37

- |

Набиуллина за рубли, а Вы?

- 16 декабря 2016, 18:25

- |

Набиуллина за рубли, а Вы?

Как вы думаете, что я могу посоветовать? Конечно в рублях. Тем более, что инфляция у нас снижается и будет дальше снижаться

Два существенных мировых события повлияли на конъюнктуру глобальных рынков последних месяцев — это результаты выборов в США и достижение договоренностей ОПЕК и других экспортеров по ограничению добычи нефти. Оценка совокупного влияния этих событий позволяет нам говорить о возросшей вероятности реализации сценария с повышением цен на нефть

Нам нужно время, чтобы оценить воздействие различных факторов на конъюнктуру нефтяного рынка: насколько будут соблюдаться договоренности об ограничении поставок, как поведут себя поставщики из других стран и производители сланцевой нефти, какой будет динамика мирового спроса и политика ФРС США

Мы уже сейчас видим, что курс стал менее волатильным, чем нефть, за которой он раньше ходил практически один в один. Были периоды, когда была очень высокая эластичность. Эта волатильность, на наш взгляд, будет снижаться при диверсификации экономики, которая так необходима

Нет, мы не ожидаем такого укрепления рубля, которое бы несло риски для финансовой стабильности

Отток капитала из РФ, по нашей оценке, будет меньше $20 млрд, но может быть около $17 млрд. При прочих равных приток средств и по линии приватизации «Роснефти», еще раз скажу — при прочих равных это приток капитала, но надо смотреть, когда он будет отражаться в этом или в следующем году. Для нас какая-то часть может быть в этом году, какая-то в следующем году. Для нас очень важно, чтобы это не создавало излишней краткосрочной волатильности на внутреннем рынке. В этом году не отражается вся сумма притока капитала

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал