рубль

КАПИТАЛ на грани

- 06 октября 2015, 10:05

- |

«Что бы кто то заработал, нужно что бы кто то потерял»

Капитал на грани и сгорает с катастрафической скоростью

Нерезиденты сбежали с российского рынка

Банкстерам просто стало нечем «питаться»

Российский рынок стал высоковолатильным и неликвидным

Система больше не может существовать

без потоянной подпитки новыми большими деньгами

Рублёвые аукционы под рыночные и нерыночные активы исчерпаны

Валютные аукционы под «воздух» будут закрыты

при дальнейшем снижении цены на нефть

ЦБ РФ рисковать не будет...

Остается лишь один источник безграничной ликвидности

это без залоговые рублевые аукционы от ЦБ РФ

Зачем изобретать велосипед, потерять должен будет бюджет!

Банкстеров будут спасать за счёт бюджета,

ибо дальнейшую девальвацию рубля и рост ключевой ставки ЦБ РФ

банкстеры больше не выдержат...

а также за счёт «принуждения к банковским вкладам»

(отзыв лицензии у банка топ-50

с длительным затягиванием возмещением от АСВ)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 13 )

ЦБ эмиссия рубля

- 06 октября 2015, 06:54

- |

Банк России намерен компенсировать эмиссию рублей для покрытия дефицита бюджета изъятием избыточной денежной массы у банков. За 8 месяцев текущего года ЦБ провел эмиссию 900 млрд рублей для покрытия дефицита бюджета. В следующем году Минфин рассчитывает получить из-под «печатного станка» ЦБ около 2 триллионов рублей.

Банк России намерен компенсировать эмиссию рублей для покрытия дефицита бюджета изъятием избыточной денежной массы у банков. За 8 месяцев текущего года ЦБ провел эмиссию 900 млрд рублей для покрытия дефицита бюджета. В следующем году Минфин рассчитывает получить из-под «печатного станка» ЦБ около 2 триллионов рублей.Долгосрочный прогноз USD/RUB

- 05 октября 2015, 21:03

- |

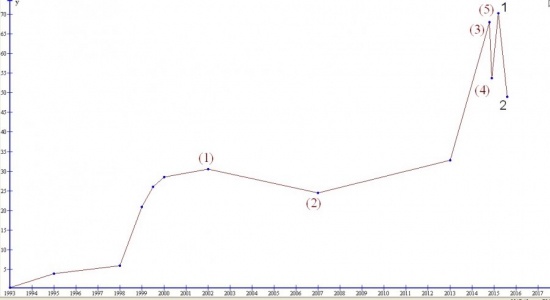

За точку начала цикла (приблизительно) возьму 1994г. Выбрал именно этот год, т.к. волна 1 закончилась в 2015 года, разница составила 21 год, что является числом фи ( условность, но тем не менее). Волна 1, прошла путь примерно 66 пунктов. Если разобрать её внутреннюю структуру, то мы имеем гармоничную структуру, близкую по соотношениям к коэфф. золотого сечения (ЗС). (2) — 0.236 от (1), (3) — 1.618 от (1), (4) — 0.382 от (3). Волна 1 завершилась коррекцией 2 на 48 (23 пункта) начав волну 3, начало которой сейчас и наблюдаем. Первые среднесрочные цели по завершению волны 3: 1) 156, если пойдёт на 1.618 или даже 222, если на 2.168. Динамичное развитие волны, делает проблематичным возможность однозначно склоняться к одному из вариантов, если пройдём первую отметку, пойдём на вторую, но чисто интуитивно склоняюсь к 156. Далее мы увидим коррекцию, я думаю она будет развиваться по коэфф. 0.236 от 3 волны, т.к. 2 была 0.382, должно быть правило чередования, 0.618 будет замного, точно её глубину можно будет сказать после завершения 3. После коррекции 4, последует 5 волна, одназначно ясно одно -

( Читать дальше )

Чем хуже, тем лучше. Очередная эйфория ещё не повод для покупок.

- 05 октября 2015, 16:57

- |

Последние пятничные данные с рынка труда США вновь в корне изменили настроения инвесторов во всём мире, но вряд ли надолго. После слабых американских данных по безработице существенно снизились опасения насчёт повышения ставок в США в текущем году. Уже менее 10% участников рынка ожидают повышение ставки в октябре, чуть более 30% в декабре и только в марте следующего года чуть более 50%. Опять для фондовых рынков заработало старое правило – чем хуже дела в экономике США, тем лучше, но вечно ФРС США на поводу у рынков идти не будет, поэтому вопреки всем ожиданиям, в декабре повышение ставки может быть при любом раскладе.

В понедельник, по той же причине, эйфория на всех мировых площадках продолжилась. Основные индексы в Европе взлетели от 2% до 3%. В США индексы на открытии показали рост, в пределах 1%, но в долгосрочный рост вся эта эйфория вряд ли сможет перерасти. Позитив и сильный старт текущей недели до конца рабочей пятидневки может полностью испариться. Не стоит забывать, про то, как рынки были разочарованы нерешительностью ФРС на последнем заседании, поэтому дальнейшая череда плохих данных по экономике США будет ещё больше связывать руки ФРС, а на хороших данных рынки вряд ли смогут расти. За последние 3-4 квартала ключевые американские индексы показали нулевую динамику, рынки явно выдохлись, а крупные инвесторы на любом оптимизме аккуратно фиксируют свои портфели. Чтобы сломать пятилетний безоткатный бычий тренд на американских индексах требуется много времени, но рост волатильности вблизи исторических максимумов с возрастающими объёмами свидетельствуют о том, что слом уже происходит.

( Читать дальше )

Рубль...

- 05 октября 2015, 16:34

- |

— 8 октября — принятие бюджета на 2016 год. (3200 бочка в рублях)

— не наблюдается традиционного спроса на доллары в начале месяца. (Бытует мнение что недельные аукционы не имеют смысла, тем не менее корреляция прослеживается, так что имеет смысл проанализировать завтрашний аукцион).

— по итогам октября вероятно снижение % ставки на 0,50 базизных пункта

— снижение ниже 64.60 — 80 исполнит стопы что придаст импульс до 64.

— уход ниже 64 при нефти 50<= маловерятен

В общем покупаем рубль на отскоке, с расчетом на пробой 50$ по нефти и снижением к 62.50 — 60 по USD/RUB.

По баксу кривая ожиданий по % ставке, сместилась вправо. В четверг публикация протоколов ФРС — может все отыграют назад ))

Удачи!

p.s.

( Читать дальше )

Степан Демура на радио Эхо Вологда 5 октября 2015 г.

- 05 октября 2015, 14:29

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал