серебро

Прогнозы и сделки от Марата Галиуллина , Серебро .

- 31 января 2017, 20:10

- |

- комментировать

- Комментарии ( 2 )

Пойдет ли золото и серебро к локальным максимумам

- 26 января 2017, 18:14

- |

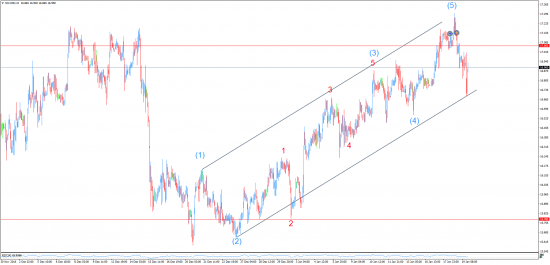

В самом начале месяца, мы делали прогноз на будущий год, где предполагали рост золота и серебра к новым локальным вершинам, после чего продолжение коррекции к новым минимумам. Как показывает движение на данный момент – он подтверждается. В закрытом разделе, нам удалось определить окончание нисходящего тренда (график в прошлом обзоре) , а также наметить цели и уровни последующего движения.

Перед новым годом, 28.12.2016 мы писали:

Вчера, металл достиг отметки 1152, сделав неплохой отскок от минимумов. Предлагаем график, по которому вероятно продолжится движение. Для его подтверждения и развития нужно проходить 1152, уровень стоп -1136.

В последующих обзорах мы продолжали следить за ростом, рассматривая краткосрочные варианты движения.

( Читать дальше )

Недельные опционы - стратегия "Последняя неделя перед экспирацией опционов" - о большем и мечтать невозможно!

- 26 января 2017, 06:52

- |

P.S. заинтересовавшихся просьба писать в личку.

Фокус Рынка с Дмитрием Лебедем

- 23 января 2017, 15:17

- |

Народный Банк Китая вновь проводил этой ночью вливания в финансовую систему. Фондовые индексы страны демонстрируют нейтральную динамику, Япония наоборот – отрицательное значение, что опустило пару USD/JPY. Европейские фондовые площадки открылись в минусе. Падение составляет около -0,5%. На российском рынке наблюдается укрепление рубля. На валютном рынке Forex, мы наблюдаем за ростом основных валют против американского доллара. Техническая коррекция доллара началась после инаугурации Трампа. Уже в эту пятницу, Тереза Мей может приехать с деловым визитом до Трампа в Белый Дом.

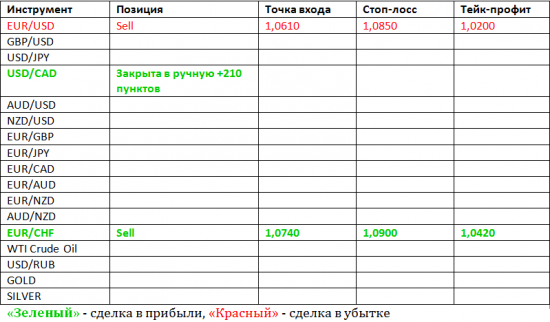

Продажа по паре евро/доллар чувствует себя неважно. По паре доллар/канадец была фиксация покупки вручную, про это мы сообщали в нашем ВК-паблике. Остается открытым продажа по евро/франку, но волатильность по нему минимальная. Новых позиций не планируем, но, при рекомендации можно покупать доллар/рубль с нижней границы поддержки – 59,00 и «тарить» любимое нами серебро.

серебро

- 21 января 2017, 08:58

- |

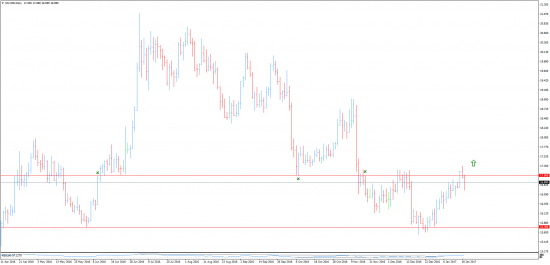

Пробит треугольник вверх. Свечи небольшие 4 сессии подряд прошли вверх. Пробой важного уровня сопротивления 17,20, который мы не могли пробить с ноября, говорит о походе к уровню 18,40, измеренная высота треугольника и верхняя граница нисходящего канала. Пробой верхней линии канала и отбой от этой поддержки, говорит о походе свеч к уровню 19,20.

youtu.be/fEJzEllu-ws

Хороших всем выходных!!!

Серебро

- 19 января 2017, 19:32

- |

( Читать дальше )

Анализ рынка Лучшие торговые идеи. EUR/USD, USD/JPY, USD/CAD, SP500, Золото, Серебро, Газ

- 18 января 2017, 12:19

- |

серебро

- 14 января 2017, 16:27

- |

www.youtube.com/watch?v=3Ehoxfo4cjQ&list=RD3Ehoxfo4cjQ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал