фрс

продлят ли полномочия Пауэлла в феврале?

- 17 сентября 2021, 22:04

- |

продлят ли полномочия Пауэлла в феврале?

- ФРС недостаточно делает для решения проблемы расового неравенства

- Пауэлл мало думает о климате и не покупает зеленые облигации

- комментировать

- Комментарии ( 11 )

Немного искусства.... и капля практической философии.

- 17 сентября 2021, 20:03

- |

Состояние рынка перед заседанием ФРС, вместо тысячи слов…

Очередная доза марафета от ФРС обязательно будет.

(примечание для краткосрочных спекулянтов: QE отнюдь не единственный способ для ФРС взять на баланс свежевыпущенные трежеря. Есть и другие легальные методы).

….и капля практической философии.

Говорят, для человека существует лишь то, для чего у него в голове есть соответствующее слово. В начале было слово… оно написано не просто так.

В практическом плане это означает, что если запретить человеку использовать какое-либо слово, тогда то, что это слово обозначает, перестаёт существовать. То есть, например, запрет называть пидоров пидорами неизбежно приводит к тому, что власть переходит именно к пидорам, причём с самом плохом смысле этого слова. Если кто-то не понимает о чем я, гуглите NASDAQ LGBTQ.

Гораздо чаще, однако, используется менее летальная, но не менее эффективная технология — не полный запрет, а подмена исходного смысла слова. Вот, к примеру, сейчас для вновь прибывших запущена рекламно-информационная накачка перед так называемым конкурсом Лучший частный инвестор 2021.

Кого биржа/брокеры ставят в пример и называют лучшим инвестором? Того, кто умудряется за 3 месяца сделать 200-250%, ну или более 8000% (восьми тысяч процентов) годовых. То есть, словом

( Читать дальше )

Перспективы Евро против Российского рубля (или наоборот) на сентябрь-октябрь 2021.

- 17 сентября 2021, 13:07

- |

Приветствую, Коллеги!

Всех с наступающими выходными.

Вчера писал обзорную статью для журнала Давыдов.индекс по перспективам Евро против нашего деревянно-золотого червонца.

И вот, что из этого вышло:

ССЫЛКА НА ПЕРВОИСТОЧНИК

Основной фактор влияния на курс евро – это нефтяные котировки, они растут на фоне увеличения спроса на нефтепродукты. А это уже происходит из-за серьезной просадки по добыче нефти, вызванной ураганом «Ида» в Америке. Сейчас спрос с нефтеперерабатывающих заводов растет и на фоне роста спроса увеличивается стоимость нефти. Соответственно, растущая нефть оказывает поддержку всем странам, экономика которых строится на «черном золоте».

Второй фактор – это политика Центрального банка России. Регулятор повысил ключевую ставку, сейчас она составляет 6,75%. Соответственно, все более интересным становится держать накопления в российских рублях – и национальному потребителю, и зарубежным инвесторам. Такая политика ужесточения также оказывает влияние на рост ОФЗ и на стоимость рубля.

( Читать дальше )

Джером Пауэлл призвал ужесточить правила торговли на фондовом рынке для председателей ФРС

- 17 сентября 2021, 11:51

- |

👉 Согласно действующим правилам, чиновники ФРС не могут инвестировать в банки, поскольку многие из них находятся под надзором ФРС

👉 Им также запрещается совершать сделки в течение 10-дневного периода перед каждым заседанием FOMC, и они не должны удерживать ценную бумагу менее 30 дней

👉 Общественные недовольства были вызваны сделками на фондовом рынке некоторых глав ФРС в 2020 году

Состояние денежного рынка США и долларовой ликвидности

- 17 сентября 2021, 10:31

- |

Байден анонсировал программу повышения налогов, которая заденет как бизнес, так и рядовых граждан. Для бедных слоев населения это позитивная новость, т.к. часть денег распределится через социальные программы, а вот бизнесу будет посложней. Что интересно, Байден, как поборник экологии, запретил бурение на шельфах, что нанесло урон нефти-газовым компаниям. Так что, у Байден есть враги из бизнеса, а это могущественные нефтяные компании.

По потолку госдолга начинается шоу, демократы заявили, что не будут голосовать за повышение потолка, вот бы посмотреть на дефолт по госдолгу США, как это вообще выглядит. Но эмитент ликвидности не может объявить дефолт по долгам, номинированным в национальной валюте, т.к. это обязательства, которые нужно выполнять.

На неделе баланс ФРС вырос на 92 млрд долларов

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

( Читать дальше )

Стоит ли ждать рост золота в сентябре?

- 17 сентября 2021, 10:06

- |

Парадокс. С одной стороны золото считается активом-убежищем, к которому инвесторы обращаются в период экономических кризисов, но с другой стороны, торговать драгоценным металлам всегда большой риск. Те, кто его покупают, часто подвергаются испытаниям так как этот инструмент имеет свойство «прыгать» в течение дня, что осложняет торговлю на краткосрочных графиках. Да и на более крупных таймфреймах не все гладко. Сколько раз было, что за резким подъемом следовали резкие коррекции котировок металла. Бывает, что этот актив снижается без видимых причин, а когда по технике или из-за новостей он должен расти, он наоборот не продвигается вперед. Сейчас мы рассмотрим перспективу этого актива на ближайшие недели.

Начнем наш обзор с предыстории. Так, последние месяцы среди инвесторов не утихают споры о том, когда именно Федрезерв начнет сокращать стимулы и вернется к ужесточению своей монетарной политики. Предпосылки для этого есть. Это и явное восстановление американской экономики, и высокая инфляция. И все бы было хорошо, тем не менее, новые вспышки COVID-19 угрожают этому процессу.

( Читать дальше )

Гадаю на розничных продажах и пособиях США.

- 16 сентября 2021, 17:12

- |

Что тут нахрен произошло? Как получились такие цифры?

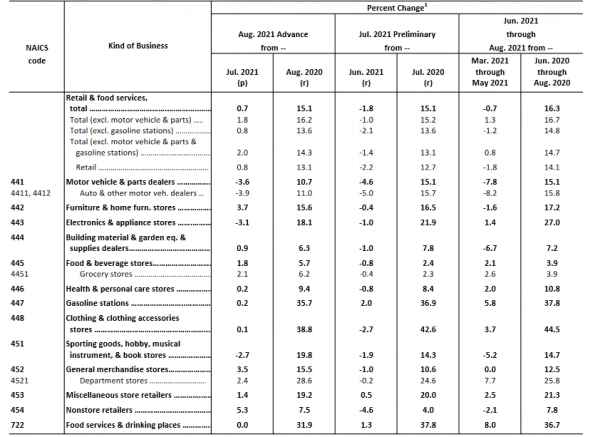

▪️Розничные продажи (м/м) +0.7% при прогнозах в -0.8% и моём прогнозе падения более 1%

▪️Розничные продажи без авто (м/м) +1.8% при прогнозах в -0.1% и моём прогнозе падения в районе полпроцента

▪️Заявки на пособия по безработице 332K при моих ожиданиях падения заявок ниже 300К и консенсус ожидании 330K

🎯 Я попал в 0 из 3 и это ОЧЕНЬ ХОРОШО❗️

Давайте разберёмся сначала в ПОЧЕМУ такие цифры, а потом в ЗНАЧЕНИЯХ! Поэтому если вам неинтересна интереснейшая скукота, то сразу в конец! Но многое упустите🤸🏻♂️

👉🏻 COVID всё-таки повлиял на экономику США, так как онлайн-продажи выросли за месяц на 5.3% — онлайн компании в плюсе! Это то, что нужно учитывать, когда планируете прогноз, так как онлайн торговля забирает на себя потери в розничной, правда, до определённого момента, так как в США есть проблемы с курьерскими службами (они работают на износ по версиям СМИ + задержки в контейнерных поставках). Это моя главная ошибка❗️

( Читать дальше )

почему растут и иногда падают рынки

- 16 сентября 2021, 08:25

- |

Замедление Китая, инфляция в США 5,3%- 5,4% годовых, ухудшение потребительских настроений в США и Европе, «компании — зомби» (это — компании, у которых прибыль ниже, чем затраты на обслуживание кредитов), P/E индекса S&P500 около 40 при среднем историческом значении 16, рекорды индикатора Баффета и многое другое — на это не обращают внимание.

Как говорится, «бабло побеждает зло».

ФРС продолжает QE, Пауэлл «лепит горбатого» про временность инфляции, долгосрочно 0 ставки в США и Европе — это главная причина роста.

А ещё тренд может сломаться по политическим причинам (например, дополнительный налог на металлургов в России: инсайдеры заранее знали).

Написано много умных книг про дивергенции в ТА, широту рынка и т.п. — почти ничего это не работает

(рынок может расти на небольшом количестве акций, как у нас сейчас на ГАЗПРОМе, например: вес Газпрома в индексе Мосбиржи уже более 17%).

В США рынок долго рос на FAANG (Фейсбук, Амазон, Apple, Netflix и Google).

( Читать дальше )

Человек, сломавший Банк Америки

- 14 сентября 2021, 22:27

- |

Всегда хотел шортануть бесконечно растущий S&P500 на хаях. Да не так, чтобы вынесло по стопу, а так, чтобы еще и заработать.

К счастью (!) идея сделать реальный шорт мне давно не приходила. Во-первых, не было безусловной перекупленности. Во-вторых, не было подходящего инструмента в пределах взмаха руки, а переводить куда-то деньги с FORTS совсем не хотелось.

Но тут, спасибо добрым людям с биржи, появился фьючерс SPYF. И вот пару месяцев я прицеливался, когда бы сделать выстрел. И вот сделал.

В торговле я в основном ориентируюсь не корреляцию котировок и новостного фона, иногда можно увидеть интереснейшие точки входа. Но с СиПи ситуация всегда не так очевидна, из-за огромной подушки кэша на счетах американцев и безудержной работы дядек из ФРС. И все-таки новости о том, что СЕО крупнейших компаний продают пакеты акций по 700 млн$, фонды уходят в кэш, и прочее и прочее, в купе с совсем уж откровенным выносом шортистов выше 4500 — явно указывали на подходящий момент для входа.

( Читать дальше )

Фондовый рынок США. Среднесрочные перспективы

- 14 сентября 2021, 18:36

- |

В предыдущем обзоре говорилось о том, что фондовый рынок США находится в крайне уязвимом положении, давалось множество графиков указывающих на огромный пузырь с фундаментальной точки зрения.

На графике показан подсчёт с момента окончания обвала прошлого года, это движение можно разметить как законченный импульс. К этому стоит добавить формирование КДТ с середины мая, что говорит о выдыхающемся росте.

В этой ситуации есть два варианта: 1. Разворот уже начался 2. Делаем (iv) в КДТ и потом завершаем рост последней (v). Как всегда в подобных моментах встаёт вопрос: всё или ещё чуть-чуть. Для подтверждения нужно ждать более-менее серьёзного импульса вниз, пока его нет . В ближайшие недели многое должно проясниться.

Циклический анализ также указывает на возможность глубокого нисходящего движения, во второй половине осени ожидаются низы среднесрочного цикла. Важно, как туда будем подходить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал