фрс

Нефть!

- 21 марта 2016, 11:35

- |

Возможно терминалы полны более чем предполагается. Возможно, что их емкость не может быть использована на 100%. Мало ли что еще можно придумать.… Но одно очевидно — гипотетическое сообщение о введении очередей на слив в хранилища может привести к чудовищному обвалу рынка нефти. Доступные лично мне данные о заполненности терминалов противоречивы. Можно было бы поймать хорошее движения, зная объективную динамику заполнения оставшихся объемов...

А-а, была — не была! Рискну предположить, что нефть преподнесет сюрприз и сместит фокусы всех рынков мира на динамику длины очередей на слив в нефтехранилища.

Продал сегодня выше 40. Ясное дело, что без плеча :)

- комментировать

- Комментарии ( 16 )

Утренний брифинг Артема Деева 21.03.2016. Курс Форекс

- 21 марта 2016, 10:38

- |

О нефти, о заседании ОПЕК, о рубле, о решении ЦБ России по ставке, о перспективах евро, об экономических стимулах ЕЦБ, о валютных интервенциях Банка Японии, о ставке ФРС США, о ценовых ориентирах по парам USDJPY и USDCAD.

Быть в курсе всех новостей и читать лучшую аналитику от AMarkets!

Шах и мат. Обзор на предстоящую неделю от 20.03.2016

- 20 марта 2016, 23:12

- |

На уходящей неделе:

Заседание ФРС

Перед заседанием ФРС крупные банки прогнозировали снижение точечных прогнозов членов ФРС относительно повышения ставок в 2016 году до трех с четырех ранее, обосновывая своё мнение отсутствием роста инфляции к цели ФРС 2%.

Но публикация базовой инфляции потребительских цен выше ожиданий на уровне 2,3% годовых в среду изменила ожидания участников рынка, пресса взорвалась ростом ожиданий на более ястребиную риторику ФРС с вероятным отсутствием пересмотра прогнозов относительно повышений ставки.

( Читать дальше )

Обратные выкупы акций : " массовое воровство продолжается»

- 20 марта 2016, 22:33

- |

Корпоративным боссам позволено забирать тяжким трудом заработанные деньги семейных инвесторов и делить их между халявщиками-акционерами-дружками с помощью обратного выкупа акций. Видите ли, обратный выкуп поднимает рынок уже большую часть прошедших шести лет, и каждый год количество наличных, переведённых в эту аферу, становится всё больше и больше. По данным Research Affiliates:

«В 2013 году компании из S&P 500… потратили на обратный выкуп $521 миллиард. В 2014 году цифра выросла до $632 миллиардов и двинулась дальше, к $696 миллиардам, если включить весь общий обратный выкуп всех публично торгуемых компаний в США». (“Обратный выкуп – оазис или мираж?“, Research Affiliates)

А вот из существенно более старой статьи в Wall Street Journal:

«В прошлом году корпорации Russell 3000 (широкий американский индекс акций) обратно выкупили собственных акций на $567,6 миллиарда – рост 21% за 2012 год, как рассчитал Роб Лейпхарт, аналитик Birinyi Associates, исследовательской фирмы в Вестпорте, Коннектикут. Это доводит общий обратный выкуп с начала 2005 года до $4,21 триллиона – или одной пятой общей стоимости всего долга США на сегодняшний день. («Will Stock Buybacks Bite Back?»,

( Читать дальше )

Новая неделя и новая жизнь на фондовых рынках.

- 20 марта 2016, 16:54

- |

В целом, март преподнёс инвесторам много позитивных сюрпризов, но все они будут иметь лишь краткосрочный характер. Позади остались заседания всех Центробанков и весь позитив с ними связанный. Позади осталась и квартальная экспирация, под которую держали вблизи максимумов многие фондовые рынки, в том числе американский. Теперь всё прошлые ставки уже отработаны и взгляд инвесторов потихоньку будет смещаться на апрель, май и июнь, а вместе со взглядом начнут меняться ожидания и начнётся процесс отрезвления.

С январских минимумов практически все фондовые рынки во всём мире показали восьми недельное безоткатное ралли под квартальную экспирацию. Для примера: американский индекс SP500 с минимумов января показал рост почти на 230 пунктов, а если взглянуть на валютный индекс РТС, то он вообще показал самую лучшую динамику в мире за этот период. С минимальной отметки января, с 607 пунктов, российский валютный индекс РТС всего за 8 недель показал рост почти на 50% и вплотную подошёл к сильнейшему сопротивлению на отметке 900 пунктов. Та же нефть марки Brent с минимальной отметки 27$ показала безоткатный рост более чем на 55% всего за два месяца.

( Читать дальше )

О текущем моменте

- 19 марта 2016, 13:33

- |

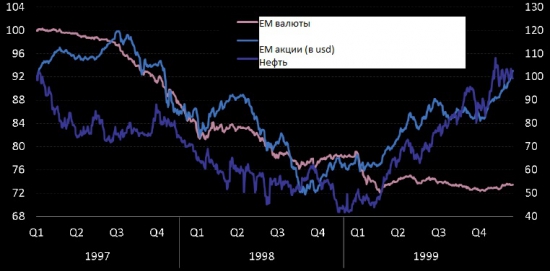

Я уже писал, что с точки зрения макро экономики – последние 5 лет на рынках – это калька второй половины 1990-х. Если принять это за основу, то сейчас мы находимся в 1999 году. То, что сейчас происходит на рынках еще больше убеждает меня в этом. Это означает ралли на рынках сейчас – обвал потом.

Краткий камбэк в конец 1990-х.

К октябрю 1998 года развивающиеся рынки (далее – ЕМ) упали на 60% от максимумов, показанных в 1997 вследствие азиатского кризиса. Большинство валют ЕМ девальвировалось к доллару на 40-80%. На рынке нефти также произошел коллапс – цены на нефть упали к 10 долларам за баррель – 60% от пика начала 1997 года – на фоне распространения азиатского кризиса. 30 июня 1998 года Россия также «отпустила» в рубль в свободный полет – 75-ю % девальвацию. А в августе 1998 правительство объявило о долговом моратории, что фактически означало дефолт по своим обязательствам, номинированным в долларах.

Далее, у рынка появилась серьезные опасения, что этот кризис распространится и на оплот мировой экономики – США. Такие опасения, надо заметить, имели под собою основу. Производственный сектор США уже находился в рецессионной зоне. Из-за локального перепроизводства в азиатских странах американская экономика через импортные цены, которые естественным образом падали, начала испытывать дефляционное дыхание. Это с одной стороны. С другой стороны, американский долговой рынок начал испытывать приток средств иностранных инвесторов, играя, как положено в таких случаях, роль save haven. Как результат долгосрочные доходности по трежерям обвалились, а акции начали падать, как указывали аналитики из-за падения прибыли и пересмотра оценок. В промежуток между июлем и октябрем 1998 года S&P упал на 19%, непосредственным тригерром падения стало крушение гигантского хедж-фонда LTCM.

Чтобы избежать системного кризиса Алан Гринспен, глава ФРС, вынужден был изменить курс монетарной политики с ужесточения на смягчение – и снизил ставку подряд три раза – на 75 базисных пункта (три по 0,25%) в промежутке между сентябрем и ноябрем.

И в начале 1999 года – выглянуло солнце: глобальное инвестиционное коммьюнити начало осознавать, что «…а экономика штатов избежала рецессии!». Разные экономические показатели, выходящие с месячной периодичностью начали последовательно улучшаться! В экономике снова начался потребительский бум. Это не удивительно, когда, как указано выше, доходности по трежерис резко упали. Привязанные ставки к ним ставки по кредитам, также пошли вниз, что вызвало очередную волну потребительского кредитования и как следствие рост спроса в экономике. Что, в свою очередь, подстегнуло увеличение капитальных расходов компаний – инвестиций – и как результат рост ВВП. Параллельно азиатские экономики нашли дно, а политика ФРС, поменявшая свой курс с ужесточения на смягчение – стала friendly для рисковых активов. И инвесторы, неожиданно, среди всего этого бардака на рынках, включили тумблер risk on и побежали единым организованным стадом в поиском yield hunting, утоляя свой весьма сильный и выросший risk-аппетит.

Чтобы не бередить прошлое и не бить по больному тех участников рынка, которые тогда были short, просто приведу сухие цифры.

Гремучая смесь в виде понижения ФРС ставки, устойчивости экономики США к азиатскому кризису, разгром ЕМ рынков, включая их валюты, привело в начале 1999 года к так называемому рефляционному трейду – проще, покупай все что двигается. Вот результат сочетания этих факторов и обыкновенной человеческой жадности:

S&P 500 плюс — 19%

MSCI EM Equity Index плюс — 66%

MSCI EM Currency Index – здесь только умеренное увеличение – плюс 10%

Нефть – плюс 114%. Движение с 12 долларов за баррель на 26 долларов

Трежерис – тотальная распродажа 30-ти леток. 160 базисных пункта в течение 1999 года

Индекс доллара в течение 1998-1999 годов был фактически флэт при этом. Следующая нога роста в долларе произошла только в 2000, когда стало ясно, что в экономике США бум, вызванный инвестициями и потреблением, а ФРС должен переходить к политики ужесточения в свете массивного пузыря на рынке акций. Как результатом стало – взрыв пузыря dot.com, экономическая рецессия, еще один раунд проблем на ЕМ и разных локальных кризисов, окончательно достигшего дна только в 2001 году вместе с фактическим дефолтом Турции. А в долларе выросла вторая нога роста – он достиг своего пика в середине 2001 года.

( Читать дальше )

Утренний брифинг Артема Деева 18.03.2016. Курс Форекс

- 18 марта 2016, 11:23

- |

О нефти, о заседании ОПЕК, о росте объемов добычи в Иране, о рубле, о перспективах евро, о снижении ставок и расширении программы количественного смягчения ЕЦБ, об американской статистике, о ставке ФРС США, о конференции Йеллен, о ценовых ориентирах по парам AUDUSD, NZDUSD, USDJPY и USDCAD.

Быть в курсе всех новостей и читать лучшую аналитику от AMarkets!

Решение ФРС: Объяснение на одном графике

- 18 марта 2016, 05:06

- |

В среду произошло важное событие: были опубликованы итоги заседания ЦБ США.

Как и ожидалось, процентные ставки пока остались без изменений. Кроме того, риторика и прогнозы Феда носили достаточно «голубиный» характер. Конечно, рынок труда, а также некоторое улучшение инфляционной ситуации в США внушает определенный оптимизм. Однако есть и проблемы. Безусловно, инфляция в Америке все еще низка, а глобальные риски настораживают.

Кроме того, есть еще один не столь известный фактор. Речь идет о падении ожиданий рынка относительно темпов роста ВВП США на 2016 год. Сейчас эксперты прогнозируют прирост около 2%. В середине прошлого года ожидания приближались к +3%. В случае, если Фед напугает инвесторов, ситуация на рынках может ухудшиться подобно распродажам начала года после увеличения ставок в декабре.

БКС Экспресс

Без ножа зарезали

- 17 марта 2016, 12:24

- |

Особенно коллегам из ЕЦБ и БЯ.

Сюрприз налицо — на графиках отражен наглядно. Но вот качество этого сюрприза по меньшей мере странно.

1. Для коллег регуляторов сюрприз состоял в том, что они надеялись на продолжение банкета в ключе «грести каштаны из огня за чужой счет». Стимулировать свои экономики, в то время как дядя Сэм будет ужесточать финансовые условия у себя дома. Евро будет падать, йена не будет расти, экспортеры получат прибыли, банки выдадут кредиты и прочие плюшки. Ан нет, не пройдет. Возникают мрачные перспективы не только не получить желанных уровней инфляции, а наоборот — увидеть реализацию дефляционных сценариев, после чего придется признать свои усилия по регулированию не просто бесполезными — но вредными.

2. Аналитики, понятное дело, тоже не ожидали такой подляны от ФРС, но, нужно признать, что им проще будет выкрутиться, чем центробанкам.

( Читать дальше )

Утренний брифинг Артема Деева 17.03.2016. Курс Форекс

- 17 марта 2016, 11:32

- |

О нефти, о заседании ОПЕК, о росте объемов добычи в Иране, о рубле, о перспективах евро, о заседании ЕЦБ, о снижении ставок и расширении программы количественного смягчения, об американской статистике, о ставке ФРС США, о конференции Йеллен, о ценовых ориентирах по парам AUDUSD, NZDUSD, USDJPY и USDCAD.

Быть в курсе всех новостей и читать лучшую аналитику от AMarkets!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал