SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фрс

Кто станет новым главой ФРС США:

- 12 сентября 2013, 18:06

- |

Кто станет новым главой ФРС США:

- комментировать

- Комментарии ( 10 )

Три вопроса, три неопределённости

- 12 сентября 2013, 17:06

- |

Финансовые рынки в мире хоть и попытались пройти вверх, текущая торговля все равно остается в рамках все того же боковика который начался еще в мае. И пока что, я не вижу оснований для выхода из данного положения. Над рынком как дамоклов меч висят три вопроса, как три черные карты, с пока еще не предсказуемым разрешением и соответственно влиянием на рынок.

Первый вопрос, это вопрос по войне в Сирии. Хоть страхи по поводу войны стали затухать в последние дни, все же точка в этом вопросе еще не поставлена. Поэтому данный вопрос все еще важен и таит в себе риски. Пока еще нельзя точно сказать, будет война или не будет, так же как и нельзя сказать какой характер будет у войны если она начнется. Будет ли это ограниченная операция или же большой региональный конфликт.

Второй вопрос, это вопрос о перспективах продолжения программы количественного смягчения в США. Значимость данного вопроса для финансовых рынков трудно преувеличить. Четкий ответ на вопросы о том, когда на сколько и будет ли вообще свернут QE3 в ближайшее время пока не получен и главное достаточно сложно предположить действия ФРС в ближайшее время. Поскольку есть основания полагать, что ФРС в данный момент сам ждет того, что будет в итоге в Сирии, что будет по лимиту потолка долга и американским бюджетом. Не зная ответы на эти вопросы, ФРС вероятно сейчас сам находиться в смятении.

( Читать дальше )

Первый вопрос, это вопрос по войне в Сирии. Хоть страхи по поводу войны стали затухать в последние дни, все же точка в этом вопросе еще не поставлена. Поэтому данный вопрос все еще важен и таит в себе риски. Пока еще нельзя точно сказать, будет война или не будет, так же как и нельзя сказать какой характер будет у войны если она начнется. Будет ли это ограниченная операция или же большой региональный конфликт.

Второй вопрос, это вопрос о перспективах продолжения программы количественного смягчения в США. Значимость данного вопроса для финансовых рынков трудно преувеличить. Четкий ответ на вопросы о том, когда на сколько и будет ли вообще свернут QE3 в ближайшее время пока не получен и главное достаточно сложно предположить действия ФРС в ближайшее время. Поскольку есть основания полагать, что ФРС в данный момент сам ждет того, что будет в итоге в Сирии, что будет по лимиту потолка долга и американским бюджетом. Не зная ответы на эти вопросы, ФРС вероятно сейчас сам находиться в смятении.

( Читать дальше )

еще новости о предстоящем заседании ФРС

- 11 сентября 2013, 17:42

- |

Слухи на рынке

Известная консалтинговая компания из Нью-Йорка выпустила доклад, в котором говорится, что на предстоящем заседании ФРС сократит объем покупок бондов на 15 млрд долл — на 10 млрд покупку UST и на 5 млрд покупку MBS.

Напомню, что ранее экономисты предполагали, что объемы по выкупу бондов сократятся на 15 — 25 млрд.

Известная консалтинговая компания из Нью-Йорка выпустила доклад, в котором говорится, что на предстоящем заседании ФРС сократит объем покупок бондов на 15 млрд долл — на 10 млрд покупку UST и на 5 млрд покупку MBS.

Напомню, что ранее экономисты предполагали, что объемы по выкупу бондов сократятся на 15 — 25 млрд.

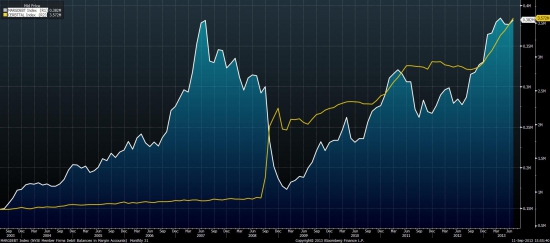

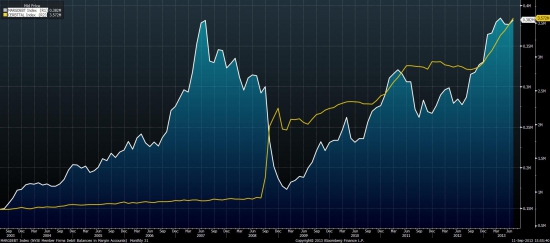

QE vs Margin Debt

- 11 сентября 2013, 16:04

- |

Решил сегодня обновить график, на котором четко видна зависимость активов на балансе ФРС (желтая линия) и уровня маржинальных позиций, открытых на NYSE (белая линия).

Очень показательная динамика, которая многое объясняет...

Очень показательная динамика, которая многое объясняет...

Прогнозы Голдмана на предстоящее заседание ФРС по золоту

- 11 сентября 2013, 14:55

- |

Goldman Sachs: Решение предстоящего заседания FOMC, вероятно, станет катализатором снижения цен на золото

Как ожидается, на следующей неделе ФРС начнет сворачивание программы покупок активов, и это вызовет распродажи в золоте, полагают в Goldman.

«Несмотря на то, что в ходе недавнего ралли цены на золото превысили наш краткосрочный прогноз в 1300 долл за т.у., мы продолжаем ожидать снижения цен по мере приближения 2014 года на фоне повышения деловой активности в США и менее аккомодационной монетарной политики», — говорится в обзоре Goldman.

Некоторую поддержку ценам на золото может оказать ослабление аппетита к рискам в ходе обсуждения в Конгрессе США вопроса о повышении потолка по госдолгу. «Первоначально это ограничит нисходящее движение цен на золото, но до того момента, пока потолок не будет повышен к концу октября», — говорится в обзоре.

( Читать дальше )

Золото стоит покупать, но с оглядкой на манипуляции

- 11 сентября 2013, 14:08

- |

Падение цены золота в последний год, на фоне продолжающегося роста покупок со стороны Китая и нескончаемо работающего печатного станка на западе было искусственным. Сильным мира сего был невыгоден рост золота и покорение ценой новых вершин.

Многие Центробанки мира печатали валюты в целях стимулирования экономики. При этом властями США создавался фон того что экономика начала восстановление и кризис уже позади. Но еще рано говорить о нормальном здоровом росте экономики, которая смогла бы расти без допинга со стороны государства. Рост экономики США — всецело результат политики стимулирования, как со стороны монетарных властей, так и бюджетных вливаний. То есть фундаментальных причин для столь сильного падения золота в последний год не было. Тем более золото не должно было падать столь стремительно и столь резко, как это было предыдущей зимой и весной. Небольшое улучшение в статданных — не повод для провала котировок на 100 и более долларов за день, что мы наблюдали в апреле.

( Читать дальше )

Многие Центробанки мира печатали валюты в целях стимулирования экономики. При этом властями США создавался фон того что экономика начала восстановление и кризис уже позади. Но еще рано говорить о нормальном здоровом росте экономики, которая смогла бы расти без допинга со стороны государства. Рост экономики США — всецело результат политики стимулирования, как со стороны монетарных властей, так и бюджетных вливаний. То есть фундаментальных причин для столь сильного падения золота в последний год не было. Тем более золото не должно было падать столь стремительно и столь резко, как это было предыдущей зимой и весной. Небольшое улучшение в статданных — не повод для провала котировок на 100 и более долларов за день, что мы наблюдали в апреле.

( Читать дальше )

Barclays: Сворачивание QE - ухабистый путь к нормальности

- 10 сентября 2013, 17:07

- |

Barclays: Сворачивание QE — ухабистый путь к нормальности

Несмотря на смешанные цифры отчета по занятости в США за август, мы по-прежнему ожидаем, что ФРС начнет сокращение покупки активов на своем сентябрьском заседании. Мы ожидаем, что покупки будут урезаны до 70 млрд долл в месяц с 85 млрд долл в настоящее время: на 10 млрд долл будут сокращены покупки казначейских бондов и на 5 млрд долл — покупки MBS. Хотя регуляторам, возможно, придется объяснить, что покупки MBS оказывают более стимулирующее влияние на экономику, поэтому весь объем сокращений придется на казначейские бонды. Учитывая наш прогноз о том, что уровень безработицы упадет к пороговой отметке 7% в I квартале 2014 года, мы ожидаем, что о дополнительном сворачивании будет объявлять каждые несколько месяцев с остановкой для покупки активов в начале следующего года. Это должно стать отправной точкой для того, что, вероятно, будет выглядеть как затяжной процесс нормализации.

( Читать дальше )

Несмотря на смешанные цифры отчета по занятости в США за август, мы по-прежнему ожидаем, что ФРС начнет сокращение покупки активов на своем сентябрьском заседании. Мы ожидаем, что покупки будут урезаны до 70 млрд долл в месяц с 85 млрд долл в настоящее время: на 10 млрд долл будут сокращены покупки казначейских бондов и на 5 млрд долл — покупки MBS. Хотя регуляторам, возможно, придется объяснить, что покупки MBS оказывают более стимулирующее влияние на экономику, поэтому весь объем сокращений придется на казначейские бонды. Учитывая наш прогноз о том, что уровень безработицы упадет к пороговой отметке 7% в I квартале 2014 года, мы ожидаем, что о дополнительном сворачивании будет объявлять каждые несколько месяцев с остановкой для покупки активов в начале следующего года. Это должно стать отправной точкой для того, что, вероятно, будет выглядеть как затяжной процесс нормализации.

( Читать дальше )

Еще новости о кандидатах на пост главы ФРС

- 10 сентября 2013, 17:07

- |

Еще новости о кандидатах на пост главы ФРС

Бывший глава Citibank Сэнди Вэйл: Ларри Саммерс — «потрясающий» кандидат на должность главы ФРС, он вызывает «невероятное» доверие

Развивающиеся рынки рушит не ФРС США, а Европа

- 10 сентября 2013, 11:03

- |

Валюты развивающихся стран (ровно, как и реальные рынки товаров и услуг) находятся под большим давлением в последнее время, и виной этому стагнирующая Европа — по материалам AForex.

Валюты развивающихся стран (ровно, как и реальные рынки товаров и услуг) находятся под большим давлением в последнее время, и виной этому стагнирующая Европа — по материалам AForex.В финансовой прессе в страданиях развивающихся стран почему-то часто обвиняют Федрезерв с его угрозами сжать QE3 до конца 2013 года. Однако наиболее очевидная причина — Европа, которая в виду сжавшегося спроса меньше экспортирует, оказывая тем самым негативное влияние на выручку компаний развивающихся регионов. Европа — основной рынок сбыта для EMA.

( Читать дальше )

Обзор на предстоящую неделю от 8.09.13

- 09 сентября 2013, 01:43

- |

По ФА…

На уходящей неделе:

— Заседание ЕЦБ и Драги

Драги повторил формулировку «ставки будут на текущих или ниже текущих уровней продолжительное время» тем самым подтвердив курс ЕЦБ на сохранение мягкой монетарной политики, невзирая на улучшение экономических данных.

Драги огласил новые прогнозы ЕЦБ, инфляция по этим прогнозам в 2013 году составит 1.5%, а в 2014 снизится до 1.3%, что позволит ЕЦБ сохранять ставки низкими.

Также Драги косвенно намекнул, что при необходимости возможен запуск нового ЛТРО, но скорее это будет решаться уже после стресс-тестов банков Еврозоны.

У меня были надежды, что Драги рискнет привязать повышение ставок ЕЦБ к уровню безработицы Еврозоны по примеру ФРС и ВОЕ, но нет, к сожалению.

Попытка была, но слишком косвенная: Драги сказал, что рост инфляции будет сдерживаться слабой экономикой, а на экономику давит высокая безработица.

( Читать дальше )

На уходящей неделе:

— Заседание ЕЦБ и Драги

Драги повторил формулировку «ставки будут на текущих или ниже текущих уровней продолжительное время» тем самым подтвердив курс ЕЦБ на сохранение мягкой монетарной политики, невзирая на улучшение экономических данных.

Драги огласил новые прогнозы ЕЦБ, инфляция по этим прогнозам в 2013 году составит 1.5%, а в 2014 снизится до 1.3%, что позволит ЕЦБ сохранять ставки низкими.

Также Драги косвенно намекнул, что при необходимости возможен запуск нового ЛТРО, но скорее это будет решаться уже после стресс-тестов банков Еврозоны.

У меня были надежды, что Драги рискнет привязать повышение ставок ЕЦБ к уровню безработицы Еврозоны по примеру ФРС и ВОЕ, но нет, к сожалению.

Попытка была, но слишком косвенная: Драги сказал, что рост инфляции будет сдерживаться слабой экономикой, а на экономику давит высокая безработица.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал