ETF

Рассвет миллениума. Глобальная идея в ETF

- 26 сентября 2017, 08:02

- |

Миллениалы или Поколение Y - поколение родившихся после 1981 года, встретивших новое тысячелетие в юном возрасте, характеризующееся глубокой вовлечённостью в цифровые технологии. В ближайшие 10 лет это поколение выйдет на пик продуктивности — начнет создавать семьи и формировать капитал. Миллениалы становятся значимым сегментом новой экономики и уже меняют устоявшиеся парадигмы. Как заработать на этой тенденции и какие изменения мы увидим в ближайшие годы, читайте ниже.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Инвестиции в инновации и новые рынки через ETF

- 25 сентября 2017, 18:55

- |

К числу моих любимых инвестиционных инструментов относится ETF (Exchange Traded Fund) – инвестиционный фонд, акции которого торгуются на бирже. Структура ETF повторяет структуру выбранного базового индекса. Покупая одну акцию фонда, вы получаете сразу все акции, входящие в базовый индекс. Так, например, купив одну акцию фонда SPDR S&P500 (SPY) участвуете в росте 500 акций входящих в индекс S&P500. Одна акция фонда стоит 240 долларов, а для покупки всех акций индекса по отдельности потребуются сотни тысяч долларов. В этом преимущество ETF — то, что стоит дорого мы покупаем дешево.

Первые ETF появились на американском рынке в начале 90-х годов и быстро завоевали популярность. В 2010 году насчитывалось свыше 3000 фондов с объемом активов 1,5 трлн. долларов, а сегодня уже 9000 фондов с активами 4 трлн. долларов.

( Читать дальше )

Покупаем рентную недвижимость во Флориде

- 24 сентября 2017, 21:52

- |

Побережье Флориды недавно засветилось в новостях в связи с ураганом Ирма. Сегодня и мы обратим на этот штат внимание, но по другой причине.

Недвижимость во Флориде сейчас одна из самых привлекательных в мире. Высокий стандарт жизни по очень низкой цене.

Большую часть стоимости личного имущества и расходов человека составляет его жильё. И в сравнении с другими странами, цены на недвижимость в северной и центральной Флориде очень привлекательны.

Вот какова средняя стоимость дома в прибрежных городах по данным сайта Zillow:

- Джэксонвилл — $153 900

- Дейтона-Бич — $125 700

- Коко — $150 400

- Мельбурн — $158 900

Цены очень привлекательны. И по ним покупатель получает приличного качества дом с тремя спальнями, двумя ванными и просторным двором. Давайте сравним со средними предложениями в Калифорнии и штате Нью-Йорк (где цены весьма раздуты):

- Сан-Франциско, Калифорния — $1 227 900

( Читать дальше )

Credit Suisse: покупайте Россию, это — наша топовая рекомендация

- 19 сентября 2017, 15:32

- |

19.09.17 13:32

Мы рекомендуем покупать январские кол-опционы на VanEck Vectors Russia ETF (торгующийся в Нью-Йорке биржевой фонд, инвестирующий в акции российских компаний) со страйком $23. По нашему мнению, эта рекомендация является наиболее перспективной на фондовом рынке.

Кроме того:

— недавно мы повысили прогнозы по развивающимся рынкам, наиболее привлекательными из которых выглядят Россия, Китай и Южная Корея;

— фундаментальная картина по России улучшается, а рост ВВП ускоряется. Инфляция замедлилась, а цены на нефть восстановились; в этом году — динамика фондовых индексов развивающихся стран чрезвычайно сильно отличалась, поэтому мы рекомендуем торговать ETF, ориентированными на конкретную страну, а не на развивающийся мир в целом;

— корреляция между этими индексами достигла 10-летнего минимума. Например, фондовые индексы Индии и Бразилии продемонстрировали опережающие темпы роста, в то время как стоимость российских активов почти не изменилась.

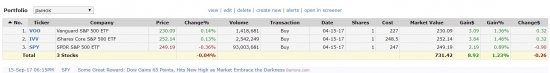

Снова ETF пугают меня...

- 16 сентября 2017, 14:52

- |

Вообщем, вчера заметил такую штуку:

Я сравниваю свой портфель с индексом через три фонда — ETF, которые, по идее, должны следовать точно за индексом. Вчера один вдруг показал отрицательный результат. Это что вообще такое?! Они там управляют или где?!

Возможно, это какой-то сбой, подскажите, что это.

Чистый приток капитала в акции РФ через фонды ETF составил за неделю $86 млн - БКС

- 14 сентября 2017, 17:53

- |

Такую статистику представила ФГ БКС, которая проводит анализ операций своих клиентов.

«Как и на прошлой неделе, приток капитала в российские ETF сыграл ключевую роль, составив $46 млн (ниже, чем неделей ранее — $106 млн, но все еще на приличном уровне). Совокупный чистый приток в российские акции со стороны ETF (с учетом фондов GEM) составил $86 млн. Таким образом, импульс остается мощным и указывает на то, что краткосрочные риски для российского фондового рынка в основном позитивные»

Розничные инвесторы сохраняют негативный настрой.

«Мы подтверждаем нашу точку зрения, что фундаментально рынок с потенциалом роста РТС на 8% до целевого уровня 1200 пунктов остается в нейтральной зоне, а в краткосрочной перспективе преобладают риски повышения. Таким образом, негативный настрой на данном уровне не оправдан как с точки зрения краткосрочных перспектив, так и в долгосрочном плане»Институциональные инвесторы стали агрессивными чистыми покупателями по итогам отчетной недели: на каждый доллар продаж пришлось два доллара покупок.

Финмаркет

Модельный портфель Smart Value в августе

- 09 сентября 2017, 02:17

- |

Как вы знаете из предыдущего обзора портфеля, мы считаем, что потенциал роста фондовых рынков на финальной стадии еще очень велик, и у нас есть ряд позиций, которые могут внушительно вырасти.

Однако у этой ситуации есть и обратная темная сторона. Мы не так много о ней говорили, а стоит обращать на нее больше внимания. Реальность такова, что акции США сейчас более дорогие, чем они были за последние 100 лет, кроме 1929 и 2000 годов.

Думаю, многие знают, что акции вели себя ужасно после этих дат. Поэтому нам нужно быть умными и осторожными. Нужно подумать о том, что мы будем делать, когда рост закончится. Как мы планируем закрывать сделки, чтобы остаться с максимальной прибылью? Давайте обратимся к примеру из 2000 года.

Сотни процентов прибыли за годUniphase была одной из многообещающих акций в начале 1999 года. Потенциал роста был 100% за год и более.

Невероятно, но на деле она выросла намного сильнее и быстрее. Со $100 в марте 1999 года Uniphase выросла до почти $1200 годом позже. Это был невероятный рост, во время которого нужно было особенно внимательно следить за ограничением убытков.

( Читать дальше )

Мой FAQ по золоту не помог.

- 04 сентября 2017, 21:15

- |

Поэтому вновь и вновь появляются вот такие дилетантизмы :

А в каком виде лучше вложиться в золото? На данный момент, мне близка такая диверсификация, треть в ETF, ОМС или фьючерс на золото, треть в слитки, треть в акции золотодобытчиков.Поэтому дам краткий ответ, чтобы подобные цитаты не сбивали с толку желающих влошиться в золото

ты рассуждаешь — как дилетант

какие на… слитки, омс и фьючерсы ?

1 у омс конские спреды в момент высокой волатильности

будешь зависеть от капризов банкиров

2 за фьючерсы нужно %% платить (контанго) и периодически покупать новые фьючи, неся расходы на комиссии

3 за слитки придётся заплатить 18% ндс

4 лучше покупать не акции золотодобытчиков — а етф золотодобытчиков

=

что же покупать ?

1 етф на золото (есть на ммвб)

2 инвестиционные золотые монеты (не облагаются ндс, в мск навалом контор, торгующих монетами и есть клуб нумизматов)

3 етф золотодобытчиков — для особых энтузиастов

старая статья

Золото, инвестиционные монеты (ещё одна попытка ликвидации невежества)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал