SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

S&P500

Недельный обзор российских трендов

- 19 мая 2014, 08:43

- |

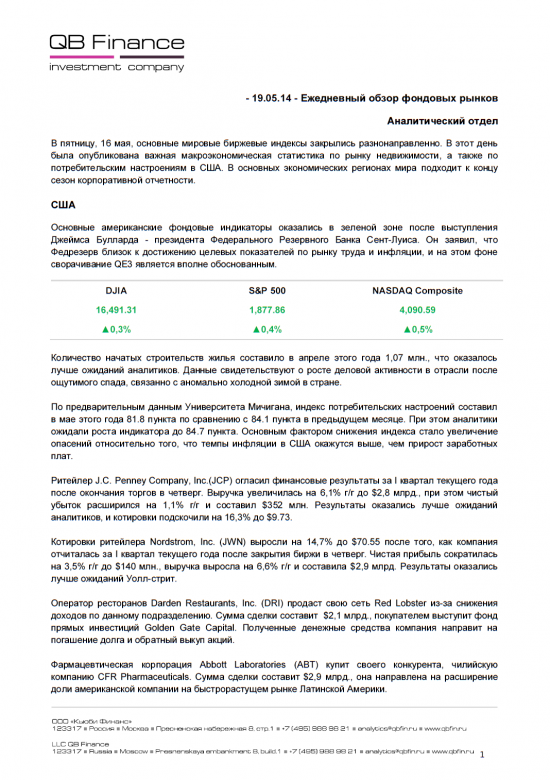

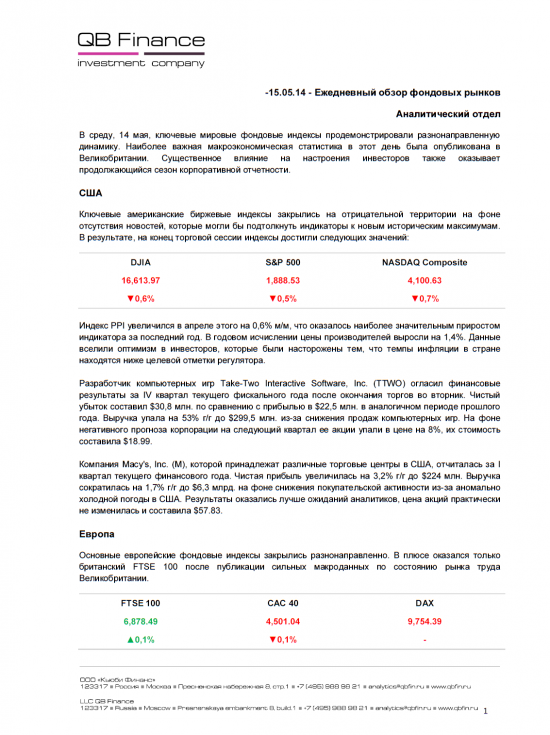

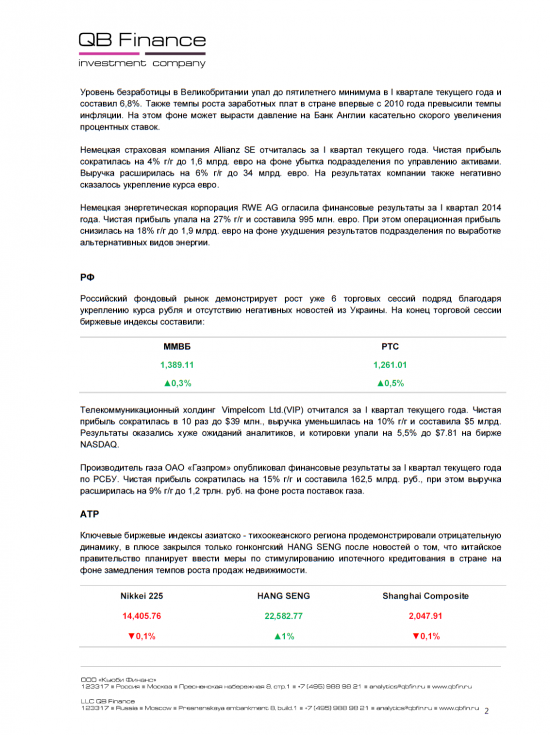

Мировая макростатистика скорее негативная, чем нейтральная. Сократилось промышленное производство в США (-0,6% ожидали рост 0,4%), практически вся макростатистика по Китаю вышла ниже прогнозов. Главный виновник бычьих настроений на фондовых рынках, американский рынок. S&P 500 показал очередные хаи и немного скорретировался. Ни у быков, ни у медведей уже не наблюдается эйфории. Первые упрямо и систематически дорабатывают восходящий тренд, вторые ждут своего часа.

Такое впечатление, что на рынке работает идеальная машина, которую невозможно остановить. Однако у каждой машины есть свой ресурс эксплуатации и ресурс американской истощается. В тоже время ЕЦБ готовит свои стимулирующие меры, которые, скорее всего будут сдерживать вертикальное падение фондовых рынков развитых стран.

Российский фондовый рынок отыграл мартовское падение, связанное с Крымскими событиями. На мой взгляд, в рынок закладываются ожидания от поездки Путина в Китай, а также игнорируется возможность обострения ситуации по Украине. Пока я не вижу факторов для роста более, чем на 10% по индексу РТС. Продолжаю работать по сценарию, в котором среднесрочный тренд нисходящий.

( Читать дальше )

Такое впечатление, что на рынке работает идеальная машина, которую невозможно остановить. Однако у каждой машины есть свой ресурс эксплуатации и ресурс американской истощается. В тоже время ЕЦБ готовит свои стимулирующие меры, которые, скорее всего будут сдерживать вертикальное падение фондовых рынков развитых стран.

Российский фондовый рынок отыграл мартовское падение, связанное с Крымскими событиями. На мой взгляд, в рынок закладываются ожидания от поездки Путина в Китай, а также игнорируется возможность обострения ситуации по Украине. Пока я не вижу факторов для роста более, чем на 10% по индексу РТС. Продолжаю работать по сценарию, в котором среднесрочный тренд нисходящий.

( Читать дальше )

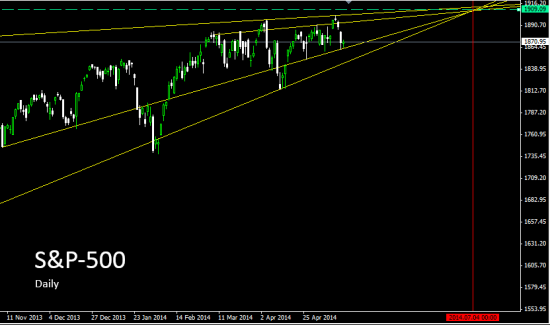

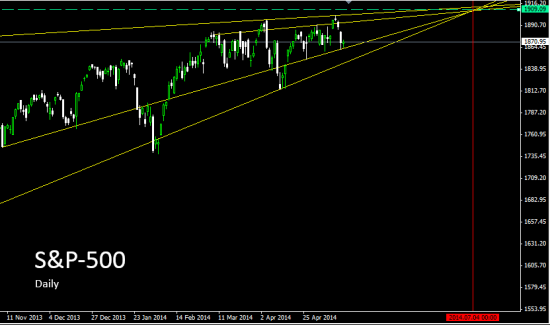

Эпопея S&P-500

- 16 мая 2014, 21:38

- |

Забавно наблюдать за индексом… Самое интересное будет, конечно, это окончание ...

Всё на картинке...

Всё на картинке...

Остаточная коррекция

- 16 мая 2014, 14:53

- |

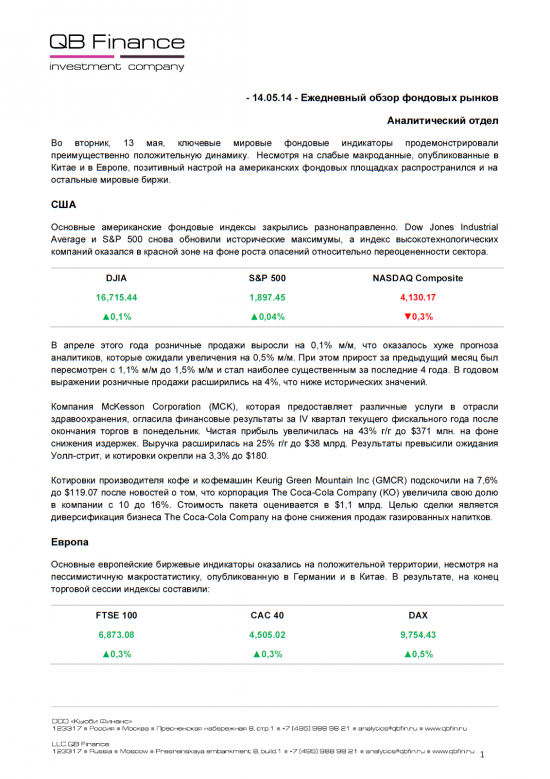

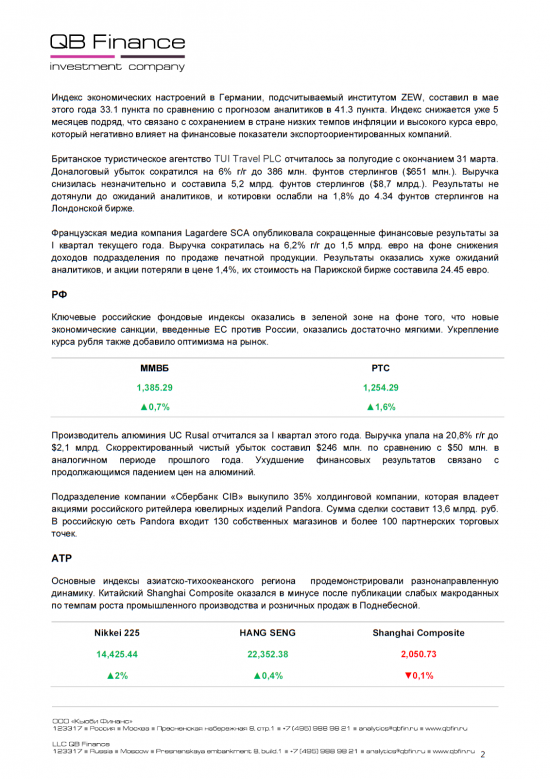

В конце недели инвесторы заняли выжидательную позицию. В четверг индексы РТС и ММВБ полностью не разгрузили краткосрочную перекупленность, что задает пространство для продолжения фиксации предыдущего ралли. Уровень 1400 по ММВБ показал свою неприступность на базе старого багажа новостей. Антитеррористическая операция на Востоке Украины не прекращена, а, следовательно, не прекращается и партизанская активность перед выборами 25 мая. Конечно, ожидания, что Россия не собирается вмешиваться военным путем в дела Украины, сохраняются. Тем не менее, в конце недели после заметного снижения индекса S&P 500 (-0.94%) вкус к рисковым активам несколько уменьшился. В целом риски снижения заявлены вчера по ММВБ до 1358-1361, однако необязательно, что этот сценарий в пятницу реализуется. По данным EPFR Global За неделю 8-14мая западные инвесторы вложили в российские активы $47 млн. По крайней мере, это аргумент в пользу того, чтобы воспринимать текущую коррекцию как повод для покупок. Например, видно, что продолжают пользоваться спросом акции Газпрома после вчерашнего подтверждения Советом директоров компании намерения выплатить дивидендами 7.2р. за 2013г. и перед визитом В. Путина в Китай 20 мая. Нет четких знаков, что продолжится и массивная коррекция на Уолл-Стрит, которая уведет индекс S&P 500 ниже его 50-дневной средней. Придется обождать данных по жилищным стартам в 16.30 и потребительским настроениям в 17.55, чтобы оценить направление американских индексов. Несмотря на ряд замечательных докладов по роста индексу деловой активности Нью-Йорка и падению claims, в инвесторских решениях четверга “победили” плохие данные по промпроизводству. Сегодня от макродокладов по жилищному рынку и настроениям ждут повышательной динамики. Учитывая подстраховку перед уикэндом, в понедельник предполагаю позитивное открытие. Крепость психологического сопротивления ММВБ на 1400 повышает риски в среднесрочном плане.

Покупать «популярные» акции вредно?

- 16 мая 2014, 12:08

- |

16.05.2014, Москва — Когда вы видите, что большое число аналитиков в один голос нахваливают или ругают ту или иную бумагу, у вас создается очень сильное искушение последовать их совету — по материалам AForex.

16.05.2014, Москва — Когда вы видите, что большое число аналитиков в один голос нахваливают или ругают ту или иную бумагу, у вас создается очень сильное искушение последовать их совету — по материалам AForex.Но такой подход может обернуться для вас трагедией. Недавнее исследование компании Bespoke Investment Group показывает, что 50 акций из S&P500, получившие самые положительные оценки и прогнозы аналитиков, упали за последние 2 месяца в среднем на 2.4%, в то время как их антиподы – компании, получившие плохие рекомендации, за тот же период выросли на 3.5%. Авторы исследования говорят, что это во многом объясняет низкую доходность портфелей многих инвесторов.

На текущем рынке держать любимые всеми акции – путь к потерям. Среди «павших любимчиков» Facebook, Priceline.com и CBS, а среди «скучных победителей» нефтесервисная компания Diamond Offshore, тракторная Deer и Campbell Soup. Стоит отметить, что это лишь временный эффект, вызванный переключением инвесторов с бумаг, ориентированных на рост капитализации, на бумаги, обеспечивающие сохранение капитала.

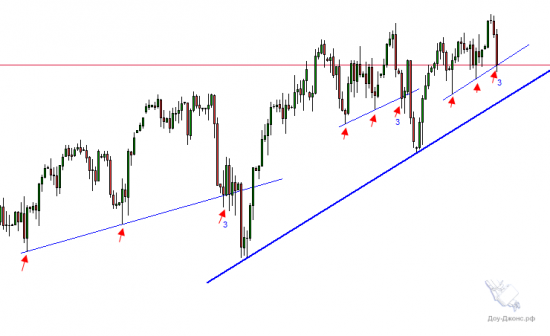

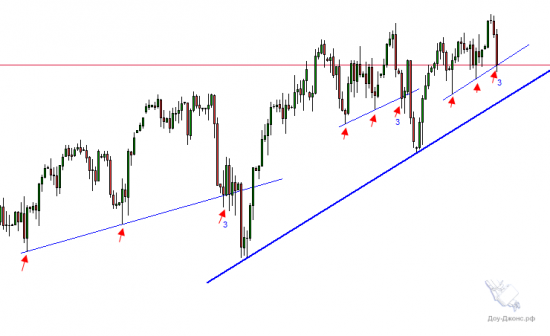

Анализ текущей ситуации на индексе S&P500.

- 16 мая 2014, 10:45

- |

Для любителей истории, сейчас складывается интересная ситуация, если анализировать график с помощью технического анализа.

На дневном графике красотища =) Красными стрелками отмечены точки тренда, и самой важной в таких ситуациях, является точка 3. Потому, что все уже прочертили линии на графиках и ждут, когда цена третий раз (как написано в книгах) коснётся тренда.

На этих паттернах толпу и разводили, отскакивая после третьего касания тренда наверх, тем самым сажая в рынок быков. А потом камнем вниз (пробивая по пути сильные линии поддержки) выкупать медвежий объём. Получается, что на этих паттернах входили большие деньги и лично я не вижу предпосылок для глобального разворота тренда по s&p500, т.к. на данных моделях умные деньги как раз покупали и выходить они будут на мощном росте, когда будет покупать толпа.

Страшно сказать — можем и 2000 пробить… Но сначала конечно будут вытряхивать попутчиков, так просто заработать не получится.

( Читать дальше )

На дневном графике красотища =) Красными стрелками отмечены точки тренда, и самой важной в таких ситуациях, является точка 3. Потому, что все уже прочертили линии на графиках и ждут, когда цена третий раз (как написано в книгах) коснётся тренда.

На этих паттернах толпу и разводили, отскакивая после третьего касания тренда наверх, тем самым сажая в рынок быков. А потом камнем вниз (пробивая по пути сильные линии поддержки) выкупать медвежий объём. Получается, что на этих паттернах входили большие деньги и лично я не вижу предпосылок для глобального разворота тренда по s&p500, т.к. на данных моделях умные деньги как раз покупали и выходить они будут на мощном росте, когда будет покупать толпа.

Страшно сказать — можем и 2000 пробить… Но сначала конечно будут вытряхивать попутчиков, так просто заработать не получится.

( Читать дальше )

S&P500: liquidity runs the world

- 14 мая 2014, 13:00

- |

- Д.Йеллен и М.Драги организовали рынкам акций «Liquidity party» под 5.06.

- Ускорение ВВП США до 4% во 2кв 2014 г окажет поддержку акциям

- Инвесторы уже не бояться, а, напротив, возлагают надежды на выборы в Украине 25.05

- Развивающиеся рынки указывают на рост аппетита к риску.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал