s&p500

Short фьючерс S&P500

- 22 сентября 2015, 11:46

- |

График с обновлением: https://ru.tradingview.com/chart/SPX500/keJkQocx-Индекс-S-P500-в-добрый-путь/

По динамике торгов пятницы стало понятно, что решение Федрезерва оставить ставку рефинансирования вблизи нуля стало свидетельством потенциальной уязвимости США к проблемам в экономике Китая и других развивающихся рынков. На этом фоне инвесторы перешли в режим “risk-off” — то есть, начали сокращать долю рисковых активов в своих портфелях и отдавать приоритет защитным активам. Это хорошо видно по динамике одного из главных индикаторов аппетита к риску в мировом масштабе фондовому индексу S&P500: с четверга фьючерс теряет более 2,5%.

Последние заявления президента ФРБ Ричмонда Лэкера, главы ФРБ Сент-Луис Булларда и президента ФРБ Сан-Франциско Уильямса просигнализировали о том, что многие цели центрального банка были достигнуты, и что решение оставить процентные ставки без изменений было малопрогнозируемым. Другими словами, ФРС усилил вербальный “хедж”, сопровождающий свое последнее решение с целью повысить готовность рынков к вероятному повышению ставок в октябре или декабре.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Доказательство полной непредсказуемости изменения доходности акций

- 21 сентября 2015, 22:57

- |

Посмотрим на S&P 500. График взял из Yahoo Finance.

Во-первых, если применить подход Бокса-Дженкинса, статистику Бокса-Льюинга и t-статистику к временному ряду индекса реальной годовой доходности, расчитываемому компанией Standard & Poors по 500 акциям для США, то можно показать, что временной ряд годовых значений индекса S&P 500 является стационарным, то есть автокорреляция отсутствует.

Во-вторых, можно идентифицировать модель ARMA. Но и тут MA-части и AR-части нет. То есть процесс представляет собой белый шум или ARMA(0,0).

Этот результат трактуют как справедливость игры на бирже или полную непредсказуемость изменения доходности акций.

Подробнее здесь

Как оценивать рынок с помощью мультипликатора Shiller P/E

- 20 сентября 2015, 11:15

- |

Shiller P/E (CAPE, мультипликатор P/E 10) – мультипликатор P/E, скорректированный на инфляцию и цикличность экономики. Применяется к индексам акций.

В числителе – текущая рыночная капитализация, а в знаменателе – средняя чистая прибыль компаний за 10 лет в реальном выражении, т. е. без учета инфляции.

Чем выше мультипликатор, тем меньше доходность индекса акций. По состоянию на 15 августа, CAPE составляет 24,86, что подразумевает доходность порядка всего 4,02%. При реальной доходности 10-летних Трежерис 0,58% это, на мой взгляд, маловато, и индекс S&P 500 находится в опасной зоне.

Экономисты считают, что мультипликатор не стоит использовать в качестве единственного способа прогнозирования рынка, а скорее как дополнительный аргумент.

Посмотреть значение мультипликатора можно здесь.

Идея для трейдеров: Акции Chesapeake Energy созрели для коррекционного роста

Наталья Малых

Автор проекта Invest Ideas Book

Очередной убогий разводняк на Рубле.

- 18 сентября 2015, 12:21

- |

нефть растет ессно.

Топ-10 лучших акций с момента последнего повышения ставок Федрезерва

- 17 сентября 2015, 13:39

- |

Сегодня состоится знаковое событие – будут опубликованы итоги двухдневного заседания ФРС. Единого мнения на сей счет нет. Позиции ведущих аналитиков расходятся. Не исключается и вероятность повышения процентных ставок уже сегодня, хотя существует целый ряд факторов против подобного шага.

Примечательно, что ключевая ставка американского ЦБ находится в рекордно низком целевом диапазоне 0-0,25% со времен разгара Великой рецессии - конца 2008 года. При этом в последний же раз повышение произошло 29 июня 2006 года. С тех пор многое произошло: в 2007 году начался финансовый коллапс, который позже сменился фееричным восстановлением фондового рынка США.

С 29 июня 2006 года по текущий момент S&P 500 прибавил около 60%. Однако это еще не предел. Многие отдельные акции показали гораздо более интересные движения. Ниже приведена динамика лидеров роста S&P 500 с момента последнего повышения ставки по 15 сентября текущего года (данные исследовательской организации FactSet).

БКС Экспресс

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 17 сентября 2015, 10:22

- |

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

S&P 500, разворот глобального тренда!

- 16 сентября 2015, 19:56

- |

Добрый вечер. Закрываем покупки, начинаем открывать продажи, цель 1830. Забегаю вперед… новости нас не волнуют...

А Вы что думаете по этому поводу?

Как показывает история, текущая неделя может пройти на позитиве для инвесторов

- 16 сентября 2015, 05:06

- |

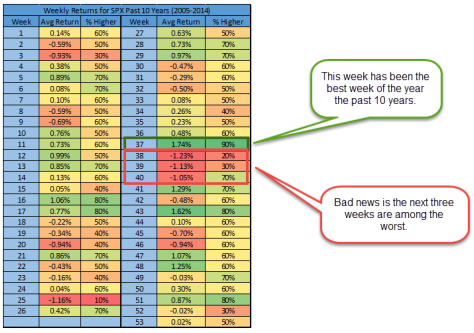

Нынешняя неделя является крайне значимой для участников рынка. В среду-четверг пройдет заседание ФРС. Как результат, процентные ставки в США могут быть повышены. Действия Феда могут предопределить дальнейшую динамику финансовых рынков.

Несмотря на это, технический аналитик Райан Детрик призывает немного абстрагироваться от фундаменталий. Исследования эксперта показали, что исторически 37-я неделя года является позитивной для фондового рынка США. За последнюю декаду на 37-й неделе в девяти случаях из десяти S&P 500 показал позитивную динамику со средним ростом в 1,7%. И это несмотря на мрачную репутацию сентября для американского рынка акций. Проблема в том, что зачастую последующие три недели проходили на достаточно минорной ноте.

( Читать дальше )

Зависимость динамики изменения доходности Трежерис и кризисов. (Не волновая теория)

- 14 сентября 2015, 09:16

- |

Вот здесь:stockcharts.com/freecharts/yieldcurve.php

Если включить анимацию видно, что кризисы начинались тогда когда ставка по коротким трежерям превышала ставку по длинным.

Начало кризиса:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал