s&p500

Почти все главы компаний США ждут рецессии в ближайшие 12-18 месяцев - опрос Conference Board

- 17 октября 2022, 11:37

- |

Подавляющее большинство руководителей американских компаний ждут рецессии в экономике США в ближайшие 12-18 месяцев, показывает опрос исследовательской компании Conference Board.

Порядка 98% главных исполнительных директоров компаний, расположенных в Соединенных Штатах, готовятся к экономическому спаду. Среди глав европейских компаний доля руководителей-пессимистов еще выше — 99%. Лишь 5% опрошенных полагают, что ситуация в экономике улучшится в ближайшие полгода.

«Руководители компаний готовятся к практически неизбежной рецессии в США и Европе, — заявил член руководства Conference Board и бывший зампредседателя Федрезерва Роджер Фергюсон. — Большинство полагает, что рецессия в США будет короткой и умеренной, однако около 70% опрошенных считают, что Европейский союз ждет глубокая рецессия, которая будет иметь серьезные последствия для всего мира».

- комментировать

- Комментарии ( 1 )

Динамика S&P 500 после выхода данных по инфляции США была самой экстремальной с 1990 года

- 17 октября 2022, 10:22

- |

В четверг вышли данные по инфляции США, после которых S&P 500 сначала открылся с гэпом -2%, затем закрылся ростом на 2.6%.

Первоначальный порыв к продаже, за которым последовал рывок к покупке, лучше всего проиллюстрирован посекундными данными о движениях акций. Так называемый тиковый индекс, который сравнивает количество акций, растущих по сравнению с падающими в любой момент, достиг минус 1900, прежде чем превысить 1900.

Рынок не испытывал таких экстремальных движений в обоих направлениях за один день с 1990 года.

Наши телеграм-каналы:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

Экономисты все больше уверены в грядущей рецессии в США - опрос WSJ

- 17 октября 2022, 10:21

- |

Оценка вероятности рецессии в американской экономике резко возросла на фоне высокой инфляции и растущих процентных ставок в США, свидетельствуют данные регулярного опроса The Wall Street Journal.

Респонденты оценили вероятность рецессии в США в последующие 12 месяцев в 63% против июльских 49%. Показатель превысил 50% впервые с июля 2020 года. Данные WSJ за период с 2005 года показывают, что оценка шансов рецессии экспертами на таком уровне в редких случаях не соответствовала реальной рецессии.

Опрос был проведен 7-11 октября среди 66 экономистов.

Американский рынок - нисходящий тренд сохраняется. Но есть факторы, которые могут помешать медведям (16.10.22)

- 16 октября 2022, 19:31

- |

Американский рынок

Американский индекс Sp500 в пятницу окончил торги с откатом -2,37%, на отметке 3583.

Быкам не удалось удержать инициативу и слабая попытка отскока прошлой недели провалилось, цену залили.

Цена находится на максимальных значениях августа и сентября 2020 года.

Перспективы на дальнейшее снижения будут находиться на отметках 3376 — максимум февраля 2020 года

и далее к уровню поддержки в районе 3200 — 3226.

( Читать дальше )

"Болевой порог" для курса рубля. Обзор рынков

- 16 октября 2022, 14:01

- |

SP500 обзор

- 15 октября 2022, 22:52

- |

Предыдущие прогнозы доступны в профиле на Tradingview — www.tradingview.com/chart/SPX500/beoH6xxH-SP500-Update/

Пойду против толпы. Не жду рецессию. Где покупать снп?

- 15 октября 2022, 14:44

- |

Всем привет! Опять уже несколько недель ничего не писал, но эту практику забрасывать не хочется. Есть достаточно много наблюдений за это время, которыми хочется поделиться.

Начнем с того, что сейчас имеется много сигналов на то, что мы находимся у дна и что покупая сейчас вы имеете возможность достаточно хорошо заработать. И именно такой логике я придерживаюсь. Давайте рассмотрим.

1.Количество ставок от институциональных инвесторов просто в космосе. Обычно эти уровни предвестники разворота.

2. Количество коротких позиций у хэдж фондов

( Читать дальше )

Рост S&P 500 после отчета CPI – банальный шорт-сквиз?

- 14 октября 2022, 15:05

- |

В очередной раз отчет по инфляции в США показал сюрприз на стороне повышения, так как быстрый рост жилищных расходов, медицинских услуг, продуктов питания и авиабилетов нивелировали дефляцию в других категориях. Фед подтвердил в «Минутках», что готов мириться с высокими экономическими издержками и рисками агрессивного ужесточения (прежде всего т.н. «жесткое приземление» экономики) ради того, чтобы вернуть инфляцию к целевому диапазону. Сегодняшние данные по розничным продажам, настроениям и инфляционным ожиданиям потребителей в США могут развеять последние сомнения, что ФРС предпочтет мягкое повышение на 50 б.п. в ноябре вместо базовых 75 б.п.

«Залипающие цены»

Вчерашний отчет показал ускорение месячной общей инфляции до 0.4% при прогнозе 0.2%, без учета продуктов питания и топлива – до 0.6% (прогноз 0.4%). Это значит, что общая инфляция замедлилась всего на 0.1% до 8.3%, в то время как базовая инфляция, невзирая на самое агрессивное за десятилетие повышение ставок, ускорилась с 6.3% до 6.6% в годовом выражении. Наиболее важный показатель для Феда – базовая инфляция, двигается в «неверном» направлении (максимум с 1982 года), вместе с недвусмысленным предупреждением в «Минутках», что риски недостаточного повышения ставок перевешивают риски «переужесточения» получаем на выходе как минимум 75 б.п. повышения в ноябре. Рынок начал также учитывать в ценах риск повышения на 100 б.п.:

( Читать дальше )

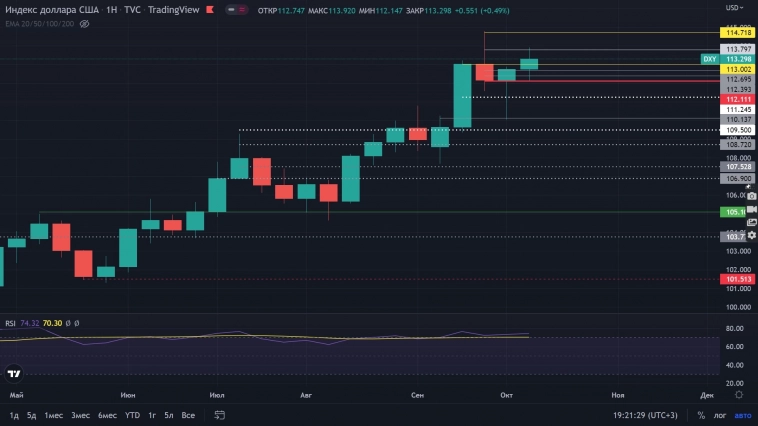

RAZB0RKA данных инфляций РФ и США - Сентябрь'22. Расчетный курс $

- 14 октября 2022, 11:05

- |

Инфляция важнейший индикатор экономики, определяющий денежную политику центральных банков

Если вам интересно узнать больше про эту взаимосвязь, рекоммендую к изучению видео от Рэя Далио

( Читать дальше )

✅S&P 500

- 14 октября 2022, 09:57

- |

Вероятно закончена волна [A] в рамках волны z. Ожидаю [B]. Коррекция пока не закончена, поскольку глобально необходимо выполнить минимальную глубину.

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал