АКЦИИ

Утренний обзор за 20.01.2020

- 20 января 2020, 10:03

- |

Доброе утро!

📌 Максимальное сокращение числа вакансий с 18 февраля. Рынки проигнорировали это возможно потому, что данные отстают от других релизов занятости на один месяц. Кроме того, выросли добровольные увольнения — признак уверенности сотрудников и сильного рынка труда. Уверенность потребителей Мичиганского университета сильна и соответствует ожиданиям.

📌 Schlumberger (SLB US), ведущая мировая нефтесервисная компания, превысила консенсус-прогноз по прибыли на акции при ожидаемо низкой выручке. Отсутствие байбэка в 4 кв. 2019 г. и планов на выкуп в 1 кв. 2020 г. способствовали снижению акций. Подтверждены квартальные дивиденды в размере $0.50, дивдоходность 5.2% в годовом исчислении. CSX Freight (CSX US) — слабая выручка, прибыль выше консенсуса, но отрицательный прогноз на 2020 год (выручка -2% г/г против 0% консенсуса) привел к снижению акций.

📌 Китай проводит значительные вливания ликвидности в размере 450 млрд юаней посредством обратного РЕПО.

📌 Рынки США сегодня закрыты. Китайские рынки закрываются на новогоднюю неделю начиная с предстоящей пятницы.

Источник- телеграм-канал ВТБ Мои Инвестиции

- комментировать

- Комментарии ( 0 )

ИНДЕКС МБ СЕГОДНЯ

- 20 января 2020, 09:53

- |

Индекс открылся в расчетной точке 3163 и после некоторого отката пробил 3166 — пробой последней было рекомендовано брать спек лонг к 3175 и 3188.

Лонги закрыл по точкам.

На 3188 был рекомендован спек шорт. Но уровень был пробит и оттестен сверху. Шорты закрыл.

В целом среднесрочный взгляд прежний. Новые лонги рекомендовано не брать.

Потенциал движения небольшой. Ждем разворотных сигналов.

Сегодня жду опен в районе 3204.

Следующие сопротивления 3224 и 3250. Отбой от них можно шортить спек.

Либо шортим уход под 3188 с 1 целью теста 3166.

Цели среднесрок прежние.

Удачи

Прогнозы на неделю по рублю, доллару, евро, рынкам акций, товаров и облигаций. Всё выше, всё тревожнее

- 20 января 2020, 08:37

- |

Кризисное мышление предполагает, что в большинстве финансовых явлений обладатель этого мышления видит предпосылки к будущим проблемам. Сейчас кризисное мышление присуще большинству участников глобального финансового рынка, российским участникам в особенности. И пусть эксперты говорят о фондовой эйфории. Это слова на ветер, пока нет подтверждений. Фондовый рост есть, а подтверждений эйфории нет.

Кризисное мышление предполагает, что в большинстве финансовых явлений обладатель этого мышления видит предпосылки к будущим проблемам. Сейчас кризисное мышление присуще большинству участников глобального финансового рынка, российским участникам в особенности. И пусть эксперты говорят о фондовой эйфории. Это слова на ветер, пока нет подтверждений. Фондовый рост есть, а подтверждений эйфории нет.Впрочем, беспечность способна прийти на смену тревожности в течение всего нескольких дней. А тяготение к тому, чтобы, наконец-то расслабиться, спокойно покупать фондовые активы и получать от этого удовлетворение, есть. Учитывая ценовые уровни, а большинство биржевых инструментов растут в цене не менее года, спокойствие, беспечность и, возможно, та самая эйфория сыграют злую шутку с покупателями.

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 10 - 17 января

- 20 января 2020, 00:38

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Мы запустили аналитический портал http://data.eninv.ru/ и телеграм-канал https://t.me/eninv

- ММК подскочил на 12.3%1 (с учетом дивидендной отсечки) на фоне роста индекса Мосбиржи на 3.0% и ослабления рубля. Позитивен рост российских и экспортных цен на горячекатаный прокат и снижение стоимости железной руды в Китае. Негативно снижение цен на холоднокатаный, оцинкованный и полимерный прокат в РФ, а также увеличение стоимости коксующегося угля в Китае. Целевая цена выросла на 2.8% (с учетом дивидендной отсечки), потенциал роста уменьшился на 8.5%. ММК вошел в тройку наиболее привлекательных компаний. На неделе были совершены купли-продажи с итоговым увеличением доли в бумаге.

- ЛСР вырос на 7.9%. В результате целевая доля снизилась, и компания вышла из тройки наиболее привлекательных. Группа ЛСР ввела в эксплуатации четыре дома в жилом комплексе “Цивилизация” (около 2000 квартир, 181 тыс м

( Читать дальше )

Лучшие против худших. Анализ акций 2013-2019

- 19 января 2020, 19:31

- |

Существует ли 3-й путь? Смесь ETF с ограниченным подходом по выбору лучших и худших акций. И вообще насколько прибыльно концентрироваться именно на лучших акциях, может стоит свой портфель оградить, в первую очередь, от худших?

Исследование

Я попытался ответить на этот вопрос проанализировав акции входившие в индекс ММВБ с 2013 по 2019. В каждый конкретный год брались все акции, которые были в индексе весь год или частично, чтобы исключить ошибки выжившего. Также чтобы исключить эффект дивидендной политики, брались котировки с учетом дивидендов. Я анализировал именно компании, а не отдельные акции, поэтому в случае наличия в индексе обычки и префов, оставлял только обычку. Это коснулось Башнефти, Сбербанка, Сургута. Префы Транснефти -единственное исключение.( Читать дальше )

Как перестроить свой портфель, если ожидаешь коррекции на рынке?

- 19 января 2020, 18:09

- |

1. ИИС в Открытии, где 50% в акциях и 50% в корпоративных облигациях (все — росс. эмитенты).

2. Обычный брокерский счет в ВТБ, 10% в акциях и 90% в корпоративных облигациях.

ОФЗ раньше были на ИИС, но сейчас практически нет (осталось 4 штуки только), из-за низкой доходности не покупаю.

Корпоративные облигации подбираю исходя из доходности порядка 7-8% и срока погашения или оферты до 2024 года.

Основные облигации у меня на данный момент:

Застройщики: ПИК и ЛСР.

Лизинговые компании: ГТЛК, Ресо Лизинг.

Химия: Башкирская Содовая Компания.

Банки: Тинькофф, Кредит Европа Банк.

Связь: МТС.

Транспорт: РЖД (единственная облигация со сроком погашения после 2024, а именно, в 2029 — просто для эксперимента, взял из-за достаточно высокой доходности больше 7%).

Институты развития: ВЭБ, Роснано.

По рискам:

Субординированных облигаций нет. У КЕБа срок погашения — декабрь 2020, у Тинькофф оферта в 2021.

Понимаю, что лизинг и застройщики могут быть проблемными в период кризиса. Ведь неспроста у них повышенная доходность. Вопрос, насколько они рискованнее?

( Читать дальше )

Налоговые юрисдикции "американских" компаний

- 19 января 2020, 14:57

- |

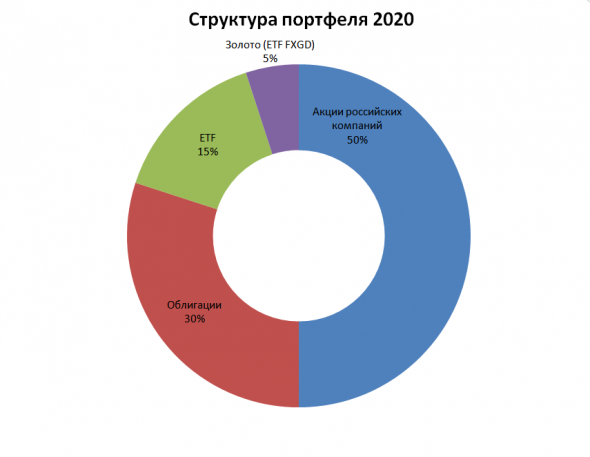

Структура инвестиционного портфеля 2020

- 19 января 2020, 12:37

- |

Срок инвестирования 5-10 лет.

Стратегия: купи и держи.

Дивидендный и купонный доход полностью реинвестируется.

Ниже комментарии в пользу выбора инвестиционных инструментов:

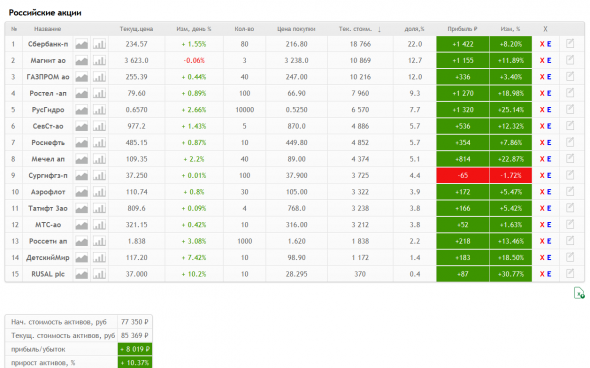

Акции российских компаний — 50%

Надеюсь рост котировок 2019 года, продолжится и в 2020году.

Высокая дивидендная доходность.

Облигации — 30%

Консервативный и надежный инструмент (не считая ВДО, тут большие риски, но и доходность выше).

Регулярный доход в виде купонов.

Периодическое погашение облигаций может быть как плюсом, так и минусом. Минус в том, что освободившиеся денежные средства необходимо снова куда-то пристраивать. Плюсом же может быть то, что освободившиеся средства могут совпасть с удачным падением цен, например на акции какого-то эмитента, тогда можно их достаточно выгодно докупить.

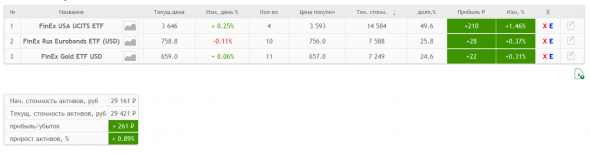

ETF — 25%

Валютная диверсификация и выход на американский рынок акций.

Нет необходимости каждый год заполнять декларацию о дивидендных доходах.

Золото (ETF FXGD) — 5%

Валютная диверсификация.

Тот защитный актив, который якобы должен проявить себя во время экономического кризиса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал