АНАЛИТИКА

Завтра рост с открытия, мой страх прошёл!

- 20 февраля 2022, 20:50

- |

Как оказалось, что записи Пушилина и Пасечника были записаны заранее, за 2 дня, 16 числа, что обнаружили расследователи интернетовские.

Тогда получается, что эвакуация вызвана не с усилением обстрелов, а совершенно просто так.

Ну как же можно было так опростоволоситься? Неужели нельзя было в свойствах загруженного файла убрать дату реальной записи? Ведь записанная заранее запись явно предполагает, что никакой реальной угрозы нет.

Украинские войска не камикадзе нападать на Донбасс в то время, когда столько войск сосредоточено вдоль их границ. Они дождутся, когда закончатся учения в Белоруссии, и когда войска России будут отведены от границы, ведь долго держать в полевых условиях войска очень тяжело физически людям.

На Украину тоже Россия первой нападать не будет. Тогда ведь это явная будет агрессия и осуждение всем мировым сообществом. Поэтому полагаю, что большого крупномасштабного столкновения не будет.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 71 )

20.02.2022 — EURusd

- 20 февраля 2022, 10:21

- |

h4.

Красный вариант – развивается волна b^of 4”of 3’of 5*of c of B

Серый вариант – развивается волна 5^of 3”of 3’of 5*of c of B

здесь предполагается иррегуляр в волне 4^

Подписаться на рассылку аналитики можно здесь: ПОДПИСКА

Прогноз:В краткосрочной перспективе жду обновление локального минимума 1.1280

Красивый сетап в лонг по евро. Аналитика на 21 - 25 февраля

- 19 февраля 2022, 17:56

- |

Таймкоды:

00:00 – Вступление, 01:51 — Биткоин, Эфир, Лайткоин, 09:22 — Доллар Рубль, Евро рубль, 13:39 — Нефть Брент, 16:16 — РТС, Сбербанк, 17:27 – Евро, 20:34 – Франк, 22:00 – Фунт, 22:34 — Золото

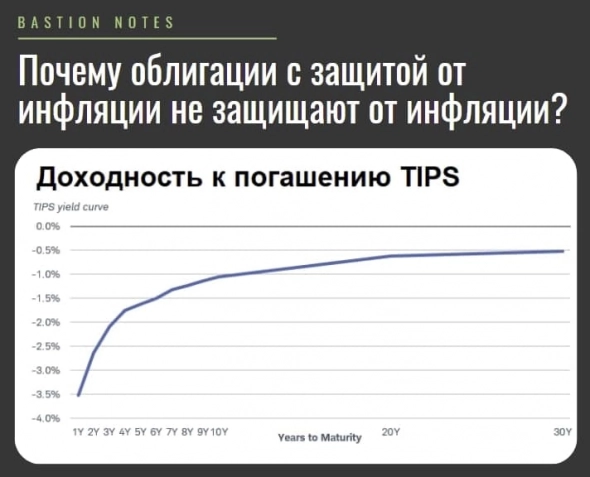

Почему облигации с защитой от инфляции не защищают от инфляции?

- 18 февраля 2022, 13:11

- |

Читатель обратился с вопросом, почему гособлигации США с защитой от инфляции (Treasury Inflation-protected Securities, TIPS) падают в стоимости. Несмотря на ускорение инфляции до рекордного за 30 лет уровня, ETF-фонд FXTP от Finex, инвестирующий в эти бумаги, с начала года потерял 2%.

🔹Что такое TIPS? Если обычные облигации приносят заранее установленные выплаты, то будущие денежные потоки TIPS неизвестны. Номинал таких бумаг индексируется на рост потребительских цен в США. Процентная ставка у TIPS фиксированная, но сумма процентов увеличивается из-за роста номинала. Такая индексация позволяет инвестору компенсировать потери от роста цен.

Облигации с защитой от инфляции появились в США в 1997 году и выпускаются со сроком погашения в 5, 10 и 30 лет. До недавнего времени они были мало интересны инвесторам, так как проблема роста цен мало кого волновала. Однако за последние 2 года активы фондов, инвестирующих в TIPS, утроились.

( Читать дальше )

Обзор сельскохозяйственного рынка

- 17 февраля 2022, 09:30

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе

Мировые запасы сои, кукурузы и пшеницы значительно сократились согласно февральскому отчету Министерства сельского хозяйства США WASDE, в целом в соответствии со средними торговыми ожиданиями. Рынки отреагировали в этот день положительно в ожидании дальнейшего давления на запасы в будущем. Рассматривая рынок сои, производство в Южной Америке было сокращено, и впереди ожидается еще больше сокращений. Министерство сельского хозяйства США осуществило еще одно широко ожидаемое сокращение производства бразильской сои на 5 млн тонн до 134 млн тонн. Экспорт сократился на 3,5 миллиона тонн, чтобы сохранить запасы на уровне 22,4 миллиона тонн. После недавних сильных дождей на юге Бразилии, которые прошли в большей части Риу-Гранди-ду-Сул (южный штат Бразилии), где засуха больше всего повлияла на урожайность, теперь мы ожидаем уровень производства в 130 миллионов тонн. Мы также сократили ожидания по экспортному потенциалу до 90 миллионов тонн. Министерство сельского хозяйства США также сократило производство аргентинской сои всего на 1,5 миллиона тонн до 45 миллионов тонн. Мы ожидаем объем производства в 42 миллиона тонн и видим риски снижения прогноза Министерства сельского хозяйства США. Соевые бобы в Аргентине созревают, и погода в течение следующего месяца будет определять потенциал урожайности. Учитывая чрезвычайную напряженность в мировом балансе сои, следует внимательно следить за погодой в Аргентине во время фазы формирования и наполнения стручков, определяющей урожайность, в течение следующего месяца. Устойчивая засуха, вероятно, приведет к продолжению роста цен на сою на Чикагской торговой палате (CBOT) до новых рекордных максимумов, превышающих пик 2012 года в 1770 долларов США за баррель. Мы ожидаем среднюю цену на уровне 1500 долларов за бушель до 1 квартала 2022 года.

( Читать дальше )

#STOCKS #RTSI На нашем рынке творится полный сюр.

- 17 февраля 2022, 08:36

- |

Виртуозно разыгрывается геополитическая карта: новости о наступлении, эскалации и деэскалации. Переговоры доходят до пика напряженности, следом идет некая разрядка… и так по кругу.

На этом фоне видно, как людей «засаживают» в рынок РФ. Бумаги падают, потом выходит «позитивная» новость, люди скупают акции, и тут же рост на 3-5-10% в течение дня-двух, а следом — падение. Не думаю, что подавляющая масса людей отторговывает подобные движения.

Вчера утром индекс РТС открылся гэпом вверх. Я взял небольшой шорт от выделенной области (1540 пунктов). Я все еще не исключаю рост к глобальному пересечению трендовых на 1600 пунктов. Но пересечение выпадает примерно на апрель, соответственно, нас может ждать еще одна волна снижения.

Почему растут цены на алюминий?

- 16 февраля 2022, 10:28

- |

За последние 2 месяца цены на алюминий выросли на 40%, что объясняет невероятную устойчивость акций Русала к негативным геополитическим факторам. Акции алюминиевой компании за последний месяц прибавили 18% — лучший результат в индексе Мосбиржи.

Почему цены на самый широкоиспользуемый цветной металл выглядят так хорошо? Несколько тезисов по мотивам статьи Хавьера Бласа в Bloomberg.

1. На Лондонской бирже цены на алюминий поднялись выше $3300 долларов за метрическую тонну впервые с июня 1988 года. Те, кто покупает непосредственно физический металл платят дополнительную премию, которая доходит до рекордных $1500 за тонну. Опытные трейдеры солидарны, что это самый горячий момент для алюминиевого рынка в 21 веке из-за дефицита металла. Что же произошло?

2. 58% мирового производства алюминия приходится на Китай (39 из 67 млн тонн в год). С 2005 года на страну пришелся весь прирост выплавки металла в мире, поэтому происходящее в Китае имеет первоочередное значение для рынка.

( Читать дальше )

Еженедельный прогноз финансовых рынков

- 15 февраля 2022, 10:38

- |

Такого вы не найдете в СМИ!!!

В этом видео уделил внимание рискам, которые кружат над финансовыми рынками. Более широко осветил рынок пшеницы, в обще, есть что сказать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал