АНАЛИТИКА

ГМК Норникель: беды только начинаются (1)

- 17 марта 2021, 18:46

- |

Компания собирается остановить водоприток в два этапа, первый уже завершен, а с 15 марта начался второй. Восстановление рудников по оценкам займет 3-4 месяца. На текущий момент прогнозы следующие: остановка рудников приведет к снижению добычи никеля на 15–16%, меди на 16–17% и металлов платиновой группы на 22–23% в 2021 году. Это базовый сценарий, который может измениться в зависимости от того, как успешно компания справится с последствиями подтопления. В рамках данного сценария аналитики ожидают, что ГМК Норникель недополучит примерно $2.7 млрд. выручки (~15.7% выручки 2021E), исходя из текущих цен на металлы.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Интер РАО - кладбище акционерной стоимости

- 17 марта 2021, 17:28

- |

Особенностью развивающихся рынков является неэффективность в управлении компаний, которая мешает раскрыть стоимость акций. Одним из примеров служит Интер РАО. Возглавляемая Игорем Сечиным энергетическая компания зарабатывает около ₽70-80 млрд прибыли в год, из которых лишь четверть отправляет на дивиденды.

В низком коэффициенте выплат нет ничего плохого. Многие компании предпочитают вместо больших дивидендов выкупать акции или инвестировать деньги в развитие. Однако Интер РАО из всех возможных способов использования свободного капитала выбирает пока худший — накопление на банковских счетах.

По итогам 2020 года дивиденды Интер РАО вновь составили 25% от чистой прибыли или ₽18,9 млрд. На акцию — 0,1807 копеек. Текущая дивидендная доходность — 3,5%.

Остальные заработанные средства Интер РАО продолжает копить. Совокупный объем кэша на балансе по итогам 2020 года превысил ₽330 млрд. Если бы менеджмент решил разово выплатить эту денежную подушку в качестве дивидендов, то доходность выплаты составила бы 61%.

( Читать дальше )

📈 S&P500: зона сопротивления хеджеров опустилась

- 17 марта 2021, 12:06

- |

🕘 Время просмотра ~6 мин.

Опционный анализ в текстовом формате читайте уже сейчас в аналитической статье на Портале Трейдера.

Детальный аналитический обзор по основным валютным парам рынка Форекс, фондовому индексу DJIA 30, криптовалютной паре BTC/USD, золоту, а также нефти марки WTI смотрите далее на YouTube-канале.

( Читать дальше )

Норникель оценил производственные потери от последних аварий

- 16 марта 2021, 17:44

- |

Норникель оценивает снижение объемов производственной программы 2021 года в базовом сценарии относительно ранее утвержденных годовых планов приблизительно в 35 тыс. т никеля, 65 тыс. т меди, 22 тонны металлов платиновой группы.

На сегодняшний день в планы компании входит полное восстановление добычи на рудниках «Октябрьский» и «Таймырский» в течение 3-4 месяцев. «Норильский дивизион компании представил план, в соответствии с которым по базовому сценарию, ожидается, что рудник „Октябрьский“ (объем добычи — 5 млн т руды в год) постепенно восстановит добычу во второй половине апреля-мае. Начало восстановления добычи на руднике „Таймырский“ (4,3 млн т руды в год) намечено на начало июня, его полное восстановление займет около месяца», — сказано в сообщении.

Согласно данным ГМК, сейчас на Норильской обогатительной фабрике остановлена цепочка переработки вкрапленной руды (мощность около 5,2 млн т руды в год), на ней проводятся ремонтные работы. Работоспособность этой цепочки планируется восстановить к 15 апреля. Одновременно с этим на фабрике проходят проверка Ростехнадзора и мероприятия внутреннего аудита. Решение о сроке запуска указанной цепочки будет приниматься по результатам этих проверок.

( Читать дальше )

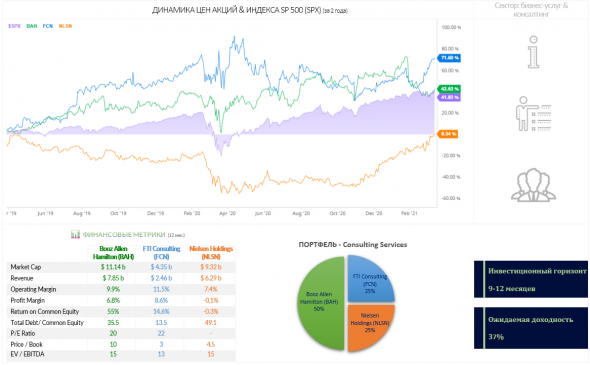

US Industrials: Consulting Services (BAH, FCN, NLSN)

- 16 марта 2021, 13:48

- |

Никогда не думал, что такие компании как Booz Allen Hamilton (BAH) могут быть публичными. Именно BAH заинтересовала меня своими услугами. Компания не только инвестиционно-привлекательна, но и сама по себе интересна. А для диверсификации выбрал еще 2 эмитента. В итоге получился мини портфель - US Consulting Services (BAH, FCN, NLSN)

Описание компаний в посте не влезли, см. профиль каждой компании у меня в телеграмме

( Читать дальше )

Обзор валютного рынка за неделю (ГК "ФИНАМ"). Среднесрочный взгляд на рубль – осторожно позитивный, но риски сохраняются

- 16 марта 2021, 13:09

- |

По итогам минувшей недели курс USD/RUB снизился на 1,20%, до отметки 73,31 руб. за долл., а курс EUR/RUB опустился на 0,89% до уровня 87,68 руб. за евро. В начале текущей недели укрепление рубля продолжается, и нацвалюта преодолела уровень 73,00 руб. в паре с долларом и 87,00 руб. – с евро.

Ключевым фактором, поддерживающим курс рубля, остаются высокие цены на нефть, удерживающиеся вблизи своих годовых максимумов после решения ОПЕК+ продлить действующие квоты еще на месяц вперед. При этом, для России было одобрено увеличение добычи на 130 тыс. баррелей в сутки, что позволит удовлетворить растущий внутренний спрос, не снижая экспорта. Естественно, это благоприятно и для курса национальной валюты.

Помимо этого, увеличению аппетита к риску на глобальных рынках способствовало окончательное одобрение в США нового пакета стимулов на $1,9 трлн. Инвесторы ожидают, что увеличение фискальных расходов ускорит возвращение американской и в целом мировой экономик на рельсы устойчивого роста. В свою очередь, это удерживает сырьевые цены вблизи своих максимумов, что обеспечивает укрепление валют стран-экспортеров нефти.

( Читать дальше )

Индекс Ртс. Профит +31500 пунктов.

- 16 марта 2021, 11:54

- |

Индекс Ртс по проекту TrueTraders c начала года.

Спрогнозировано снижение индекса Ртс в январе — феврале с 1500 п до 1370 п.

+10.000 пунктов.

Спрогнозирован рост индекса Ртс в январе — феврале с 1410+ до 1510 пп., с рекомендацией закрывать лонги по 1470, 1490 и 1510 пп.

+ 7.000/+8.000 пунктов.

Спрогнозировано снижение индекса Ртс в феврале с 1510 п до 1430 п. с рекомендацией закрывать шорты по 1440+ п.

+ 6.000/+7.000 пунктов.

Спрогнозирован рост индекса Ртс в марте с 1430 до 1470 пп., с рекомендацией закрывать лонги по 1470 п.

+2.000 пунктов (тейк-профит 0,5V).

Спрогнозирован рост индекса Ртс в марте с 1444± до 1510 пп., с рекомендацией закрывать лонги по 1480, 1492 и 1502 пп.

+4.500 пунктов.

Итого: +29.500/+31.500 пунктов.

Более подробно на сайте http://www.truetraders.ru/ в разделах результаты и история обзоров.

Всем успешных трейдов.

С уважением, Ярослав Салимов.

GBP/USD: уровень лимитных покупателей как ближайшая поддержка

- 16 марта 2021, 11:03

- |

🕘 Время просмотра ~6 мин.

Опционный анализ в текстовом формате читайте уже сейчас в аналитической статье на Портале Трейдера.

Детальный аналитический обзор по основным валютным парам рынка Форекс, фондовому индексу DJIA 30, криптовалютной паре BTC/USD, золоту, а также нефти марки WTI смотрите далее на YouTube-канале.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал