АПРИ Флай Плэнинг

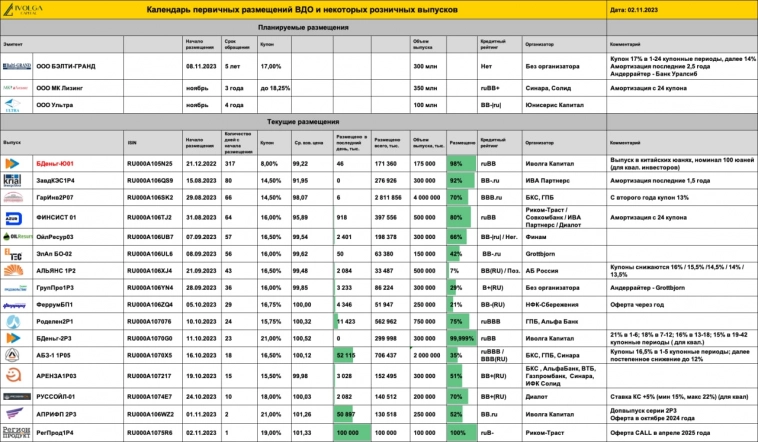

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 03 ноября 2023, 09:56

- |

- МФК Быстроденьги 002P-03 (для квал.инвесторов, ruBB, 250 млн руб., 21%- 1-6 купон / 18% — 7-12 / 16% — 13-18 / 15% — 19-42) размещен на 99,9%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал.инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 52%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- Комментарии ( 0 )

Экспертное мнение об АО АПРИ «Флай Плэнинг»

- 01 ноября 2023, 20:05

- |

Экспертное мнение

АО АПРИ «Флай Плэнинг» — компания высокого инвестиционного риска. Финансовое состояние и финансовая устойчивость неудовлетворительные. Динамика финансового состояния резко нисходящая, значительно ниже порога надёжности. Компания пришла к тому, от чего ушла в 2018 году. У компании явные проблемы и несмотря на неплохую чистую прибыль в отчётном периоде, контора справится с проблемами не в состоянии. Проблемы компании скрываются в закредитованности и очень высокой долгосрочной долговой нагрузке. Компания нахапала долгосрочных долгов желая обогатиться и взлететь, но все деньги разошлись на долгосрочные финансовые вложения, которые, судя по всему, не очень охотно возвращаются в контору. Из 7 млрд ресурсной базы, 6 млрд на счетах других компаний, половина из этих денег в дебиторской задолженности. Против 2.5 млрд краткосрочных долгов, компания может противопоставить только 110 млн своих денег. Учитывая рост дебиторской и кредиторской задолженности, можно уверенно сказать, что контора работает по принципу — заплатят нам, заплатим мы. Чтобы контора не пела про свою успешность, она нестабильная и рискованная. Инвестировать в компанию не рекомендуется.

( Читать дальше )

Главное на рынке облигаций на 01.11.2023

- 01 ноября 2023, 11:46

- |

- АПРИ «Флай Плэнинг» сегодня начинает размещение дополнительного выпуска №1 облигаций серии БО-002Р-03 объемом 250 млн рублей. Регистрационный номер — 4B02-03-12464-K-002P. Цена доразмещения составляет 100% от номинала. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — BB.ru со стабильным прогнозом от НКР.

- «Регион-Продукт» определил предварительные параметры трехлетнего выпуска облигаций АО «Регион-Продукт» серии 001P-04. Объем выпуска — 100 млн рублей, ставка купона — 19% годовых. Купоны ежемесячные. Через 18 месяцев предусмотрена возможность досрочного погашения бумаг по усмотрению эмитента. Размещение запланировано на 2 ноября. Организатор — ИК «Риком-Траст». Кредитный рейтинг эмитента — уровне ruB- со стабильным прогнозом от «Эксперта РА».

- «Эксперт РА» присвоил кредитный рейтинг «МСП Лизинг» на уровне ruA- со стабильным прогнозом.

( Читать дальше )

Как получать доход независимо от состояния рынка?

- 01 ноября 2023, 09:48

- |

Российские облигации во главе с ОФЗ заметно падают, но клиенты нашего ДУ это вряд ли замечают. Доходность их счетов меняется слабо. Возможно, начал снижаться рынок акций, и его снижения мы тоже можем всерьез не заметить.

О подходах к управлению инвестиционными портфелями — в новом стриме от PRObonds сегодня, 1 ноября, в 16.00

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Главное на рынке облигаций на 31.10.2023

- 31 октября 2023, 10:13

- |

- «КИВИ Финанс» сегодня начинает размещение четырехлетних облигаций серии 001Р-02 объемом 8,5 млрд рублей. Регистрационный номер — 4B02-02-00011-L-001P. Бумаги включены в Третий уровень. Сбор заявок на выпуск прошел 26 октября. Эмитент установил размер спреда к RUONIA на уровне 3,4% годовых (340 б.п.). Купоны ежеквартальные. Бумаги предназначены для квалифицированных инвесторов. Организатор — Газпромбанк. Кредитный рейтинг эмитента — ruBBB+ с развивающимся прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала дополнительный выпуск облигаций №1 АПРИ «Флай Плэнинг» серии БО-002Р-03. Регистрационный номер — 4B02-03-12464-K-002P. Размещение запланировано на 3 ноября. Объем допвыпуска составит от 250 до 500 млн рублей, цена доразмещения — 100% от номинала. Организатором выступит ИК «Иволга Капитал». Также АПРИ «Флай Плэнинг» установил ставку 5-8-го облигаций серии БО-002P-01 на уровне 21% годовых. По выпуску 21 ноября предстоит исполнение оферты. Период предъявления облигаций к выкупу — с 31 октября по 7 ноября. Кредитный рейтинг эмитента — BB.ru со стабильным прогнозом от НКР.

( Читать дальше )

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 31 октября 2023, 09:59

- |

- ВЭББНКР 04 (только для квал.инвесторов, ruBB- / Поз., 350 млн руб., YTM 18,2%, дюрация ~2,3 года) размещен на 84%

- МФК Быстроденьги 002P-03 (для квал.инвесторов, ruBB, 250 млн руб., 21%- 1-6 купон / 18% — 7-12 / 16% — 13-18 / 15% — 19-42) размещен на 94%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал.инвесторов) размещен на 98%

- На 3 ноября намечено размещение допвыпуска к сентябрьскому выпуску облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых).

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

АПРИ «Флай Плэнинг» 3 ноября проведет дополнительный выпуск облигаций серии 2Р3

- 30 октября 2023, 15:21

- |

АО АПРИ «Флай Плэнинг» – один из лидеров строительного рынка Южного Урала. Миссией компании является комплексная реализация мультиформатных проектов жилой недвижимости на основе применения передовых решений в области проектирования, производства строительных материалов и выполнения строительных работ.

Старт размещения 3 ноября

- Наименование: АПРИФП-БО-02P-03

- Цена дополнительного размещения - 100% от номинала

- Рейтинг: ВВ (НКР, прогноз «Стабильный»)

- Купон: 21% (квартальный)

- Срок обращения: 4 года

- Объем: 250-500 млн.₽

- Амортизация: да (13-16 купон по 25%)

- Оферта: да (через год)

- Номинал: 1000 рублей

- Организатор: ИК «Иволга Капитал»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

АО АПРИ Флай Плэнинг установило ставку 5-8-го купонов по выпуску 2P1 на уровне 21% годовых

- 30 октября 2023, 12:41

- |

АО АПРИ Флай Плэнинг установило по выпуску облигаций серии 2P1 ставку купона 21% на следующие 4 купонных периода (~1 год). Купоны ежеквартальные.

Ссылка на раскрытие информации

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

АПРИ не подвел с купоном

- 30 октября 2023, 10:30

- |

Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 23 октября 2023, 10:30

- |

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал