АПРИ

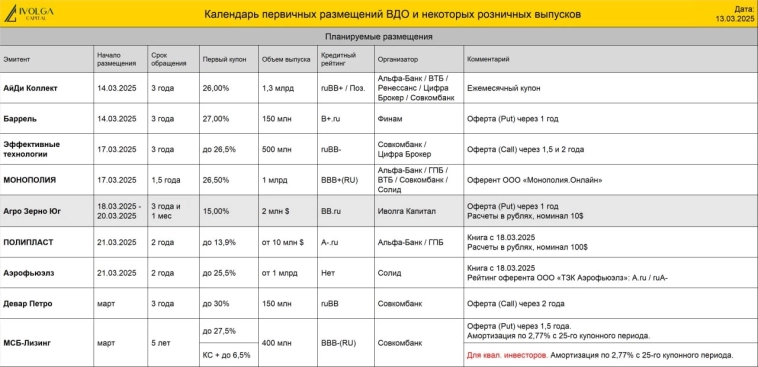

Календарь первички ВДО и розничных облигаций (Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32% | РДВ ТЕХНОЛОДЖИ, купон 31% | МФК Быстроденьги, купон 29%)

- 14 марта 2025, 09:59

- |

- На 18 — 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08(для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 80%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Биржевые облигации ПАО «АПРИ» серии БО-002Р-09

- 13 марта 2025, 14:40

- |

Уважаемые инвесторы!

Обобщенные параметры текущего размещения

Биржевые облигации ПАО «АПРИ» (BBB–|ru| / BBB-.ru) серии БО-002Р-09

Объем выпуска: 1 млрд руб.

Купонный период: 30 дней

Ставка купона до оферты: 32% годовых

Оферта: через 1 год (360 дней)

Подробнее о выпуске облигаций АПРИ БО-002Р-09 и участии в его размещении вы можете узнать у организатора размещения (ИК Иволга Капитал) по ссылке

Раскрытие информации ПАО АПРИ

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

🚀 GloraX. Тезисы с первого дня инвестора

- 13 марта 2025, 14:30

- |

Во вторник в онлайн-режиме получилось побывать на дне инвестора GloraX. Кто такие GloraX я писал тут, сейчас хотел бы пройтись по основным тезисам:

1) В основе стратегии компании два направления: мастер-девелопмент и девелопмент.

Мастер-девелопмент: GloraX приобретает участки без граддокументации и занимается ее самостоятельной разработкой, что позволяет выводить проекты на рынок за 15 месяцев, опережая отрасль. Большой опыт в GR, благодаря чему легко находят общий язык с органами власти.

Что касается девелопмента, то компания ориентируется на жилье массового сегмента, благодаря чему укладывается в лимиты по льготным ипотекам (65% продаж за счет ипотеки), особенно в регионах, куда они активно выходят.

2) Были озвучены планы на 2025 год

— GloraX планирует выйти в 3-5 новых регионов и начать стройку проектов общей площадью до 1 млн кв. м в 4-х новых городах, что позволит увеличить витрину доступной для продажи недвижимости.

— в 2025 году планируют удвоить объемы реализации в кв. м и таким образом нарастить продажи на 50% в денежном выражении.

( Читать дальше )

«Твоя Привилегия» в ТОП ЖК России

- 13 марта 2025, 09:37

- |

На VI Российской строительной неделе в Москве подвели итоги конкурса ТОП ЖК-2025.

На сегодня ТОП ЖК-2025 является одной из самых престижных премий в сфере строительства и традиционно собирает сильнейших участников со всей страны. Так было и на этот раз: 67 регионов, 600 застройщиков и 1400+ жилых комплексов сражались за возможность стать лучшими.

ЖК «Твоя Привилегия» получил первое место в номинации «Малоэтажные дома».

Гордимся результатом и возможностью сделать вклад в развитие современного жилищного строительства.

В первые два месяца 2025 года российские застройщики вывели на рынок 4,5 млн кв. м жилья, что на 23% меньше г/г – Ведомости

- 12 марта 2025, 08:14

- |

В первые два месяца 2025 года российские застройщики вывели на рынок 4,5 млн кв. м жилья, что на 23% меньше, чем за аналогичный период прошлого года. Наибольшее снижение активности наблюдается в Московской области (59%), Москве (46%) и Санкт-Петербурге (35%). Снижение объемов строительства связано с высокими ставками по проектному финансированию, которое стало экономически нецелесообразным для многих девелоперов. Кроме того, падение спроса на жилье на фоне повышения ставок и отмены льготной ипотеки также оказывает влияние на замедление темпов запуска новых проектов.

Несмотря на это, в регионах наблюдается рост спроса на современное жилье, поддерживаемый льготными ипотечными программами, такими как IT-ипотека и программы для Дальнего Востока и Арктики. Прогнозируется, что по итогам 2025 года объем нового строительства может сократиться на 30-35% до 30-35 млн кв. м, что повлияет на доступность жилья в 2027 году.

Календарь первички ВДО и розничных облигаций (МФК Быстроденьги, ориентир ставки купона 29% | Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32%)

- 11 марта 2025, 09:39

- |

— На 13 марта запланировано новое размещение МФК Быстроденьги (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

— На 18 — 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 80%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Календарь первички ВДО и розничных облигаций (МФК Быстроденьги, ориентир ставки купона 29-29,5%% | ГК АПРИ, купон 32%)

- 07 марта 2025, 09:36

- |

— На 13 марта запланировано новое размещение МФК Быстроденьги (для квал. инвесторов, ruBB-, 250 млн руб., ориентир ставки купона 29-29,5%, YTM 33,2-33,85%, дюрация 0,88-1,24 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 23%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 75%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Новые размещения! Органик Парк, АПРИ, Металлоинвест, МТС, Эконом Лизинг. Экспресс-обзор от 05.03.2025

- 05 марта 2025, 19:03

- |

Размещений в последнее время настолько много, что я просто физически не успеваю сделать детальные обзоры на все свежие выпуски, которые хотелось бы разобрать и про которые меня постоянно спрашивают в комментариях.

📜Поэтому предлагаю взглянуть на ряд новых бондов в формате дайджеста — они не заслужили полноформатную «прожарку», но отметить их всё же стоит.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🌳Органик Парк БО-П01 (фикс)

● ISIN: RU000A10AZN8

● Объем: 100 млн ₽

● Погашение: 13.02.2028

● Купон: 29,5% (YTC 32,59%)

● Выплаты: 12 раз в год

● Рейтинг: BB+ от АКРА

❗ Оферта: да (колл через 2 года)

Органик Парк производит биохимические препараты для питания и защиты растений, активно применяемые в сельском хозяйстве. Отчетность отвратительная: есть только РСБУ за 2023 г. и то без примечаний, даже приводить цифры не буду🤦♂️

⚠️ПСБ подавал иск о банкротстве Органик парк и связанной с ним компании Биоррид, история закончилась мировым соглашением весной 2022 г.

( Читать дальше )

Много ли облигаций размещает ПАО АПРИ?

- 05 марта 2025, 13:20

- |

Материал от ООО ИК «Иволга Капитал»

Много ли облигаций размещает ПАО АПРИ?

Поговорим о знаковом для сегмента ВДО эмитенте – девелопере ПАО АПРИ.

Эмитент активизировал привлечение облигационных денег в конце прошлого – начале наступившего года.

В презентации к последнему облигационному выпуску видим несколько важных финансовых параметров АПРИ на конец 2024 года. Чистый долг группы 19,4 млрд р., чистая прибыль 2,1 млрд р., EBITDA 6,3 млрд р., сумма продаж 18 млрд р., соотношение долга к EBITDA 3,1. В целом, сбалансированные значения.

Вернемся к облигациям. Публичный долг АПРИ на 28 февраля 2025 – 4,4 млрд р. Предположительно, менее ¼ всего чистого долга.

И попробуем сделать сравнение с отраслью. Не столько строго практическое (потому что сравнивать тогда нужно не облигационные, а совокупные долговые нагрузки), сколько визуальное.

На диаграммах все девелоперы – эмитенты облигаций. Облигационный долг каждого – также по состоянию на 28 февраля 2025. К сожалению, неденежный показатель масштаба – площадь ввода жилья в м2 – запаздывающий показатель. Берем данные за полный 2024 год.

( Читать дальше )

Много ли облигаций размещает ПАО АПРИ?

- 05 марта 2025, 12:22

- |

Поговорим о знаковом для сегмента ВДО эмитенте – девелопере ПАО АПРИ.

Эмитент активизировал привлечение облигационных денег в конце прошлого – начале наступившего года.

В презентации к последнему облигационному выпуску видим несколько важных финансовых параметров АПРИ на конец 2024 года. Чистый долг группы 19,4 млрд р., чистая прибыль 2,1 млрд р., EBITDA 6,3 млрд р., сумма продаж 18 млрд р., соотношение долга к EBITDA 3,1. В целом, сбалансированные значения.

Вернемся к облигациям. Публичный долг АПРИ на 28 февраля 2025 – 4,4 млрд р. Предположительно, менее ¼ всего чистого долга.

И попробуем сделать сравнение с отраслью. Не столько строго практическое (потому что сравнивать тогда нужно не облигационные, а совокупные долговые нагрузки), сколько визуальное.

На диаграммах все девелоперы – эмитенты облигаций. Облигационный долг каждого – также по состоянию на 28 февраля 2025. К сожалению, неденежный показатель масштаба – площадь ввода жилья в м2 – запаздывающий показатель. Берем данные за полный 2024 год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал