АФК Система

Акции АФК "Система": живота или смерти?

- 24 ноября 2020, 10:44

- |

Когда рассматриваете инвестиционную идею, оценивайте ее в долгосрочной перспективе, смотрите максимальную историю цен, а также изучайте и анализируйте доступную инсайдерскую информацию.

Знакомому посоветовали вложиться на долгосрок в бумаги АФК «Система». Тот посмотрел на часовой график и увидел, что бумаги в восходящем тренде, все красиво.

Но у меня другое мнение. Даже поверхностного взгляда на исторические данные достаточно, чтобы выбросить эту дурную идею из головы. На скриншоте слева — красивая картинка «восходящего» тренда, а справа — исторические данные за 12 лет, на протяжении которых бумага ходит в коридоре 5-45 рублей. Как тебе такое, Илон Маск?

Покупка акций АФК «Система» сродни ставке на зеро. Такое ощущение, что безумные ученые АФК «Система» продолжают работать над созданием Франкенштейна, то умерщвляя его, то возрождая к жизни. RIP

Подписывайтесь на телеграм канал Zen_Invest, там информация появляется в первую очередь.

- комментировать

- Комментарии ( 7 )

IPO МАРКЕТПЛЕЙСА OZON

- 24 ноября 2020, 09:48

- |

Бумагам присвоен тикер OZON, торговля и расчеты по сделкам с расписками будут осуществляться в долларах.

Подробнее: spbexchange.ru/ru/about/news.aspx?bid=25&news=22311

—————————————

На Мосбирже торги стартуют в 18:30 мск при условии старта торгов на NASDAQ.

Торговый код – OZON

IPO OZON в ОТКРЫТИЕ БРОКЕРЕ

- 23 ноября 2020, 19:34

- |

Подробности IPO:

- Нет требований к минимальной сумме размещения.

- Низкие комиссии: 0,15-0,35%, но не менее $59 (в зависимости от объёма сделки).

Действующим клиентам с тарифом Стандартный ИТП или ВФА Global необходимо:

- Пополнить счет и/или купить доллары США.

— Подать голосовое поручение по телефону (8 800 500 99 66, доб. 7) или подать поручение через своего персонального менеджера.

Новым клиентам для участия необходимо:

- Открыть счёт.

— Подключить тарифы Global (Стандартный ИТП или ВФА Global).

— Пополнить счёт и/или купить доллары США

— Подать поручение удобным способом.

Я пожалуй пройду мимо с такими комиссиями.

IPO Ozon Holdings PLС (ADR) - подал заявку на участие через ВТБ на Московской бирже - Видео

- 23 ноября 2020, 18:15

- |

Добрый день!

В пятницу подал заявку на IPO Озон на Московской бирже через приложение ВТБ Мои инвестиции.

Подробности в видео и на скриншотах ниже:

( Читать дальше )

OZON важное про старт торгов на Московской бирже

- 23 ноября 2020, 16:49

- |

Сегодня раскрыли информацию о том как будет идти старт торгов

https://www.moex.com/n31305/?nt=106

ключевое

🚩 торги в стакане в рублях

🚩 торги начнутся 24.11 в 18.30МСК при условии старта торгов на NASDAQ!!! (18.30 начинаются торги в стакане, 18.40 начинается аукцион закрытия).

🚩 1 лот = 1 бумага

🚩 бумага сразу будет торговаться в вечёрку!!! (активные заявки из ОС будут сниматься, надо их будет перенести)

🚩 первые расчеты будут 30.11 (тк 26.11 в штатах праздник а 27.11 короткий день) (это значит что купленные в стакане акции 24.11 вы получите 30.11)

IPO Ozon: оценка может быть высокой для убыточной компании

- 23 ноября 2020, 15:20

- |

Такая оценка на IPO может выглядеть неадекватно высокой:

- Компания убыточна на протяжении многих лет: с момента основания в 1998 г. Озон показывает положительную валовую рентабельность, но вся валовая прибыль съедается за счет расходов на логистику.

- Убыточность Озона – это не вина быстрого роста или особенности индустрии, так как в данном сегменте есть пример прибыльной бизнес-модели – Wildberries.

- Крупнейшие акционеры Озона (Система и BVCP) не только не продают свои доли, но и сами докупают на IPO, что является позитивным моментом для рынка, так как это указывает на уверенность фондов в долгосрочных перспективах роста бизнеса (в ходе IPO компания получит почти миллиард долларов на развитие) и рыночной стоимости. При этом важно понимать, что горизонт инвестиций крупных фондов сильно отличается от горизонта ритейл-инвесторов.

( Читать дальше )

Ozon Holdings PLC 24 ноября 2020 года в 18:30 мск

- 23 ноября 2020, 14:58

- |

Ценные бумаги включены в первый уровень листинга Московской биржи. Торговый код – OZON.

IPO OZON

- 23 ноября 2020, 14:23

- |

АФК Система, Технический VS Фундаментального анализа

- 23 ноября 2020, 09:49

- |

С точки зрения технического анализа, цена акции AФК Система в настоящий момент в огромном перехае. Смотря на график месяца вижу, что RSI выше чем в 2013 года когда был первый максимум по цене в размере 45 рублей.

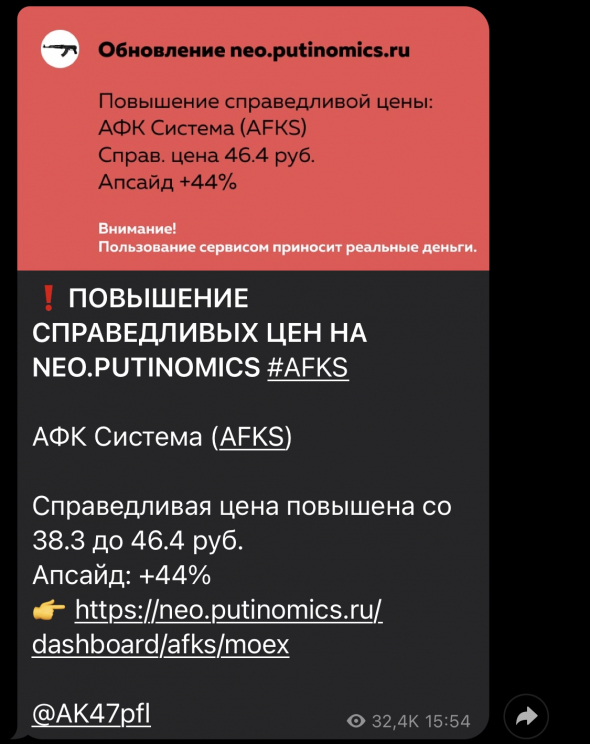

Точку зрения по фундаментальному анализу я взял с канала РДВ, в котором прогноз по акции 46,4 руб.

Сразу скажу, что я сам больше приверженец технического анализа, и к оценкам канала РДВ отношусь скептически. (Например, месяц или два назад канал активно “прессовал” акции Детского Мира и Банка Тинькофф, что они активно пойдут вниз, но цена растёт).

( Читать дальше )

IPO Ozon может привлечь внимание к бумагам АФК, спровоцировав их рост - QBF

- 20 ноября 2020, 18:49

- |

Пандемия оказала позитивное влияние на развитие всего сектора электронной коммерции, сказавшись и на показателях Ozon. Компания уже несколько десятилетий развивается в указанном направлении, предлагая своим клиентам приобретать товары дистанционно, что в этом году оказалось востребовано как никогда. Направление весьма перспективное. Согласно оценке INFOLine, объем российского рынка электронной коммерции на 2019 год составил 2 трлн руб., а к 2025 году прогнозируется его расширение до 7,6 трлн руб.

Ozon повышает свою рентабельность, при этом всё же оставаясь убыточным. Значительные средства интернет-ритейлер направляет на увеличение рыночной доли и привлечение числа активных пользователей, наличие убытков у быстроразвивающейся компании – вполне типичная история. В этом году несколько компаний со схожей бизнес-моделью провели успешные первичные размещения, в частности, Corsair и Snowflake.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал