Акрон

Акрон снова побил рекорд по производству - Промсвязьбанк

- 20 июля 2020, 13:19

- |

Группа Акрон в первом полугодии 2020 года увеличила производство товарной продукции на 3%, до 3,921 млн тонн, сообщила компания. Производство минеральных удобрений подросло на 1% и составило 3,231 млн тонн. Акрон увеличил производство аммиака на 1%, до 1,374 млн тонн, а объем его переработки в конечные продукты — на 10%, до нового максимума в 1,306 млн тонн. Производство сельскохозяйственной аммиачной селитры увеличилось на 14%, до 1,227 млн тонн, промышленной — на 67%, до 156 тыс. тонн.

Мы положительно оцениваем производственные результаты Акрона. Компания снова побила рекорд по производству. В структуре мин.удобрений рост показали все сегменты, за исключением азотных удобрений. В ближайший месяц-два ожидается рост спроса со стороны Индии и Бразилии, в 4 кв. — со стороны Северного полушария. Все это должно способствовать улучшению ценовой конъюнктуры на рынке удобрений и поддержать финрезультат Акрона.Промсвязьбанк

- комментировать

- Комментарии ( 1 )

Акрон - выпуск удобрений в 1 п/г +3% г/г

- 17 июля 2020, 11:55

- |

В первом полугодии 2020 года Группа «Акрон» вновь побила рекорд производства товарной продукции — произведено 3 921 тыс. т товарной продукции, +3% г/г.

Производство минеральных удобрений +1% и составило 3 231 тыс. т.

Группа увеличила производство аммиака на 1%, до 1 374 тыс. т, а объем его переработки в конечные продукты вырос на 10%, достигнув нового максимума – 1 306 тыс. т.

В конце этого года планируется ещё нарастить производство аммиака, завершив модернизацию агрегата «Аммиак-4» и увеличив его мощность до 900 тыс. т в год.

Производство сельскохозяйственной аммиачной селитры за отчетный период увеличилось на 14%, до 1 227 тыс. т.

Производство промышленной аммиачной селитры в отчетном периоде увеличилось на 67%, до 156 тыс. т на фоне усилий компании по продвижению этой нишевой продукции.

Выпуск сложных удобрений Группы «Акрон» вырос на 8%, до 1 140 тыс. т. Рост связан с хорошим спросом и стабильным производством фосфатного сырья – апатитового концентрата – на ГОКе «Олений Ручей». В отчетном периоде производство апатитового концентрата выросло на 12% и составило 538 тыс. т.

( Читать дальше )

Акрон-3-ао: информация о выплаченных дивидендах

- 15 июля 2020, 18:55

- |

Акция: Акрон-3-ао

Общая сумма: 11 146 850 000.0 руб.

Дивиденд на акцию: 275 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=357

Дивиденды Акрон: https://smart-lab.ru/q/AKRN/dividend/

на ММВБ с оглядкой на данные Таможенной службы РФ

- 12 июля 2020, 16:54

- |

Таможенная служба РФ публикует данные об экспорте и импорте товаров на своем сайте. Это официальные данные, а достоверность я попробовал проверить в видео (8 мин) Там я сравнил данные ТС и Atlas.Harvard. Примерно бьются, за исключением позиций по никелю и алюминию. Не знаю почему. Сейчас о другом:

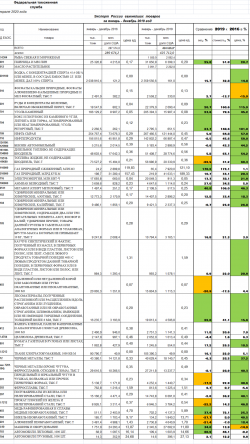

Можно использовать данные по объему экспорта и цены за единицу товара для принятия решений об инвестициях. Таблица ниже сделана на основе таблицы от Таможенной службы. В более высоком разрешении скачать можно здесь.

Мир в экономике 07/2020

видео длинное, скорее подкаст, но там разбираю откуда и куда )

===Операции с акциями AKRN

- 30 июня 2020, 16:00

- |

Эмитент: Акрон

Тикер акций: AKRN

Кто продает? Акционерное общество «Верхнекамская Калийная Компания»,

Кто покупает? ПАО "Акрон"

Количество акций до сделки: 9,1%

. В случае если оставшееся после прекращения у эмитента соответствующего права количество голосов, которым эмитент имеет право распоряжаться совместно с иными лицами, составляет пять или более процентов общего количества голосов, приходящихся на голосующие акции, составляющие уставный капитал организации, — полное фирменное наименование, место нахождения, ИНН, ОГРН каждого юридического лица или фамилия, имя, отчество каждого физического лица, совместно с которыми эмитент имеет право распоряжаться определенным количеством голосов, приходящихся на голосующие акции, составляющие уставный капитал организации: не применимо.

Дата события: 29.06.2020

Дата публикации: 30.06.2020 08:56:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=357

Акрон - снизил свою долю в Верхнекамской Калийной Компании до 50%+1 акция с 60,1%. Покупатель - банк Открытие

- 30 июня 2020, 09:17

- |

прекращение прямого участия в организации; снижение доли косвенного участия в организации.

2.7. Количество и доля (в процентах) голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, которым эмитент имел право распоряжаться до наступления соответствующего основания:

2 014 801 голос / 60,1 %, в том числе:

— косвенное распоряжение – 1 709 801 голос / 51 %;

— прямое распоряжение – 305 000 голосов / 9,1 %.

2.8. Количество и доля (в процентах) голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, которым эмитент получил право распоряжаться после наступления соответствующего основания:

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 30 июня 2020, 09:09

- |

LIBOR не прошел отбор. Один из основных финансовых индикаторов прощается с рынком

Банк России готовит финансовый рынок к отмене одного из основных мировых индикаторов — LIBOR. Банкам придется перезаключать много кредитных договоров, условия которых так или иначе привязаны к Лондонской ставке межбанковского кредитования, но время есть — до конца 2021 года. Реформа финансовых индикаторов стала мировым трендом после скандала с манипулированием LIBOR, разразившимся более десяти лет назад.

https://www.kommersant.ru/doc/4397895

Инвестиции второй волны. Облигации и золото стали средством от пандемии

Международные инвесторы значительно снизили интерес к рисковым активам. За минувшую неделю нетто-отток средств из фондов акций развитых стран составил $4,6 млрд, из фондов emerging markets — $2,6 млрд. Инвесторы сокращают вложения и в товарные фонды, ориентированные на вложения в

( Читать дальше )

❤ На пенсию в 65(60). БДСИ 2020 (Большой Дивидендный Сезон Июнь 2020 г) . Пришли дивиденды от "Северсталь", "Акрон".

- 26 июня 2020, 09:58

- |

Пришли дивиденды от ПАО «СЕВЕРСТАЛЬ» («Севка», жаргон).

«Севка» платит 3-4 раза в год.

Сразу пришли дивиденды за 1 квартал 2020 г.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 03 июня 2020, 09:04

- |

«Акрон» поднял себе цену. Дочерняя компания выкупает акции группы

Группа «Акрон» в этом году активизировала выкуп собственных акций на вторичном рынке, аккумулировав на дочернюю компанию почти 7%. Эти действия поддержали котировки акций в первом квартале — на фоне падения фондового рынка компания подорожала более чем на 25%. Приобретенные ценные бумаги могут пойти на оплату опционов Сбербанка по продаже «Акрону» 40% в калийном проекте.

https://www.kommersant.ru/doc/4365501

Граждане освоили онлайн-инвестиции. Приток средств в ПИФы продолжается

Сезонное снижение инвестиционной активности в мае, а также продление карантина слабо затронуло рынок коллективных инвестиций. Объем привлечений в открытые паевые фонды вырос по сравнению с апрелем и составил 8,4 млрд руб., однако еще существенно уступает показателям начала года. Наибольшей популярностью в отчетный период пользовались консервативные инструменты — фонды облигаций, в которые инвесторы вложили свыше 4 млрд руб. На фоне сохраняющегося интереса со стороны клиентов управляющие компании расширяли линейки инвестиционных продуктов.

( Читать дальше )

Обрушился железнодорожный мост, связывающий Мурманскую область с Россией

- 01 июня 2020, 22:22

- |

Собственно не увидел, чтобы кто-нибудь написал об этом на Смартлабе.

30 мая его закрыли для проезда. Сегодня он рухнул из-за обильного снеготаяния.

Странно, что никто не написал, ведь Мурманск город-порт. И основа грузооборота торгового порта: уголь (Мечел, СУЭК, Евраз, Распадская), фосфорные удобрения (Фосагро, СЗФК-дочка Акрона, Еврохим), металлы (НорНикель).

Теперь у компаний «головная боль» при управлении грузами и моё предположение, что это может повлиять на производство. Акционеры и облигационеры перечисленных компаний проспали эту новость?

Источник РБК, близкий к РЖД, оценил сроки восстановления моста в шесть-семь месяцев. В пресс-службе администрации Мурманской области сообщили, что на восстановление понадобится около двух-трех недель. Бурмистров же вообще отметил, что восстановление движения не должно занять много времени — «несколько дней».

Источник Источник 2 Источник 3

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал