Акрон

Акции Акрона больше не торгуются на фундаментальных факторах

- 31 мая 2018, 12:53

- |

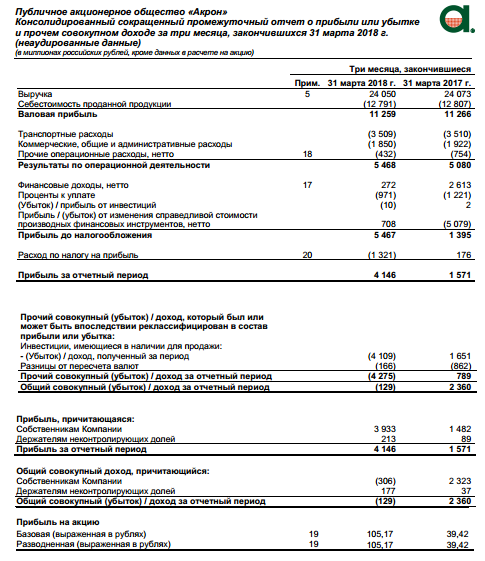

Выручка составила 24.1 млрд руб. (-4% кв/кв, без изменений г/г), EBITDA — 8.0 млрд руб. (+7% г/г, -3% кв/кв), рентабельность EBITDA достигла 33%, скорректированная чистая прибыль — 3.3 млрд руб. (-15% г/г, -7% кв/кв). Чистый долг вырос до 62.7 млрд руб. со 60.2 млрд руб. на конец 2017, а соотношение чистый долг/EBITDA увеличилось до 2.1x с 2.0x. Во 2К18 Акрон начал строительство шахтных стволов на Талицком участке за счет собственных средств группы. Мы подтверждаем нашу точку зрения о том, что акции Акрона больше не торгуются на фундаментальных факторах, поскольку оценка 7.1x EBITDA выглядит необоснованной дорогой по сравнению с 8.3x у Yara (исторически дисконт был существенно выше) и его собственным историческим значением 5.5x. Мы подтверждаем нашу рекомендацию ПРОДАВАТЬ.АТОН

- комментировать

- Комментарии ( 0 )

Акрон – мсфо 1 кв 2018г

- 30 мая 2018, 16:14

- |

Акрон – мсфо

40 534 000 акций https://www.moex.com/s909

Free-float 12%

Капитализация на 30.05.2018г: 175,391 млрд руб

Общий долг на 31.12.2016г: 106,565 млрд руб

Общий долг на 31.12.2017г: 95,938 млрд руб

Общий долг на 31.03.2018г: 94,435 млрд руб

Выручка 2015г: 92,019 млрд руб

Выручка 1 кв 2016г: 25,015 млрд руб

Выручка 2016г: 89,359 млрд руб

Выручка 1 кв 2017г: 24,073 млрд руб

Выручка 2017г: 94,342 млрд руб

Выручка 1 кв 2018г: 24,050 млрд руб

Валовая прибыль 2015г: 54,242 млрд руб

Валовая прибыль 1 кв 2016г: 14,412 млрд руб

Валовая прибыль 2016г: 44,048 млрд руб

Валовая прибыль 1 кв 2017г: 11,266 млрд руб

( Читать дальше )

Акрон - EBITDA по МСФО за 1 квартал 2018 года увеличилась на 11% до 140 млн долл. США

- 30 мая 2018, 16:00

- |

Финансовые результаты

- Выручка составила 24 050 млн руб., изменившись незначительно по сравнению с результатом за аналогичный период 2017 года – 24 073 млн руб. В долларовом эквиваленте выручка выросла на 3%, с 409 млн долл. США до 423 млн долл. США.

- Показатель EBITDA* вырос на 7%, до 7 958 млн руб., по сравнению с результатом за первый квартал 2017 года – 7 434 млн руб. В долларовом эквиваленте показатель EBITDA вырос на 11%, со 126 млн долл. США до 140 млн долл. США.

- Уровень рентабельности по EBITDA составил 33% против 31% за аналогичный период 2017 года.

- Чистая прибыль выросла в 2,6 раза, до 4 146 млн руб. (73 млн долл. США), по сравнению с результатом за первый квартал 2017 года – 1 571 млн руб. (27 млн долл. США).

- Чистый долг вырос на 4% и составил 62 738 млн руб. по сравнению с результатом на конец 2017 года – 60 221 млн руб. В долларовом эквиваленте данный показатель вырос на 5%, с 1 045 до 1 096 млн долл. США.

- Показатель чистый долг/LTM EBITDA** составил 2,1 против 2,0 на конец 2017 года. В долларовом эквиваленте данный показатель также составил 2,1 против 2,0 на конец 2017 года.

пресс-релиз

Акрон - открыл дочерниюю компанию в Сан-Паулу для продвижения на бразильском рынке

- 16 мая 2018, 12:03

- |

Дмитрий Хабрат, вице-президент по внешнеэкономической деятельности «Акрона», отметил:

«Латинская Америка ‒ крупнейший рынок сбыта нашей продукции. Общий объем поставок минеральных удобрений в страны Латинской Америки только в 2017 году составил более 1,3 млн тонн. Бразилия является ключевым рынком сбыта для аммиачной селитры и NPK производства Группы «Акрон». «Акрон» имеет широкий спектр интересов в этой стране и надежных партнеров, с которыми Группа сотрудничает на протяжении многих лет. Открытие компании в Бразилии – очередной шаг на укрепление наших позиций на этом стабильно развивающемся рынке удобрений. В будущем мы продолжим реализацию стратегии на увеличение и

( Читать дальше )

Инвесторы могут скептически отнестись к сделке Акрона с Petrobras

- 11 мая 2018, 11:41

- |

Акрон ведет переговоры с Petrobras о приобретении Araucaria Nitrogenados SA (Ansa — мощность 0,5 млн т аммиака и 0,8 млн т карбамида) и Nitrogenated Fertilizer Unit III (UFN-3 — мощность 1,3 млн т карбамида и 0,8 млн т аммиака). Переговоры будут эксклюзивными в течение 90 дней.

Хотя подробной информации о неподтвержденной сделке нет, мы считаем новость негативной — инвесторы, как правило, скептически относятся к сделкам M &A с зарубежными активами. В контексте бизнеса Акрона новые активы составляют 210% от его мощностей по производству карбамида (или 55% от общего производства азотных удобрений) и 50% от мощностей по производству аммиака — это слишком много, чтобы сделку можно было бы полностью профинансировать денежными средствами, на наш взгляд, учитывая соотношение чистый долг/EBITDA 2.0x у Акрона и агрессивную дивидендную политику ($200 млн в год). Цена акций компании больше не определяется фундаментальными показателями, и мы полагаем, что сделка с (частичной) оплатой акциями более вероятна в этом случае. Мы подтверждаем нашу рекомендацию ПРОДАВАТЬ по Акрону.АТОН

Акрон - может купить бизнес по производству удобрений у Petrobras

- 10 мая 2018, 18:10

- |

«Petrobras сообщает о начале действия эксклюзивного права на переговоры в течение 90 дней, касающегося полной доли в компаниях Araucária Nitrogenados SA (ANSA) и the Nitrogen Fertilizer Unit III (UFN-III)»

Компания заявляла о намерении продать бизнес по производству удобрений в декабре 2017 года.

РНС

Акрон - Дивы 185 руб. Отсечка 14 июня 2018г

- 08 мая 2018, 14:36

- |

Выплатить (объявить) дивиденды по размещенным обыкновенным акциям ПАО «Акрон» по результатам 2017 года в денежной форме в размере 185 (сто восемьдесят пять) рублей на одну акцию.

Установить дату, на которую определяются лица, имеющие право на получение дивидендов: 14 июня 2018 года.

e-disclosure.ru/portal/event.aspx?EventId=xTlF82qa5U6p7zAyXaINLA-B-B

Акрон - совет директоров 8 мая обсудит дивиденды по результатам 2017 года

- 07 мая 2018, 13:44

- |

Кроме того, повестка дня заседания включает рекомендации по распределению прибыли и убытков по результатам 2017 года, рассмотрение годовой бухгалтерской отчетности «Акрона» за 2017 год, определение позиции совета директоров по вопросам повестки дня годового собрания акционеров компании и другие вопросы.

сообщение

Акрон - чистая прибыль по РСБУ в I квартале упала в 4 раза - до 691,6 млн руб

- 03 мая 2018, 14:56

- |

«Чистая прибыль составила 692 миллиона рублей. На динамику чистой прибыли оказали влияние курсовая разница и переоценка финансовых вложений по рыночной стоимости. Без учета эффекта от данных факторов чистая прибыль за первый квартал 2018 года выросла на 62% и составила 1,271 миллиарда рублей по сравнению с 783 миллионами рублей за первый квартал 2017 года»

Выручка при этом увеличилась на 6%, до 14,826 миллиарда рублей. Показатель EBITDA вырос на 12% и составил 5,136 миллиарда рублей. Уровень рентабельности по EBITDA составил 35% против 33% годом ранее. Прибыль от продаж составила 3,947 миллиарда рублей, что на 12% выше показателя за аналогичный период предыдущего года.

( Читать дальше )

Рынок не отреагирует на результаты Акрона

- 28 апреля 2018, 11:58

- |

Общее производство товарной продукции выросло до 1 900 тыс т, что соответствует росту на 7% г/г, но практически без изменений кв/кв. Производство азотных удобрений увеличилось на 9% г/г (+16% кв/кв) до 1 064 тыс т благодаря увеличению производства аммиака (+3% г/г, -1% кв/кв) после постепенного выхода на полную мощность нового агрегата Аммиак-4 (текущая мощность 2 300 т/сутки), а также модернизации агрегатов по производству карбамида в 2017 году, которая способствовала увеличению объема производства карбамида на 22% г/г (до 249 тыс т). Объем производства комплексных удобрений вырос на 4% г/г, но снизился на 13% кв/кв из-за снижения производства смешанных удобрений, а выпуск NPK вырос на 8% г/г и 2% кв/кв до 586 тыс т после наращивания мощностей NPK на площадке в Великом Новгороде. Производство неорганической продукции составило 199 тыс т (+ 2% г/г, -20% кв/кв). Производство апатитового концентрата выросло на 38% г/г до 312 тыс т (+5% кв/кв) благодаря эффекту низкой базы в 1К17 и росту добычи на подземном руднике (159 тыс т руды в 1К18). Акрон поделился позитивным прогнозом по ценам на карбамид, ожидая, что их поддержит снижение китайского экспорта, связанное с ростом цен на сырье (главным образом, уголь).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал