Акции сша

markets report 11/4/25

- 11 апреля 2025, 07:25

- |

Всем пятница! Выпуск 401

Итак, финансовый мир все еще трясет, местами трясет сильно, но уже хотя бы не только вниз. Что хорошего, а что плохого произошло на рынках с момента последнего выпуска. Не случилось черного понедельника, зато случилась белая среда, точнее вечер среды, это хорошие моменты. Напоминаю, черный понедельник это событие далекого 1987 года, когда после нескольких адовых дней на американском рынки, индекс SnP падал прям как недавно, и потом случился понедельник, за который индекс обвалился более чем на -20% за один день. весь рынок потерял 1/5 часть стоимости за один день. Правда это была самая низкая точка и потом начался рост. Так вот этого понедельника не случилось, и кажется, что паника сейчас не такая сильная, это хорошо и не может не радовать по-человечески. Зато случилась светлая среда, когда вечером Трамп все же врубил немного заднюю и поставил на 90 дневную паузу всех, кто хочет договориться. Это хороший момент, и он виден в реакции, все мировые индексы резко подскочили, а американские индексы показали однодневный рост от 9 до 12%, чего типа не наблюдалось чуть ли ни со времен дот комов, или с начала 2000х.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

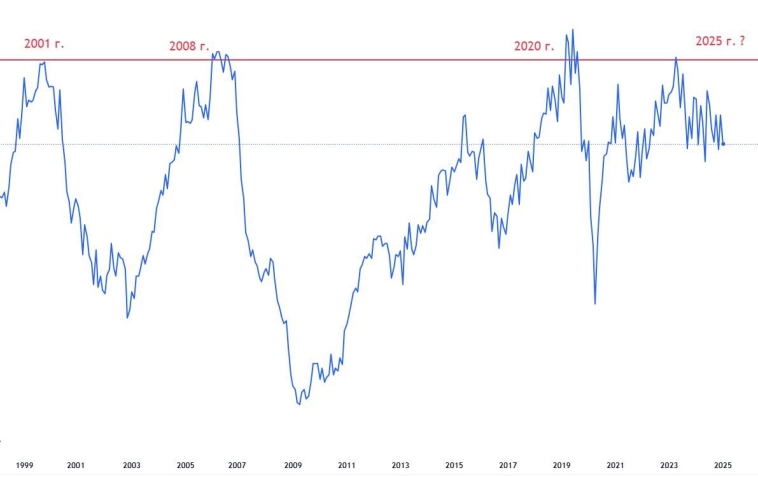

Предвестник кризиса снова с нами ⚠️📉

- 10 апреля 2025, 11:55

- |

Инверсия доходности: Предвестник кризиса снова с нами ⚠️📉На графике выше — спред между 10-летними и 2-летними облигациями США. Когда он уходит ниже нуля, это означает, что доходности краткосрочных бумаг превышают долгосрочные — сигнал, который исторически предшествовал рецессиям в США.Мы наблюдаем устойчивую инверсию начиная с середины 2022 года, и хотя с конца 2023 года ситуация начала постепенно «выправляться», доходность всё ещё остаётся ниже нуля или около него. Это важно по нескольким причинам:1. ФРС всё ещё держит рынок в напряжении 🏦Инвесторы по-прежнему закладываются на высокие краткосрочные ставки. Это говорит о недоверии к устойчивому росту экономики. Ожидания снижения ставок, очевидно, не реализовались в полной мере.2. Исторический паттерн ⏳Практически каждая рецессия в США за последние 50 лет была предшествована инверсией кривой. Например, в 2000-м, 2008-м и 2020-м годах. Мы снова видим похожую картину. Инверсия начала 2022 года — тревожный звонок, который нельзя игнорировать.

( Читать дальше )

А не прокатиться ли нам на западных фишках снова?

- 10 апреля 2025, 11:06

- |

Убытки компаний, заменивших на российском рынке ушедшие западные бренды, свидетельствуют о неспособности РФ развивать даже украденное у иностранцев:

📌Магазины Maag, Dub, Ecru и Vilet, открывшиеся на месте Zara, Bershka, Pull & Bear и Stradivarius второй год подряд работают в минус. По итогам 2024 года они получили убыток в 664 млн.руб.

📌ООО «ОБУВ», управляющее магазинами Obuv, которые заняли место польской сети CCC, получило убыток в 2024 году в размере 339,5 млн рублей, что примерно соответствует потерям прошлого года.

📌Сеть NAM, чьи магазины открылись на месте точек немецкой Deichmann, отчетность за 2024 год пока не опубликовала, но в арбитраже есть заявление о признании ретейлера банкротом по заявлению ФНС.

📌Компания «Виола» вместе с одноименным брендом и молочным заводом в Московской области перешла от финского концерна Valio к совладелице группы «Велком» Раисе Деминой в 2022 году. В 2024 оно году получило убыток 19,8 млн рублей.

( Читать дальше )

Всё как и сказал Трамп - Покупайте.

- 10 апреля 2025, 10:57

- |

До того, как Трамп написал «Сейчас отличное время покупать!» некая группа открыла крупные позиции на американском фондовом рынке. У них была 20-минутная фора. Сделки с опционами SPY 509 были открыты прямо перед новостями — за час они выросли на 2100%.

( Читать дальше )

🇺🇸Америка. Стоит ли покупать акции?

- 09 апреля 2025, 21:16

- |

Чуть больше месяца потребовалось индексу (Трампу), чтобы показать коррекцию на SP500 более 20%. Что это, идеальный шанс для покупки или только начало более масштабного падения? Идем разбираться!

Начнем с причины коррекции. Еще месяц назад президент США дал прозрачный намек на работу с долгом, сделав акцент на несправедливую торговлю между странами и Америкой. Не побоялся и громких слов о рецессии и коррекции рынка: если будет нужда придем и этому.

🐂С одной стороны, понять можно: работа с долгом идет по всем фронтам а текущие тарифы дадут новые поступления в перекрытие дефицита бюджета. По оценкам это еще 400-600 млрд долларов.

🐻С другой стороны, в мире начинается большая суматоха. Страны начинают вводить ответные меры, что может дополнительно утянуть весь мир в рецессию, а компании прилично потеряют в прибыли.

Вот пример: компания Х со штабом в Америке, но производство находится в Китае. Получается, пошлины будут не хило увеличивать себестоимость товара. Отсюда снижение производства или рост цен, в связи с перекладыванием издержек на потребителя.

( Читать дальше )

Как хедж-фонды контролируют Америку

- 09 апреля 2025, 20:59

- |

копия на ютуб https://www.youtube.com/watch?v=Z_-NWfSqDfA&t=655s

на все вопросы оперативно отвечаем в ТГ канале t.me/+DZKVPsxJH7A0YzEy

оригинал видео www.youtube.com/watch?v=8fFYAJ-5kKE

Давайте посмотрим на силу неограниченных денег! В этом мини-документальном фильме мы рассказываем о том, как хедж-фонды влияют на американские дела!

тайминг

00:30 в 2016 году Трамп был аутсайдером на выборах

01:51 неожиданный звонок дочери Трампа

02:05 Роберт Мерсер стал главным финансовым спонсором Трампа

05:40 история создания первого хедж-фонда

08:00 Карл Айкан и враждебные поглощения

08:59 Greenmail как способ заработка

09:50 в 80-е годы корпоративное рейдерство-самый выгодный бизнес хедж-фондов.

10:30 атака рейдеров на Дисней

10:50 хедж-фонды могли атаковать не только корпорацию, но и целую страну

12:30 акции часто растут после девальвации валюты

12:56 Сорос использовал заемные средства 1 к 10 против банка англии

14:50 маркетмейкинг стал прибыльным бизнесом для хедж-фондов

15:37 Робингуд продает ордера клиентов маркетмейкеру Цитадель

( Читать дальше )

⏱ Время пришло

- 09 апреля 2025, 15:46

- |

Наступает один из самых знаковых моментов для фондовых рынков с периода пандемии. Хедж-фонды ликвидируют позиции, сокращают плечи, что вызывает дополнительный стресс и снижение индексов.

Розничные инвесторы, с другой стороны, в эту минуту записываются на прием к психотерапевту👨⚕️, покупают антидепрессанты 💊, успокоительное и пьют чай с травками ☕️.

🧐 По данным фармацевтических компаний, во время снижения фондовых рынков продажи седативных препаратов всегда растут (прогнозируемый средний рост рынка спроса на антидепрессанты в США ~7,5% YoY, к 2034 году рынок достигнет в $37,9B)

Как любят говорить в простонародье «Кровавая баня».

🐹 Шампурок из хомячатины крутится на вертеле и почти готов.

Давайте посмотрим на общую картину ⬇️

— SPX 6120 -> 4900

— Nasdaq 20.1K -> 14600

— Russell2K снижение с 2440 -> 1750

— MOEX 3300 -> 2610

Можно ли сказать, что падение рынков закончилось?

К сожалению, пока нет. Одно можно сказать наверняка: короткие позиции полностью насытили тех, кто делал ставку на падение🙃. Многие задаются вопросом, о каких деньгах идет речь и сколько можно заработать на таком падении, если угадать точку входа и сформировать грамотные пут-позиции.

( Читать дальше )

Стратегия на II квартал: идеи в акциях с апсайдом более 40%

- 09 апреля 2025, 15:22

- |

Аналитики «Финама» представили инвестиционную стратегию на II квартал, в которой оценили перспективы ключевых экономик и поделились своим видением по секторам и отдельным бумагам. В базовом сценарии Индекс МосБиржи может достичь 3300 пунктов в 2025 году, в оптимистичном — 3600.

Взгляд на российские акции

Финансовый сектор: умеренно позитивно. Эксперты ожидают умеренного снижения прибыли отечественных банков в этом году, но от рекордного уровня, 3,8 трлн руб. Активы банков неплохо выросли за прошлый год, и это позволит им продолжать генерировать значительные доходы. Кроме того, финансовый сектор в отличие от сырьевого, не зависит от тарифных войн Трампа и является одним из первых кандидатов на ослабление санкций.

Нефтегазовый сектор: нейтрально. На фоне укрепления рубля и коррекции в мировых ценах на нефть стоимость Urals приблизилась к 5000 руб. за баррель, что создает предпосылки для ухудшения результатов нефтяников. В такой ситуации предпочтение стоит отдать компаниям, динамика акций которых в меньшей степени зависит от рублевых цен на нефть и чей бизнес имеет более защитный характер. Что касается газовых компаний, быстрого ослабления санкций против них пока ожидать не стоит на фоне конкуренции с американским СПГ.

( Читать дальше )

🚛 Грузоперевозки — кровеносная система экономики США

- 09 апреля 2025, 11:34

- |

🚛 Грузоперевозки — кровеносная система экономики США

Знаете ли вы, что более 60% всех грузов в США перевозится грузовиками? Я называю эту отрасль настоящей кровеносной системой американской экономики. Почему это важно для инвесторов?

📉 Снижение объемов грузоперевозок нередко становится предвестником финансового кризиса. Логика проста: меньше заказов — меньше покупок — замедление экономики. Это отражается на отчетности транспортных компаний (FedEx, UPS) и на деловой активности в целом.

🔎 Например, индексы Cass Freight Index и ATA Truck Tonnage Index являются одними из главных опережающих индикаторов. Если они падают, это зачастую сигнализирует о замедлении ВВП и снижении выручки крупных компаний, особенно в сфере потребительских товаров и производства.

🔥 Поэтому отслеживание данных о грузоперевозках — отличный способ предсказать возможные проблемы на фондовом рынке. Не забывайте смотреть на отчетность логистических компаний и следить за объемами перевозок — это поможет вовремя адаптировать свои инвестиционные решения.

( Читать дальше )

К чему приводит взаимное повышение тарифов?

- 08 апреля 2025, 08:57

- |

К чему приводит взаимное повышение тарифов?⚔️ Торговая война — это не кино, а реальность для экономики. Когда страны начинают взаимно повышать тарифы на товары друг друга, начинается экономическое противостояние. Это не просто «перепалка» между правительствами — это реальный удар по бизнесу, потребителям и инвесторам.1. 📉 Замедление экономического ростаТорговля — двигатель экономики. Чем выше барьеры, тем меньше движение товаров и услуг. Это означает — меньше прибыли у компаний и снижение темпов роста ВВП.2. 💸 Рост цен для потребителей.Импортные товары дорожают. Продавцы перекладывают рост издержек на нас с вами. Платим больше — за технику, одежду, продукты.3. 🏭 Проблемы у экспортеров. Товары из страны становятся менее конкурентоспособными из-за пошлин. Падает экспорт — сокращаются рабочие места в производстве и логистике.4. 🔗 Разрыв цепочек поставокСовременный бизнес — это глобальная сеть. Тарифы бьют по ней: логистика дорожает, сроки увеличиваются, прибыль падает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал