Акции

Власти помогут застройщикам избежать судов. Как это повлияет на акции ЛСР и ПИК?

- 24 октября 2019, 18:44

- |

Как это повлияет на акции ЛСР и ПИК

Аналитик Вадим Кравчук из ИФК «Солид» считает, что законопроект не окажет сильного влияния на акции ПИК и ЛСР. За 2018 год по подобным искам компании выплатили всего ₽3,5 млрд. При этом годовая выручка одного только ЛСР в 2018 составила ₽146 млрд. Малый масштаб судебных разбирательств не останавливает застройщиков от того, чтобы называть ситуацию «потребительским терроризмом».

Сейчас вся строительная отрасль будет адаптироваться к новым условиям ведения бизнеса после появления эскроу-счетов. В этой ситуации лидеры рынка, такие как ПИК и ЛСР, имеют конкурентное преимущество. Однако нужно учитывать, что спрос на жилье замедляется, поэтому большого потенциала для роста акций этих компаний пока нет, указал Кравчук.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Пузырь фальшивого мяса лопнул

- 24 октября 2019, 15:07

- |

Несмотря на то, что IPO Beyond Meat было проведено по цене 25 долларов США, вторичное размещение акций 1 августа по цене 160 долларов США (когда некоторые держатели, в том числе генеральный директор Этан Браун, воспользовались пузырем фальшивого мяса для продажи акций), выглядит далеко отсюда, поскольку акции BYND упали ниже 100 долларов. впервые с мая ...

Несмотря на то, что IPO Beyond Meat было проведено по цене 25 долларов США, вторичное размещение акций 1 августа по цене 160 долларов США (когда некоторые держатели, в том числе генеральный директор Этан Браун, воспользовались пузырем фальшивого мяса для продажи акций), выглядит далеко отсюда, поскольку акции BYND упали ниже 100 долларов. впервые с мая ...

( Читать дальше )

Акции доходнее и надежнее облигаций?

- 24 октября 2019, 10:41

- |

статья попалась с таким заголовком. https://www.hse.ru/news/1163621/11764426.html

Краткий смысл- волатильность акций с течением времени усредняется-> акции на длинном горизонте можно считать столь же надёжными как облигации. По рынку США видел цифры- там насколько помню востановление после просади, с компенсацией доходности максимум 15 лет. По нашему рынку выходит пока быстрее существенно -про это и статья. Впрочем и история рынка невелика+ меня больше колебания в ин. валюте интересует т к акции могут в рублях просесть и не так сильно, а вот в с проседания долларах/евро/франках как в 98/2008/2014 они будут куда больше восстанавливаться. Ну и в целом будет это работать идеально при покупке индекса- с конкретным портфелем может оказаться сильно иначе.

Утренний комментарий за 24 октября

- 24 октября 2019, 10:13

- |

• Вопрос Brexit остается нерешенным, но опасения «жесткого» сценария практически находятся на ноле. Никто не сомневается, что Европа предоставит очередную отсрочку, вчера проводились консультации по этом поводу, но вопрос о сроках этой отсрочки остается открытым.

( Читать дальше )

Индекс МБ сегодня

- 24 октября 2019, 09:49

- |

Выше 2790.

Вчера ожидался опен к 2790-86. где было рекомендовано крыть шорты и брать лонг к 2810 и 2825.

Сегодня ожидаю опен 2825-27 там остаток лонга от 2790 сдавать. на 2827 проба шорта. Проходим 2830 — шорты крыть можно лонг на повтор хаев.

От 2827 или 2850 пока жду тест 2766.

Удачи

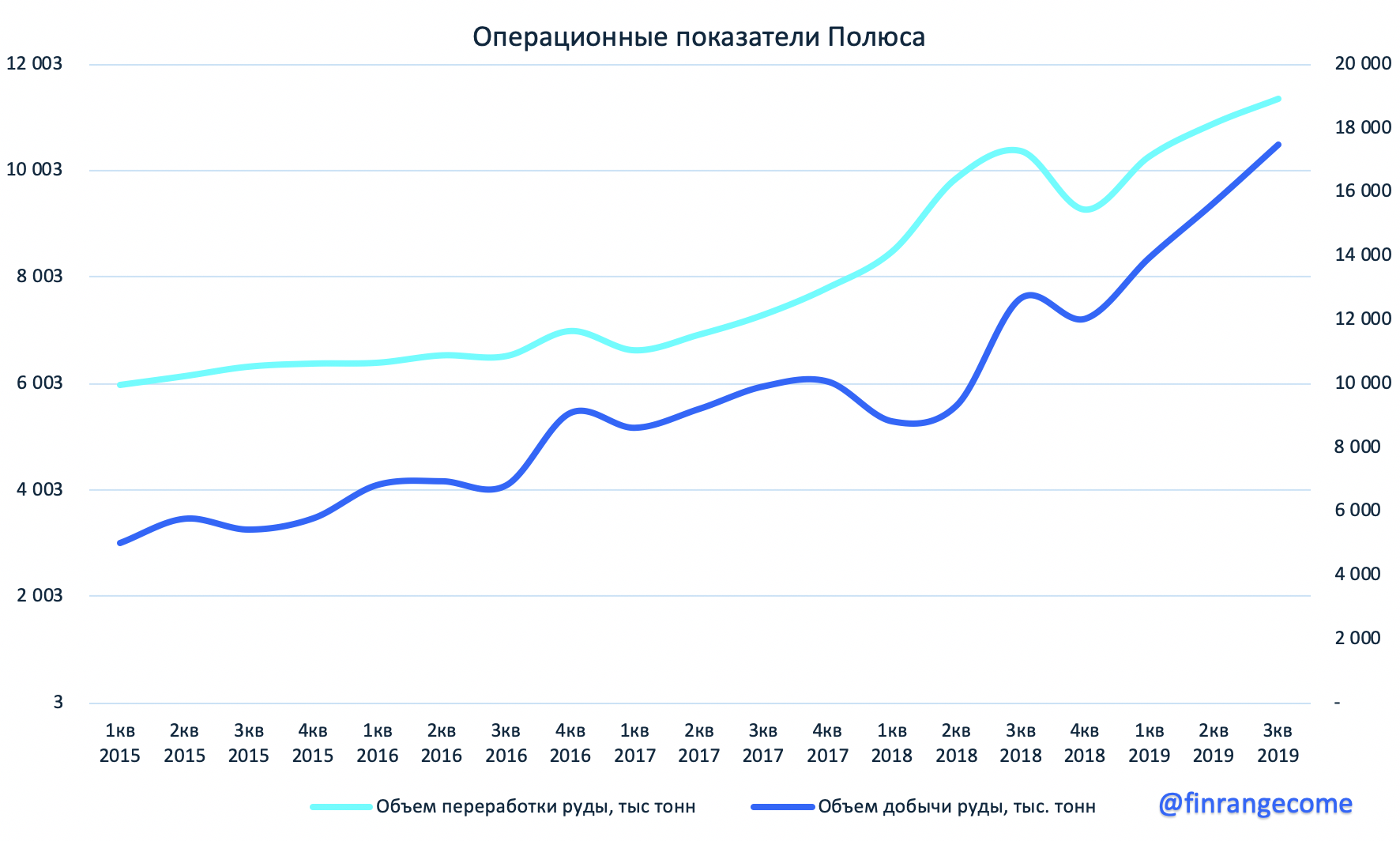

Полюс: операционные результаты за III кв. 2019 г. Компания обновила рекорд по добыче золота

- 23 октября 2019, 21:44

- |

Полюс опубликовал операционные результаты за III кв. 2019 г. Общий объем производства золота составил почти 752,7 тыс. унций, что на 9% больше результата, полученного за аналогичный период 2018 г. Рост производства обусловлен отличными результатами горных работ на месторождении Наталка, а также на Куранах. Продажи золота выросли на 20% — до $1,06 млрд.

Объем добычи руды в III кв. вырос на 38% — до 17 477 тыс. тонн, что обусловлено активизацией горных работ на Благодатном и Наталке. Благодаря выходу на проектную мощность Наталкинского ГОКа, объем переработки руды увеличился на 9% по сравнению с III кв. 2018 г. и составил 11 366 тыс. тонн. Коэффициент извлечения составил 82,1%.

( Читать дальше )

Редкая ситуация на рынках акций, бондов и золота

- 23 октября 2019, 19:20

- |

При прогнозе положительного прироста экономики инвесторы переносят деньги из защитных, но малодоходных классов, в акции. В данной среде статистически акции приносят больший доход. Так говорит классическая макроэкономика. Когда инвесторы ожидают падение темпа прироста экономики, то часть денег переносят в классы с меньшим риском: облигации и золото. Золото при этом — хедж против инфляции.

Следовательно, между акциями и бондами + золото по логике отрицательная зависимость. Но с января 2019 года наблюдается ситуация, когда все эти классы двигаются в одном направлении. На графике желтая линия это рынок акций, синяя бонды-трежариз и фиолетовая – золото. Все эти классы выросли в среднем на 16%. Из-за этого инвесторы получают смешанную и противоречивую информацию о будущем экономики. Нет единого мнения. Работу в данных условиях осложняют автоматические алгоритмы, которые создают 50-60% дневного объёма рынка акций. Алгоритмы покупают отклонения в цене, удерживая рынок в коридоре 10%.

( Читать дальше )

Как выбрать биржевого брокера?

- 23 октября 2019, 17:31

- |

"Non omne quod nitet aurum est"

"Не всё то золото что блестит"

С приходом на фондовый рынок новых инвесторов, не имеющих зачастую опыта работы с какими-либо финансовыми инструментами, кроме банковских вкладов, увеличивается и количество тех, кто попал к недобросовестным участникам рынка, либо же вообще к мошенникам, прибравшим накопления клиента. Иногда бывают случаи, что инвесторам напевается песня, что компания является официальной и у нее штаб квартира в Лондоне или же на Сейшелах, а в итоге деньги переводятся на счета подставных лиц, получающих долю от дохода фиктивной компании.

( Читать дальше )

Ждем снижения ставки сразу на 50 б.п. на заседании ЦБ РФ 25 октября

- 23 октября 2019, 16:56

- |

Рынок акций

На российском рынке акций существенных изменений вновь не произошло. Судьба Брекзита остаётся неясной и это сдерживает от роста и глобальные площадки, и отечественные индексы. Технически RTS выглядит весьма крепко благодаря укреплению рубля, потенциал подъёма до 1387 п. реализован и наблюдаем откат от сопротивления.

АЛРОСА вновь тестирует минимумы.

Среди акций продолжаем отдавать предпочтение дивидендным историям.

Международные рынки

Несмотря на сохраняющиеся фундаментальные показатели американской экономики, в целом на позитивном уровне, инвесторы продолжают переводить капиталы в менее рискованные активы. В следующем году рост американской экономики может составить 1,5 %, что существенно ниже прогнозов для текущего года. В первую очередь снижение может коснуться промышленных секторов, хотя за первые три квартала этого года потребление в США выросло на 4%, что будет значимой поддержкой экономике и наступление очередного циклического снижения может состояться в более далекой перспективе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал