Аналитика

Еженедельный прогноз финансовых рынков. Выпуск №27 от 08.11.2020г

- 08 ноября 2020, 10:26

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Кто дает правильные прогнозы по рынку?

- 08 ноября 2020, 00:07

- |

Ответ: Скорее нет, чем да!

99% информации в мире трейдинга и инвестиций — оценочные суждения. Вероятность осуществления практически всех прогнозов около 50%. Самое интересное, что даже прогнозы от ведущих брокеров имеет примерно такую-же вероятность как подбрасывание монетки или предсказание от телеграмм-гуру.

Основная причина кроется в том, что никто не знает будущего! (даже Василий Олейник)

Имеет ли значение авторитет источника, его опыт и история? — нет. Авторитет в нашем деле можно набить на успешных предсказаниях. Аналитики и прогнозисты как правило всегда ставят в пример и постоянно говорят только об удачных прогнозах, но замалчивают о неудачных… а их по статистике не меньше (а чаще больше).

Пример из прошлого:

70 лет назад Бенджамин Грэм провел «следственный эксперимент» он попросил 30 самых авторитетных управляющих составить список из 3 акций, которые по их мнению имеют наилучший потенциал к росту за 10 лет. Ожидалось, что управляющие будут выбирать одни и те же бумаги, однако результат был прямо противоположным. Участники опроса выбирали совершенно разные бумаги из разных секторов.

( Читать дальше )

Как превратить $47 млрд кэша Сургутнефтегаза в $7,9 млрд - кейс от аналитиков БКС

- 06 ноября 2020, 17:01

- |

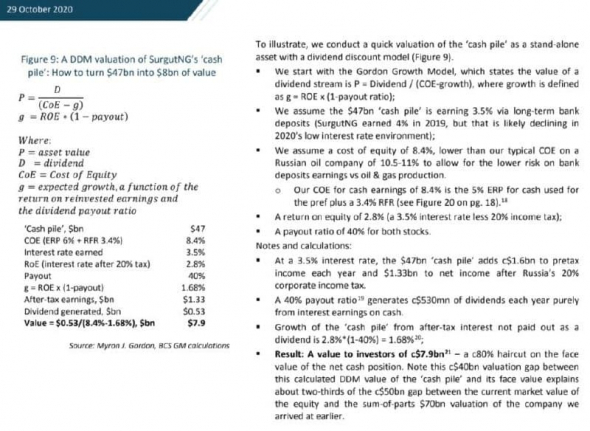

▪️ Используют модель Гордона. В ней текущая справедливая стоимость актива равна будущему «дивиденду», разделенному на разницу между стоимостью капитала и будущим темпом роста «дивиденда». P=D/(r-g).

▪️ $47 млрд кэша зарабатывают 3,5% по депозитам.

▪️ ROE=ставка по депозиту 3,5% X (1-20% налога)=2,8%

▪️ Коэффициент выплат на дивиденды=40%.

Итого получаем:

▪️ «Дивиденд» D=Кэш X ставка по депозиту X (1-налог) X (коэффициент выплат на дивиденды)=$47 млрд X 3,5% X (1-20%) X 40%=$0,53 млрд.

▪️ Стоимость капитала r оценена в 8,4% (5% премия за риск акции+3,4% безрисковая ставка).

▪️ Темп роста дивидендов g =ROE X (1-коэффициент выплат на дивиденды);

2,8% X (1-40%)=1,68%.

▪️ Справедливая оценка кэша=$0,53 млрд/(8,4%-1,68%)=$7,9 млрд.

В этом методе оценки справедливой стоимости кэша Сургута много недостатков, но сама идея интересная.

Если убрать математику, то почему кэш Сургута может стоить дешевле, чем его номинальная балансовая стоимость? Ответ будет звучать примерно так: при покупке акций, кэш Сургута инвестору не принадлежит. Он принадлежит неизвестным реальным владельцам компании, а значит, обычный инвестор должен применять дисконт в оценке. Он отражен в стоимости капитала ® выше ставки по депозиту. Если стоимость капитала приравнять к ставке по депозитам и убрать налоги, то эта модель превратит кэш обратно в $47 млрд.

Волновой анализ USD/TRY

- 05 ноября 2020, 19:15

- |

USD/#TRY

Таймфрейм: 2H

Продолжает растягиваться волна [v], этот вариант предпологался ранее: https://t.me/waves89/2150; https://vk.com/wall-124328009_19442. Продолжаю ждать существенную коррекцию для перезахода в длинную позицию против лиры.

Аналитеги Газпромбанка родили мышь

- 03 ноября 2020, 18:54

- |

Ослабление геополитической напряженности позволит рублю укрепиться до 75–76 рублей за доллар к концу года, говорится в утреннем обзоре Газпромбанка. Рубль перепродан на 5 руб. от равновесного уровня при текущих ценах на нефть, считает аналитик банка Сергей Коныгин.

Все может быть, но не совсем так. Не к концу года, а немного немно раньше, еще где-то в ноябре, как и было спрогнозировано еще в июне 2020. 76-78 — не суть.

www.profinance.ru/news/2020/11/03/bzwk-analitiki-predskazyvayut-rublyu-rost-posle-vyborov-nezavisimo-ot-trampa-i-bajden.html

Еженедельный обзор финансовых рынков (аналитика ГК «ФИНАМ»)

- 02 ноября 2020, 15:08

- |

ЕЦБ намекает на новые стимулы в декабре

По итогам минувшей недели ключевые мировые фондовые индексы вновь закрылись на отрицательной территории ввиду дальнейшего распространения коронавирусной инфекции, и, как следствие, вынужденного ужесточения ограничительных мер в ряде стран мира, отсутствия надежды на принятие нового пакета мер стимулирования американской экономики до президентских выборов, а также неопределенности вокруг предвыборной гонки в США.

Так, индикатор «голубых фишек» Dow Jones Industrial Average отступил за прошедшую неделю на 6,5%, индекс широкого рынка Standard & Poor's 500 – на 5,6%, а индекс высокотехнологичных отраслей Nasdaq Composite – на 5,5%. В то же время, немецкий индекс DAX стал легче на 8,6%, а китайский бенчмарк CSI 300 просел на 0,5%.

Значительные темпы роста новых случаев заболевания Covid-19 фиксируются во Франции, Италии, Испании и в США, где взять ситуацию под контроль становится все сложнее. Правительствам приходится вновь идти на решительные меры, что усиливает беспокойства в отношении скорого восстановления мировой экономики. В частности, канцлер Германии Ангела Меркель заявила о введении новых ограничительных мер в связи с распространением коронавируса со 2 ноября и как минимум до конца месяца. В то же время, президент Франции Эммануэль Макрон объявил о введении в стране всеобщего режима самоизоляции как минимум до 1 декабря.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал