БПИФ Сбербанк Индекс Мосбиржи

Заруба БПИФ vs собранный индекс

- 25 апреля 2025, 11:04

- |

Дисклеймер

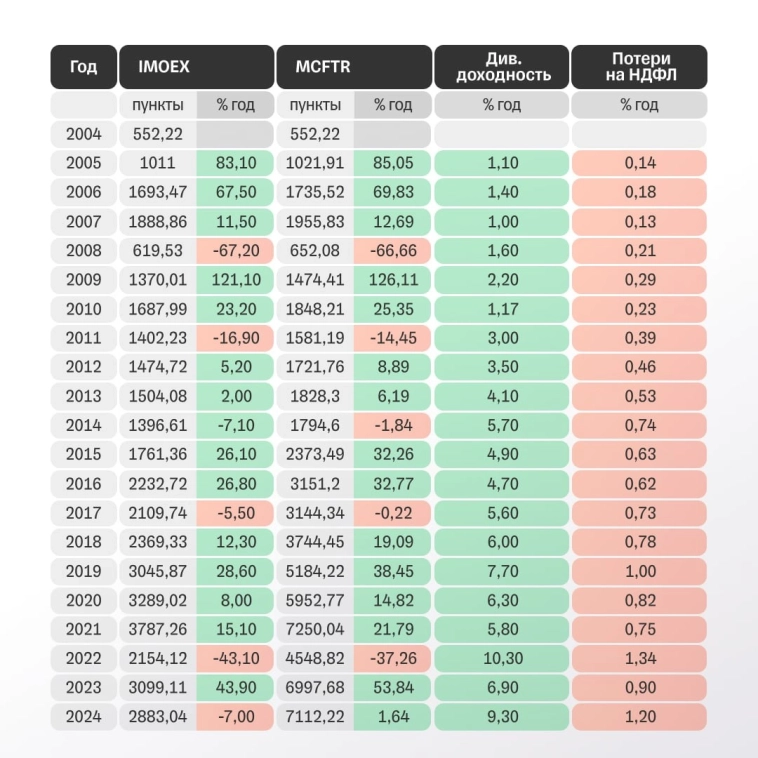

Данный биф будет между отдельно собранным индексом Мосбиржи MCFTRR и бпифами на индекс Мосбиржи MCFTR

Пост написан об обычном инвесторе, а не увлеченном человеке данным процессом, прошу учитывать при комментировании.

Я сам прошел через составление своего индекса, через отслеживание своего портфеля самостоятельно в таблице и Snowball. Меня это порядком достало, очень много телодвижений и очень много времени, а как мы знаем, время деньги. Не говоря уже о комиссиях и прочем. Для меня важнее потратить время на что-то более полезное.

Акции еще у меня остались, но больше не накапливаю, а покупаю на дивы фонды

Привет.

В быту своей инвестиционной молодости, я подвергался дивидендному искажению и ошибке, что круто покупать дивидендные акции, они лежат, есть не просят, а ты снимаешь сливки и на них живешь. Но, есть нюанс, за последние 5 лет наш IRUS(IMOEX) вышел плюс-минус в 0, вычтем отсюда инфляцию и что получится, а получится то, что наш капитал без дивидендов прожигается каждый год, как будто лежит под матрасом, накопленная дивидендная доходность отсутствует и в итоге, с постоянным выводом дивидендов капитал сам себя исчерпает.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 10 )

Что купить? 💡Актуальные инвестидеи

- 10 апреля 2025, 10:50

- |

После коррекции на рынке акций РФ, аналитики КИТа считают интересными эти бумаги👇🏼

📈Сбербанк — крупнейший банк России, который демонстрирует устойчивые финансовые результаты и активно развивает новые направления бизнеса.

После коррекции на рынке торгуется ниже 1.0х по P/BV. По оценкам менеджмента в 2025 году банк сможет показать рост сопоставимый с 2024 годом, при этом возврат на капитал ROE будет выше 22%. С учетом этого, ожидаем, что по итогам года 1.0х по P/BV будет соответствовать примерно 330 рублей на акцию. Идея: Long ⬆️. Цель: 330 руб.

📲Акции Сбера в мобильном приложении

________________________

📈Т-технологии — инновационная финансовая компания, которая предлагает широкий спектр финансовых услуг онлайн. #T активно развивается и привлекает новых клиентов, благодаря удобному интерфейсу и выгодным условиям.

Чистая прибыль «Т-Технологий» выросла на 51% за 2024 года, достигнув 122 млрд рублей. Компания ставит амбициозные цели на 2025 год: рост чистой прибыли на 40% при ROE > 30%. Идея: Long ⬆️ Цель: 3500 руб.

( Читать дальше )

📈 На длинной дистанции акции опережают инфляцию и доходность по депозитам

- 19 февраля 2025, 11:00

- |

По итогам торгов 17 февраля 2025 года индекс МосБиржи полной доходности достиг отметки в 8 199,68 пункта — абсолютный рекорд за всю историю расчета индекса!

Индекс учитывает не только суммарную стоимость российских акций, но и дивидендные выплаты. Это позволяет точнее оценить доходность российского рынка и зарабатывать на самых ликвидных ценных бумагах.

На Московской бирже доступны 4 фонда на индекс: BCSR (УК «БКС»), EQMX (УК «ВИМ Инвестиции»), SBMX (УК «Первая»), TMOS («Т-капитал»).

Подробнее на нашем сайте.

( Читать дальше )

Покупка ПИФов на Индекс или сборка портфеля самому.

- 03 февраля 2025, 22:10

- |

Если подходить к этому вопросу формально. То с этим действительно сложно спорить. Общие расходы популярных фондов сейчас, относительно, небольшие:

EQMX (УК ВИМ Инвестиции) — 0,67% в год.

TMOS (УК Т-Капитал) — 0,79% в год.

SBMX (УК Первая) — 0,95% в год.

BCSR (УК БКС Мир инвестиций) — 0,98% в год.

Так за 2024 разница на потерях между налогами и минимальной комиссией в случае фонда EQMX составила 0,53% (1,20%-0,67%) или 5.300 руб. При условии, что за 2024 вы получили дивидендами 1.000.000 руб. при общем портфеле ~10 752 688 руб.

Или 0,41% — 4.100 руб., 0,25% — 2.500 руб. и 0,02% — 2200 руб. для TMOS, SBMX и BCSR соответственно.

Большие ли это потери? — тут каждый решает сам. За себя скажу, что если бы повторял индекс, то заморачиваться с повторением индекса самому отслеживания изменения веса компонентов и состава индекса вряд ли бы стал, купил бы просто фонд. Но я и не повторяю индекс!

( Читать дальше )

🎊 БПИФам России уже 6 лет

- 25 сентября 2024, 14:29

- |

В сентябре 2018 года стартовали торги первым биржевым фондом от УК Первая (SBMX) на индекс Московской биржи (IMOEX).

С актуальным списком всех УК и БПИФов можно ознакомиться по ссылке.

Количество владельцев биржевых фондов превышает 1 млн человек.

Два фонда, две стратегии: SBMX vs AKME

- 18 сентября 2024, 15:05

- |

В нашем "Всепогодном портфеле", как вы помните, представлены на выбор два фонда: SBMX или AKME. Оба фонда на российские акции, но с разными подходами. Посмотрим поподробнее.

SBMX: Представьте себе большой сундук, заполненный монетами. Каждая монета — это акция компании, входящей в Индекс Мосбиржи. #SBMX позволяет вам инвестировать в широкий круг компаний, повторяя динамику самого индекса.

AKME: Другой сундук, где лежит несколько крупных золотых слитков. #AKME вкладывает в выборочные акции стабильных компаний и корпоративные облигации, делая ставку на надежность и ликвидность.

Ключевые различия:

• SBMX:

* высокая степень соответствия составу и структуре #IMOEX.

* Цена лота 16,89 руб.

* Дивиденды: реинвестируются

• AKME:

* на текущий момент состоит на 73% из акций, 25% корпоративные облигации, 2% -другое.

* Цена лота 171,56 руб.

* Дивиденды: реинвестируются

О том, как составить «Всепогодный портфель» из фондов на 1000 рублей, рассказали в статье! Переходите по ссылке, чтобы увидеть состав!

( Читать дальше )

ERP российского рынка на горизонте 1, 3 и 5 лет

- 11 июля 2024, 09:13

- |

Сейчас много рассуждений о том, что при таких высоких ставках, рынок акций становится совсем неинтересным для вложений. Между тем это не подтверждается расчётами. Всё как обычно зависит от срока инвестиций.

На графиках приведены регрессии EPR (Equity Risk Premium — премия за риск инвестиций в акции) от NRR (Non Risk Rate — ставка без риска, доходность ОФЗ на соответствующий горизонт) с отсечением ниже 15% по NRR.

( Читать дальше )

полуволна

- 05 июля 2024, 13:37

- |

пойду в Инвэсторы....

а у Инвэстеров один единственный вопрос — какова длина полуволны?....

интуитивно чувствую полгода… потом ссылку дам на одно исследование...

smart-lab.ru/blog/623109.php#comments....

но все же нужны «доказательства»...

берем максимум и минимум с довоенного времени 9.21 году по нонешние времена в 39 бумагах и, соответственно, получаем процентную болтанку....

и делим на среднюю волатильность за энтот же период… и энто и будет длина полуволны....

в разных бумагах она соответственно разная, но в среднем получилося 129 дневок....

в SBMX она такая же практически — оно и понятно… вот и буду рыбы ловить в энтой мутной воде на энтом периоде...

успехов вам, дорогие тофарищи...

sbmx

- 29 июня 2024, 12:14

- |

берем 2023 год… год можно сказать просто ну зашибися для трейдинга

прогнал Систему

процент по году 27,4% … просто срамота какая-то...

берем SBMX… гоним почти по той же схеме… отчаянная борьба за каждую копейку...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал