Банк России

Банк России решил оставить ставку без изменений - разбираемся.

- 12 февраля 2021, 15:05

- |

Банк России решил оставить ставку без изменений.

☝🏻Напоминаю, что перед тем как Путин намекнул 1 февраля Банку России о том, что мягкая денежно-кредитная политика это хорошо, я был на 99.9% уверен в том, что ставку повысят, чтобы остановить рост инфляции.

Более того, весело было наблюдать как Минфин предлагал ОФЗ с повышенной премией на 13 б.п. что удивило инвесторов, так как – это вероятно может говорить о том, что ОФЗ не пользуются популярностью из-за роста инфляции, геополитики и так далее, что подтверждает индекс RGBI, который находится на апрельском уровне 2020.

Но всё же мы имеем:

▪️Ставку без изменений 4.25%

▪️Прогноз по инфляции от Банка России на 2021 год в районе 3.7-4.2% и это при инфляции по данным Росстата в 5.2%

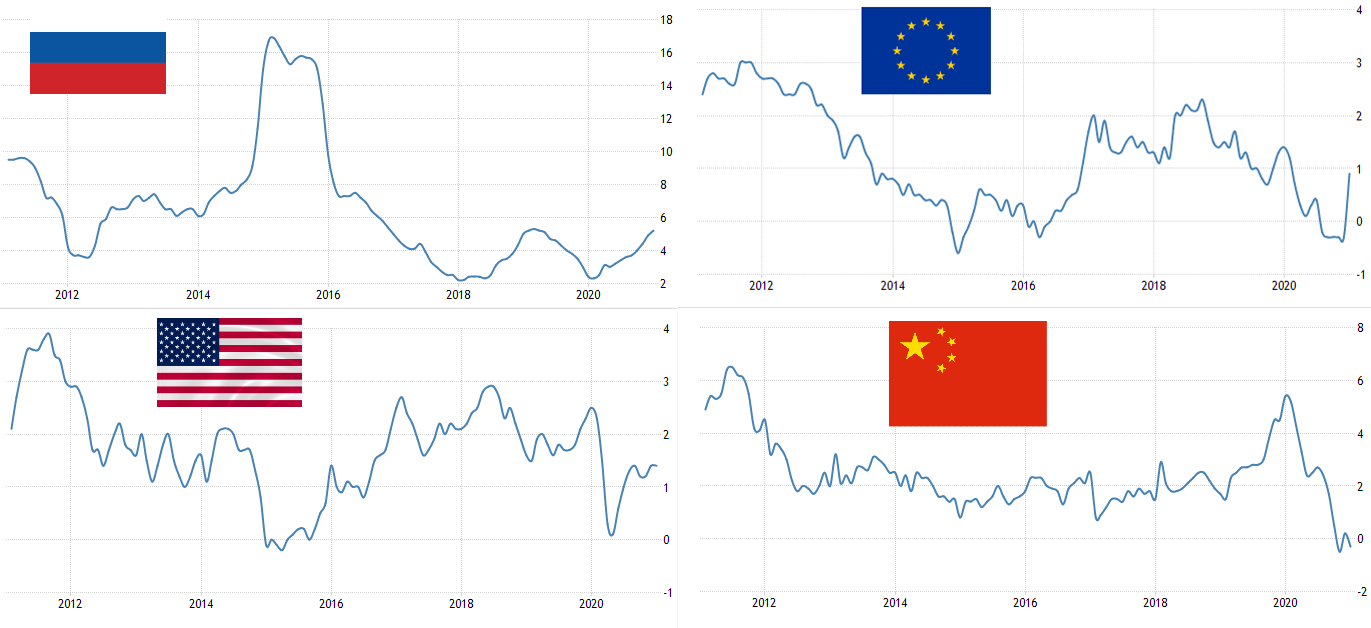

🤔По прогнозу Банка России, в феврале—марте годовая инфляция достигнет своего максимума – и тут вступает в игру моё безумное сравнение инфляции по странам (самым попсовым), которое вероятно может подтвердить, то что действительно инфляция в РФ может замедлится (и тут всплывает и моя прошлая ошибка в прогнозирование, так как я не учёл полностью внешние факторы). В момент роста инфляции в США и ЕС, инфляция в РФ чаще всего падала и наоборот. Данная отрицательная корреляция может дать нам упор на то, что под внешним воздействием инфляция в РФ действительно ко второй половине весны может начать стремительно снижаться (конечно, если не будет чёрных лебедей). А инфляция в США как вы знаете из моего канала, к весне может значительно привысить 2% уровень. Инфляция в ЕС тоже должна сильно ускорится, правда не так как в США и если ЕС смогут наладить вакцинацию.

🤔По прогнозу Банка России, в феврале—марте годовая инфляция достигнет своего максимума – и тут вступает в игру моё безумное сравнение инфляции по странам (самым попсовым), которое вероятно может подтвердить, то что действительно инфляция в РФ может замедлится (и тут всплывает и моя прошлая ошибка в прогнозирование, так как я не учёл полностью внешние факторы). В момент роста инфляции в США и ЕС, инфляция в РФ чаще всего падала и наоборот. Данная отрицательная корреляция может дать нам упор на то, что под внешним воздействием инфляция в РФ действительно ко второй половине весны может начать стремительно снижаться (конечно, если не будет чёрных лебедей). А инфляция в США как вы знаете из моего канала, к весне может значительно привысить 2% уровень. Инфляция в ЕС тоже должна сильно ускорится, правда не так как в США и если ЕС смогут наладить вакцинацию.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

ЦБ рассказал о новой схеме работы черных кредиторов в пандемию

- 10 февраля 2021, 15:29

- |

«Никакой рекламы о них нет, распространяется информация в социальных сетях и мессенджерах, зачастую они еще из рук в руки распространяют такую рекламу, не «на столбах», как раньше. Идентифицировать их тяжело», — объяснил он. Глава департамента ЦБ добавил, что появление подобных схем несет социальную опасность, поскольку «за нелегальным кредитованием следует нелегальное взыскание».

Подробнее на РБК:

www.rbc.ru/finances/10/02/2021/6023c02c9a79474ef6d892b8?from=from_main_3

Боррель ненадолго успокоил рубль.

- 05 февраля 2021, 14:51

- |

😶Основные тезисы из того, что говорили на встрече, про встречу Лаврова и Боррелля:

▪️У ЕС нет плана по дальнейшим санкциям в отношении России.

▪️Обсуждение любых санкций будет продолжено между министрами иностранных дел ЕС и на саммите ЕС в марте.

▪️Москва считает ЕС ненадежным партнером.

▪️Боррель выразил надежду, что ЕС зарегистрирует «Спутник V»

❗️ График USDRUB чётко отражает настроение инвесторов и важность встречи Боррелля и Лаврова.

На данный момент, санкционная тематика отходит слегка в сторону от России + несмотря на годовую инфляцию в РФ равной 5.2% и замедление инфляции за прошлую неделю в РФ – всё это даёт на данный момент пространство ЦБ РФ сохранить процентную ставку без изменений. А значит у рубля появился шанс укрепится до 73-74 в краткосрочной перспективе.

☝🏻Не забываем, что санкционная тематика теперь вернётся в марте + рост инфляции в США который может затормозить стимулы ФРС и тем самым укрепить доллар + ожидание роста инфляции в США весной, что может затормозить стимулы ФРС и тем самым укрепить доллар + неопределённость на встрече ОПЕК в марте + инфляция в России, которая остаётся выше таргета в 4% и если экономическая активность в стране всё таки собирается восстанавливаться, то и инфляция должна вместе с экономической активностью расти (не путать с гиперинфляцией) и так далее и тому подобное — всё это продолжит давить на рубль.

( Читать дальше )

Путин разгоняет инфляцию, но сдерживает цены - без регистрации и СМС

- 01 февраля 2021, 17:09

- |

🙄МЯГКАЯ ПОЛИТИКА ЦБ РФ ДОЛЖНА СПОСОБСТВОВАТЬ ПРОХОЖДЕНИЮ КРИЗИСА И ПРИВЕСТИ БАНКОВСКИЙ СЕКТОР В КАЧЕСТВЕННО ИНОЕ СОСТОЯНИЕ НИЗКИХ СТАВОК — Сказал Путин

▪️Более 3500 книг написано по теме независимости центрального банка и порядка 1,5 млн исследований.

▪️Работа о независимости Центрального Банка в 2004 получила Нобелевскую премию

🤷🏼♂️А Путин, кажется, даже одной работы не прочитал из того, что есть, а Эльвира Набиуллина, ему и не подсказала. Жаль. Но попробую объяснить:

☝🏻Центробанк может консультироваться с правительством на тему монетарной политики, но Центробанк обязан самостоятельно принимать решения и в основном – эти решения не популярные.

☝🏻В учебниках по ДКП написано: Авторитаризм и подконтрольные СМИ мешают Центробанку проводить Денежно-Кредитную политику, что приводит к стагнации.

( Читать дальше )

Евросоюз в феврале рассмотрит введение санкций против России

- 28 января 2021, 09:33

- |

😖 Евросоюз в феврале снова рассмотрит вопрос о введении санкций против России из-за ситуации с Алексеем Навальным, сообщил министр иностранных дел Греции Никос Дендиас.

Почему в феврале? ЕС будет ждать прилёта Борреля в Россию и от итога встречи будет зависеть дальнейшее развитие событий. Навального вряд ли отпустят, поэтому России придётся предлагать ЕС что-то значимое или продолжать выступать с позиции силы, что приведёт к санкциям.

Что ждать? Санкции скорее всего будут частично по списку Навального. Учитывая то, что предполагаемо (всё зависит от Борреля) рассматриваться санкции будут в феврале, то это ещё больше повышает шансы на увеличение процентной ставки на февральском заседании Банка России, а далее читаем ТУТ

P.S. Поддержи автора лайком. Спасибо 🙏

Возвращение России к высоким процентным ставкам

- 27 января 2021, 20:40

- |

Инфляция в РФ с 19 по 25 января составила 0,2%, в годовом выражении достигла 5,3%

Под конец 2018 года, в момент роста инфляции в России к 5% и при рубле у 70 (тогда диапазон был 60-70), Банк России активно повышал ставку.

☝🏻Сейчас ситуация аналогичная, а значит на февральском заседание вероятность роста процентной ставки увеличивается.

В копилку к тому, что Банк России увеличит ставку уже в Феврале, взгляните на Индекс Государственных облигаций России — он находится на минимуме с апреля 2020 года, да с того самого апреля когда цена на нефть Brent была у $27. Получается то, что привлекательность наших ОФЗ продолжает падать, а значит Минфину будет сложно предлагать ОФЗ на аукционе.

По последним аукционом видно, что спрос превышает предложение, но предложение от Минфина не такое большое, чтобы оценить спрос, а план продаж Минфина 1 триллион в первом квартале.

В связи с тем, что инфляция высокая, ставка рекордно низкая, а план Минфина амбициозный, то Банку России придётся ужесточать монетарную политику увеличивая привлекательность долга.

( Читать дальше )

Когда ждать Курс Доллара по 65 Рублей? / Прогноз по Доллару, Рублю и Евро / Forex Прогноз

- 20 января 2021, 18:21

- |

Судьба рубля на фоне сброса ОФЗ

- 19 января 2021, 13:12

- |

Как вы знаете из моего блога тут, что у Правительства РФ есть проблемы с инфляцией, так как из-за роста инфляции, привлекательность наших ОФЗ начала падать, что привело к оттоку из ОФЗ и росту доходности ОФЗ.

❗️На данный момент индекс Государственных облигаций находится на самом низком уровне с апреля 2020, ну помните, когда нефть по $20, а рубль по 80.

И получается в итоге то, что индекс на минимумах, а рубль 73.5, так почему же не 80? И что ждать?

Дело в том, что волатильность на рынках снизилась, нефть не обращает внимания на новые локдауны в мире и находится на уровне $55. Интерес к рисковым активам рос. Что естественно даёт поддержку рублю. Кроме того, в мире Центробанки развитых стран активно поддерживают свои экономики + фискальные стимулы так же опускают курс мировых валют. Например, будущая глава Минфина Йеллен, сегодня высказалась, что экономику США нужно залить деньгами, что США нуждаются в беспрецедентной по силе помощи.

( Читать дальше )

Сбудутся ли новые прогнозы Правительства РФ?

- 14 января 2021, 13:08

- |

“Правительство ожидает” — это ожидания или прогноз? В 2020 году инфляция 4.9%, когда ожидалось, что инфляция наоборот не будет расти выше таргета 4% и у нас только:

Краткосрочные проинфляционные факторы, но долгосрочные дезинфляционные факторы преобладают.

▪️Согласно августовскому и сентябрьскому прогнозу от ЦБ РФ: годовая инфляция в России в 2020 году будет в диапазоне 3,7-4,2%, а в конце следующего года она будет находиться на уровне 3,5-4%

▪️А вот прогноз от Минэкономразвития РФ в мае: инфляция в РФ по итогам года составит 4% и останется в 2021-2023 годах на этом уровне.

▪️Прогноз правительства предполагал инфляцию в 2020 году на уровне 3.8%.

🔥Эльвира Набиуллина в марте 2020 года нас предупреждала, что:

Пик инфляции будет в первом квартале 2021 года

( Читать дальше )

Минфин больше не верит в рубль по 60

- 13 января 2021, 13:31

- |

Сегодня Минфин объявил, что возвращается к скупке валюты в рамках Бюджетного правила, так как проще говоря цены на нефть восстановились пора копить баксы. Что всё это значит?

Является ли это сильным триггером для падения рубля? Ну прям для падения нет, а для потери поддержки да. У рубля сейчас есть сильная поддержка в виде растущих цен на нефть, но наверное нефть осталась единственной поддержкой (пока).

На самом деле возвращение к скупке валюты Минфином началось вовремя:

▪️Настроения на долларе становится бычьими к тому же, пока цены на нефть растут, то скупка валюты прям сильно не должна отразится на рубле.

▪️Вчера стало известно, что активы РФ в золоте превысили долларовые активы.

Единственный нюанс, что скупка валюты начинается на растущей инфляции, что странно, так как ослабление рубля будет продолжать негативно сказываться на инфляции, а значит Минфин ещё больше усложнит жизнь Набиуллиной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал