Банки

Инвестиционное страхование жизни – кто пробовал? Что скажете?

- 22 ноября 2018, 11:47

- |

В России как-то не принято много говорить о страховании жизни. Я, например, со своими родными никогда тему не поднимала – сразу начинают руками махать. Говорят: «Тьфу-тьфу! Ты молодая, на опасной работе не работаешь, рискованных хобби у тебя нет, зачем про это думать!» А уж что одновременно со страхованием жизни можно получать доход – это совсем непривычно, меня сначала шокировало. Думаю: как так, зачем это?

А потом почитала больше про инструменты накопительного и инвестиционного страхования жизни, подумала – почему нет, механизм-то один. Это и правда способ копить и получать какой-то доход, но не рисковать. Главное преимущество – налоговые льготы. Возвращают налоговый вычет 13% и сам по себе страховой взнос не облагают налогом. Задумалась теперь – надо про это дольше узнавать или не надо?

Наверное, следовало бы присмотреться. На «Банках» написали, что услуга становится популярной, и как раз у таких осторожных инвесторов, как я. Недавно БКС открыл направления ИСЖ и НСЖ, а что я про них знаю – они не будут браться за бесперспективные направления.

Так что будем, наверное, изучать. А вы что скажете? Вдруг кто что ближе знает? И кого выбрать? Я немного посмотрела в интернете, это есть у Сбербанка, у Росгосстраха, также предлагают

- комментировать

- ★2

- Комментарии ( 56 )

Обзор мультипликаторов - финансовый сектор

- 22 ноября 2018, 00:45

- |

Продолжаю свою рубрику с разбором мультипликаторов российских публичных компаний

Сегодня — финансовый сектор (банки + мосбиржа) (к сожалению, совсем забыл про Тинькофф, добавлю его потом)

Финансовые группы Будущее и Сафмар я не рассматриваю, у них очень низкая ликвидность, и они непрозрачные

Есть еще ряд других мелких банков, на которые я также не смотрю, подробнее о них писал в своей группе https://vk.com/investorville

Капитализации всех банков кроме ВТБ посчитал с учетом привилегированных акций.

ВТБ – особенный фрукт, для него сделал расчет «с» и «без» учета префов, которых тут очень много. Они были выпущены в конце 2016 гг. для пополнения капитала (видимо, была угроза, что капитал треснет)

Вот как выглядит публичный финсектор в РФ (график капитализации):

( Читать дальше )

Банкинг "по-русски" или 2% в месяц

- 13 ноября 2018, 13:53

- |

Спрашивается почему вы не видите других вараинтов?

Открыв брокерский счет только и именно у западного брокера без русской матери, купите на нем те же биржевые фонды с фиксированной доходностью и вы сможеет лучше контролировать свое благосостояние и благополучие своих близких.

Ничего не купив, вы просто получаете возможность хранить застрахованные деньги до 500 тыс американских тугриков, что по курсу больше 34 млн деревянных (пустых) рублей.

А можно хранить и больше. Вывести их никто не сможет, как и отнять.

Если же вам нужно зарабатывать разумные 2-3% в месяц в долларах- это не составит труда.

RUN!

Почти анекдот

- 13 ноября 2018, 12:41

- |

Но дело не в этом, а в разговоре между вкладчиком и операционистом:

Вкладчик: Что-то у вас ставки очень низкие и не выгодные

Операционист: Возьмите кредит, там ставки хорошие и мы заработаем

Сразу вспомнилась листовка с муниципальных выборов: «Голосуйте за нашего кандидата в Вашем районе»

Банковские вклады отныне-Всё.

- 13 ноября 2018, 07:07

- |

Передача невостребованных вкладов в бюджет страны.

Хочешь помочь стране но не можешь?

Положи деньги на вклад и его конфискуют под предлогом невостребованности.

В Госдуме-то у нас чай не глупые люди сидят да больше чем 3500 в месяц рублей получают.

Думают люди как стране помочь.

но я -то знаю что моей стране поможет только жесточайщий штормовой девальвун,

который смоет всю грязь законодательства и даст возможность отстроить новое,

свободное, так сказать Ельцинское мироздание.

Почему в банках работает такое количество дебилов?

- 11 ноября 2018, 23:10

- |

Вначале Моб с их долбанной санацией и отказом исполнять договор в части выплаты денежных средств, требование предоставить им договор (который у них и так был) и издевательство над клиентами отказами выплачивать ден средства с вкладов в июне 14. (целых 5 дней мурыжили по досудебной претензии, других клиентов (которые решили подождать) по месяцу )

Потом банк Рост с их отказом выплатить заказанные ден средства в декабре 14, вызов полиции в банк и последующая выплата ден средств. Спрашивается, что мешало исполнить договор без полиции?

Потом банк Тинькофф с отказом исполнять договор в части выплаты процентов, в итоге выплата процентов спустя год.

Потом Югра с отказом исполнять договор в части пополнения (на 3 месяца), отказом заверять выписки, в то время когда по стране носился призрак «тетрадки».

Потом Открытие с отказом предоставить заверенные тарифы, положенные по договору, почти год проблему решал, потому как в офисе тупо живых тарифов не было, а распечатать их с сайта не реально.

( Читать дальше )

Одна из основных причин роста курса доллара (гипотеза)

- 11 ноября 2018, 12:17

- |

Ниже — скрин части баланса ВТБ на 01.09.18 и на 01.10.18.

В сентябре г-н Костин проводит гениальную финансовую комбинацию. Он берёт у ЦБ кредит на 350 ярдов сроком до 30 дней, и выдаёт все эти деньги плюс ещё более 80 ярдов в виде «кредита нерезидентам» на срок более 3 лет.

Кстати, в июле Костин уже брал такой же краткосрочный кредит на сумму 200 ярдов.

Очевидно, что для этого потребовалась конвертация полученного кредита. Не менее очевидно, что для дальнейшего успешного эффективного управления банком подобным методом требуется дальнейшее частое рефинансирование у ЦБ. То есть, надо пирамидить растущий долг.

С ликвидностью у г-на Костина, как с рублёвой, так и (особенно) с валютной, дела, мягко говоря, не блестящие. Стабильно превышается норматив по ОВП, позиция при этом шортовая, и валютные риски при дальнейшем росте бакса будут только нарастать.

ЦБ в цугцванге. Отозвать лицензию у ВТБ нельзя, ибо «системно значим». Сразу под ФКБС — тоже шок. Пока что ЦБ заливает ВТБ баблом, как обычно.

( Читать дальше )

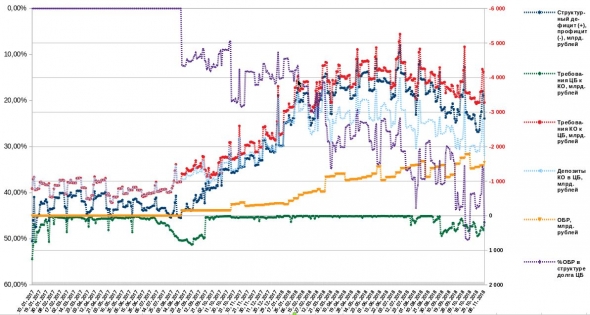

Динамика ликвидности и взаимных требований банков и ЦБ как зеркало развивающегося кризиса

- 10 ноября 2018, 10:25

- |

На данный момент я вижу 3 фазы развивающегося кризиса, и все они, естественно, связаны исключительно с действиями «регулятора», то бишь ЦБ.

1. Август-сентябрь 2017 года. ЦБ пытается спасти крупные банки т.н. «московского кольца» (известные под аббревиатурой БОМП: «Бин банк», «Открытие», «МКБ», «Промсвязьбанк»). В этот период мы видим чёткую «дивергенцию» между кредитами ЦБ банкам и депозитами от банков ЦБ. Моя гипотеза состоит в том, что кредитами заливаются крупные банки, а у средних и мелких избыточная ликвидность ускоренными темпами абсорбируется на депозитах ЦБ, и немного — посредством нового инструмента ЦБ (КОБР), который только-только начинает «тестироваться». К концу года 3 банка ЦБ вынужден национализировать (под ФКБС уходят «Открытие», «Бин банк» и «Промсвязьбанк»). Для этого, естественно, ЦБ просто тупо заливает их баблом. Четвёртый банк (МКБ) «спасает» Сечин. Правда, тоже небесплатно для государства, разумеется.

Далее резко увеличивается скорость и возможность абсорбирования избыточной ликвидности за счёт депозитов ЦБ и КОБР в совокупности, что даёт возможность ЦБ «печатать» всё больше денег.

2. Октябрь 2017 года — конец марта 2018 года. В этот период ЦБ успешно абсорбирует избыточную ликвидность как на своих депозитах, так и за счёт КОБР, которые постепенно «раскручиваются» и увеличивают свою долю в общих заимствованиях ЦБ. Это даёт возможность ЦБ практически безболезненно (до поры до времени) увеличивать денежную базу, которая начинает расти ускоренными темпами. Можно сказать, что ЦБ именно в этот период запустил «печатный станок», в результате чего за год денежная база выросла примерно на 30%.

3. Апрель 2018 года — настоящее время. Последовательно начинают «выдыхаться» оба главных финансовых инструмента для абсорбирования избыточной ликвидности: сначала депозиты ЦБ, а затем и КОБР.Начиная с сентября, мы также видим увеличение кредитования ЦБ части банков. Догадываемся, каких именно. :)

При этом избыточная ликвидность начинает несколько сокращаться, но происходит это практически синхронно со снижением кредитования ЦБ банками путём размещения на депозитах, при сохранении кредитования ЦБ через КОБР, но снижающимися темпами. Доля КОБР в общем долге ЦБ перед банками продолжает расти, и достигла уже более 45%.

ГД приняла в I чтении проект о праве банков вне групп не составлять отчетность по МСФО

- 08 ноября 2018, 13:35

- |

Исключение из данного закона обязанности банков, не образующих группу, составлять финансовую отчетность по МСФО на индивидуальной основе «устранит для кредитных организаций двойное составление отчетности и ее раскрытие перед широким кругом пользователей», поясняют разработчики. Принятие поправок будет способствовать снижению нагрузки на кредитные организации по формированию отчетности.

При доработке законопроекта ко 2-му чтению комитет по финрынку намерен рассмотреть вопрос о том, чтобы отменить обязательства по составлению индивидуальной финотчетности по МСФО лишь для банков с базовой лицензией.

Комитет обращает внимание, что в отличие от банков с универсальной лицензией, банки с базовой лицензией ограничены в работе с иностранными юрисдикциями (введены ограничения работы с иностранной валютой и с иностранными юридическими и физическими лицами). Между тем, необходимость формирования финансовой отчетности по МСФО возникает прежде всего у банков, которые выходят на международный рынок, отмечается в заключении комитета по финрынку.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={2F2F4328-9D09-4948-B90F-B2FC82C0C1CD}

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал