Банки

Банки из 60 по мотивам Сержио

- 04 июля 2017, 09:23

- |

На прошлой неделе Сержио описал о 60 банках и черных списках. Прав был чертяга. Инфо еще не проверена, но есть. И как он и обещал ко вторнику среде этой недели. Ну в общем все остальное ниже.

Банки на отзыв:

1. Агросоюз

2. азиатский-Тихоокеанский Банк

3. АктивКапитал Банк

4. Акцент

5. алтын

6. Арсенал Банк

7. Айва Банк

8. Банк БЦК-Москва

9. Банк Воронеж

10. Гарант-Инвест

11. Инноваций и Развития

12. Канский

13. МБа-Москва

14. Оранжевый

15. Первомайский

16. Премьер Кредит

17. Банк Торгового Финансирования

18. Тульский Расчетный центр

19. Югра

20. ББР Банк

21. Гринком

22. Европейский стандарт

23. Инкаробанк

24. Интерпромбанк

25. ИнтерпрогресБанк

26. Кемсоцинбанк

27. Кредитинвест

28. Кредит Экспресс

29. Крыловский

30. Лайтбанк

31. Легион Банк

32. Международный строительный

33. Международный фондовый

34. Модульбанк

35. РАКБ

36. нефтепромбанк

37. НоваховКапитал банк

38. Нэкликс

39. ПИР

40. Плюс Банк

41. Промышленно Транспортный

42. ПФС Банк

43. Радиотехбанк

44. Риабанк

45. РИТЦ БАНК

46. Росбизнесбанка

47. РТС-Банк

48. РунэтБанк

49. Русский Международный

50. Русский торговый банк

51. СИБЭС

52. Синко Банк

53. Солид

54. Спурт

55. КБ Спутник

56. Ставропольпромстройбанк

57. Сталь Банк

58. Таганрогбанк

59. Тексбанк

60. Тендер-Банк

61. ТЭМБР-Банк

62. Уралтрансбанк

63. Экспортно-импортный банк

Выводите деньги из этих банков. Срок от 1 день до 1 месяц (план на июнь)

По прежнему в зоне риска следующие банки:

СВА (Северо-восточный альянс)

Металлинвестбанк

- комментировать

- ★10

- Комментарии ( 26 )

Дефолт крупного азербайджанского банка. Риски для глобального рынка

- 04 июля 2017, 08:26

- |

Случай с крупнейшим банком Азербайджана – все считают, что только дефолтом все не обойдется. Что же произошло?

МБА (международный банк Азербайджана) в середине мая объявил о своем дефолте. Он является самым крупным и старейшим банковским учреждением республики. По сумме активов в эквиваленте составляют порядка 10 млрд. дол., а это 40% суммарных активов всех банков Азербайджана.

Хроника падения.

Открытие банка произошло в 1990 году. Тогда он был отделением Внешэкономбанка СССР. В планах правительства республики были меры по проведению приватизации всех банков. Однако, выйдя из состава акционеров большинства малых финансовых структур, государство приняло решение контрольный пакет оставить за собой. Таким образом, с момента основания и до начала 2015 года доля государственного капитала в активах банка не менялась и составляла чуть больше половины (50,2%). Остальными 49,8% владели частные лица.

( Читать дальше )

Главная цитата Уоррена Баффетта.

- 30 июня 2017, 06:31

- |

Ещё с 1979 года в среде банкиров стала ходить поговорка игроков в карточный покер «Если через 30 минут игры ты не знаешь, кто в игре дурак, то этот дурак-ты».

“As they say in poker, ‘If you’ve been in the game 30 minutes and don’t know who the patsy is, you’re the patsy.'”

Warren E. Buffet, chairman of Berkshire Hathaway, in the company’s annual report.

www.quoteinvestigator.com/2011/07/09/poker-patsy/

Видите? Глубокая безнравственность мировых банков и «инвесторов» зашла так далеко, что этот знаменитый якобы «оракул-пророк» Уоррен Баффетт не постеснялся цитировать эту поговорку в посланиях к своим инвесторам в 1988 году. Богатейший человек планеты открыто признаёт, что в 1988 году мировая финансовая система — это американское казино на триллионы долларов, где новичка никто ни о чём не предупреждает, никто его не учит, а потери ему объяснят «просто неудачей», а не его ошибками.

Тем самым он признаёт, что он сам является частью такого надувательства. Именно поэтому и он и его давний друг Билл Гейтс ратуют за организацию кружков и ПРЕПОДАВАНИЕ карточных игр в школах США(!?). Ну разумеется, для начала не в покер, а «только» в бридж.

( Читать дальше )

Подмена понятий "патриотов"

- 28 июня 2017, 08:50

- |

smart-lab.ru/blog/406653.php

Просят проголосовать за «национализацию ЦБ», а под эту дудку хотят включить механизм валютного комитета по полной программе, превратив, тем самым, финполитику в чисто колониальную.

Не, главное, железная логика у этих ребят, они предъявляют якобы антиконституционность действий ЦБ, на основании того, что он отключил печатный станок, и перестал засчет кармана российского народа напрямую финансировать европейские и американские дефициты бюджетов, и при этом, прямо там же, фаршмачат эту же самую конституцию, на которую сами ссылаются.

Я бы на месте Путина провел бы расследование, на предмет того, откуда ветер дует, и не замешан ли в этом ветре его советничек

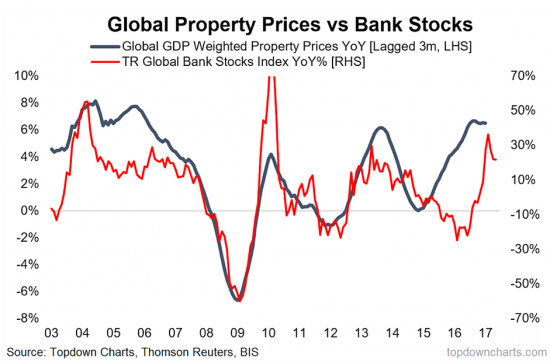

Банковский сектор напрямую зависит от цен на недвижимость

- 26 июня 2017, 14:35

- |

Таким образом, можно ловить раскорреляции по показателям и зарабатывать на покупках/продажах таких гигантов как Citi, JPM, Bank of America и тд.

Не забывайте подписываться на нашу группу Вконтакте! https://vk.com/DeHoMi

Два итальянских банка грохнулись в пятницу

- 25 июня 2017, 13:31

- |

ЕЦБ остановил деятельность Veneto Banca and Banca Popolare di Vicenza. Два банка в северо-восточной Италии давно превратились в зомби-организации в рамках продолжающегося банковского кризиса в этой стране. Их активы составляют в сумме €60 млрд и большая их часть токсичная, таким образом никто не хотел связываться со спасением этих организаций. Ранее, банки уже проходили через процедуру бейлаута, однако этого оказалось недостаточно. Это первая ликвидация банков в Италии проходящая по механизму принятой ЕЦБ Single Resolution Mechanism Regulation.

Комиссия ЕЦБ по банковскому надзору проводила мониторинг этих организаций начиная с 2014 года, после выявления у них недостаточности капитала. Оба банка отчаянно боролись с высоким уровнем низкокачественных кредитов и дающими сбой бизнес-моделями. В 2016 году созданный правительством Италии “bad bank” (созданный для аккумуляции плохих активов со всей банковской системы Италии) инвестировал €3.5 млрд в эти организации, однако их положение продолжило ухудшаться. Разработанные банками бизнес планы, направленные на исправление ситуации с хронической недостаточностью капитала, не были одобрены ЕЦБ.

( Читать дальше )

Как работает отрицательная доходность?

- 20 июня 2017, 22:49

- |

В принципе, ведь есть отдельная юридическая категория, что-то типа складской расписки, когда вы не даете в долг, а размещаете на хранение, но в этом случае никто до ваших депонируемых средств дотронуться не может, они должны лежать на месте, и не переходить в активы банка или иного лица, осуществляющего хранение. Поэтому, этот вариант юридически не канает.

Тогда получается, что Вы даете, в долг, а потом доплачиваете за это размещение?

Это юридически возможно?

Это примерно то же самое, что договор аренды, в котором арендодатель не получает плату, а наоборот платит.

ЦБ РФ Об отзыве лицензий у банков -2

- 19 июня 2017, 10:12

- |

Об отзыве у кредитной организации «Фидбэк» лицензии на осуществление банковских операций и назначении временной администрации

Приказом Банка России от 19.06.2017 № ОД-1620 с 19.06.2017 отозвана лицензия на осуществление банковских операций у кредитной организации Акционерное общество Расчетная небанковская кредитная организация «Фидбэк» АО РНКО «ФБ» (рег. № 3502-К, г. Москва). Согласно данным отчетности, по величине активов на 01.06.2017 кредитная организация занимала 571 место в банковской системе Российской Федерации. АО РНКО «ФБ» не является участником системы страхования вкладов.

www.cbr.ru//press/PR.aspx?file=19062017_084238ik2017-06-19T08_39_57.htmОб отзыве у кредитной организации «Расчетный Финансовый Дом» лицензии на осуществление банковских операций и назначении временной администрации

Приказом Банка России от 19.06.2017 № ОД-1622 с 19.06.2017 отозвана лицензия на осуществление банковских операций у кредитной организации Акционерное Общество Небанковская Кредитная Организация «Расчетный Финансовый Дом» АО НКО «Расчетный Финансовый Дом» (рег. № 3430-К, г. Санкт-Петербург). Согласно данным отчетности, по величине активов на 01.06.2017 кредитная организация занимала 570 место в банковской системе Российской Федерации. АО НКО «Расчетный Финансовый Дом» не является участником системы страхования вкладов.

www.cbr.ru//press/PR.aspx?file=19062017_085231ik2017-06-19T08_47_29.htmТри графика перед началом рабочего дня

- 14 июня 2017, 11:12

- |

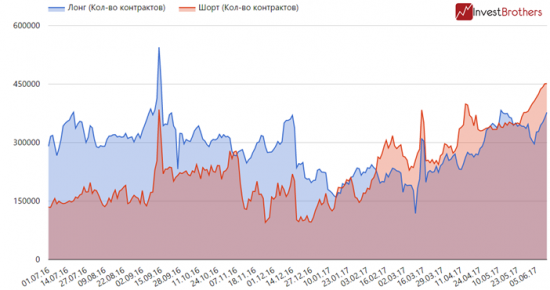

1. Объем коротких позиций по Сбербанку в портфелях юридических лиц достиг максимума последних лет.

С начала года акции Сбербанка уже подешевели на 15%. Акции банка являются одними из самых популярных среди западных инвесторов, вполне возможно, что они продолжают выводить средства с фондового рынка России.

2. Дела за океаном обстоят куда лучше, чем у нас – индекс Dow Jones Industrial установил новый максимум и закрылся во вторник на отметке в 21328 п.

( Читать дальше )

Катар — на грани долларового коллапса

- 13 июня 2017, 23:29

- |

На фоне блокады со стороны арабских государств Катар начинает испытывать острую нехватку долларовой ликвидности. Как сообщает Bloomberg ряд банков Катара были вынуждены поднять ставку по банковским вкладам на 100 и более базисных пунктов по сравнению со ставкой LIBOR. Аналогичная картина наблюдается и в 3-Month QIBOR (Катарская межбанковская ставка рефинансирования), которая сегодня достигла доходности в 2,3% годовых.

По данным ЦБ Катара, на конец апреля доля депозитов в иностранной валюте в банковской системе составляла 21,4%. Доля депозитов нерезидентов равнялась 24% или 213 млрд долларов. По оценке SICO Bahrain банки Катара имели $16.5 млрд фондирования со стороны других стран Залива (потребительские и межбанковские депозиты), которые были отозваны после начала кризиса. Bloomberg отмечает, что ряд банков соседних арабских государств закрыли свои лимиты на вложения в активы Катара на фоне эскалации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал