SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Банки

В каком банке в РФ можно получить кредит в долларах и обслуживать его в долларах?

- 04 ноября 2014, 10:36

- |

Сбер, втб не имеют подобного.

Смешно но мой офиц доход в доллараха по тек курсу 300$

Смешно но мой офиц доход в доллараха по тек курсу 300$

- комментировать

- Комментарии ( 8 )

Бэнкинг по-русски: Шувалов и К° о банковской системе...

- 01 ноября 2014, 16:20

- |

Первый вице-премьер Игорь Шувалов заявил,

что неожиданных сложностей у российской банковской системы нет. Как сообщает «Прайм», так он прокомментировал публикацию хакерами электронной переписки с якобы руководителем своего секретариата Юрием Газаряном. Из публикаций группы Shaltay Boltay следует, что, по мнению авторов писем, российская банковская система находится на пороге кризиса, а в некоторых банках ситуация — «катастрофическая».

«Ситуация ровно такая, как ее объясняет Банк России, — сказал Шувалов. — Мы обсуждаем, каким образом поддержать банки ликвидностью и фондированием, но никаких сложностей у банковской системы, которых мы не ожидали, нет».

( Читать дальше )

что неожиданных сложностей у российской банковской системы нет. Как сообщает «Прайм», так он прокомментировал публикацию хакерами электронной переписки с якобы руководителем своего секретариата Юрием Газаряном. Из публикаций группы Shaltay Boltay следует, что, по мнению авторов писем, российская банковская система находится на пороге кризиса, а в некоторых банках ситуация — «катастрофическая».

«Ситуация ровно такая, как ее объясняет Банк России, — сказал Шувалов. — Мы обсуждаем, каким образом поддержать банки ликвидностью и фондированием, но никаких сложностей у банковской системы, которых мы не ожидали, нет».

( Читать дальше )

Зачем юрикам столько депозитов?

- 31 октября 2014, 10:36

- |

Добрый день!

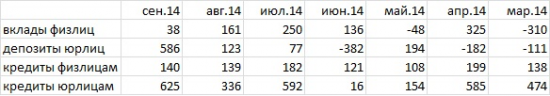

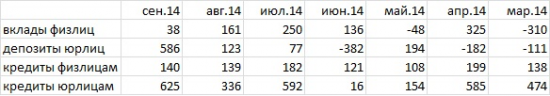

Я еще весной начал удивляться динамике кредитов-депозитов в наших банках smart-lab.ru/my/Consar/blog/all/ Летом ничего интересного небыло, а в сентябре началось. Свел все данные за полгода в такую табличку, в млрд.руб, изменение за месяц. По физикам никаких особых изменений. А по юрлицам: максимальный (почти) за всю историю объем выданных кредитов и одновременно привлеченных депозитов. Данные с banki.ru, как я понимаю там и валютные вклады в пересчете на рубли. Кредиты, как я понимаю, это накачка госбанками приближенных структур, замена внешнего фондирования. А депозиты корпорациям зачем? Чтоб спекулировать долларом или это уже отражены доллары, накопленные на всякий случай? Который может и наступил вчера? Ждем данные по октябрю, думаю еще удивительнее будут.

Я еще весной начал удивляться динамике кредитов-депозитов в наших банках smart-lab.ru/my/Consar/blog/all/ Летом ничего интересного небыло, а в сентябре началось. Свел все данные за полгода в такую табличку, в млрд.руб, изменение за месяц. По физикам никаких особых изменений. А по юрлицам: максимальный (почти) за всю историю объем выданных кредитов и одновременно привлеченных депозитов. Данные с banki.ru, как я понимаю там и валютные вклады в пересчете на рубли. Кредиты, как я понимаю, это накачка госбанками приближенных структур, замена внешнего фондирования. А депозиты корпорациям зачем? Чтоб спекулировать долларом или это уже отражены доллары, накопленные на всякий случай? Который может и наступил вчера? Ждем данные по октябрю, думаю еще удивительнее будут.

Установили возможность вставлять в смартлаб цитаты

- 31 октября 2014, 02:04

- |

Например, Олег Тиньков написал сегодня в своем фейсбуке:

Ну как? работает цитата?

Чтобы впихнуть цитату есть иконка на панельке:

сегодня вбросили, что банковская система в России в тяжелом положении.

это правда, и наверное ЦБ сейчас нелегко, им нужно будет в обозримом будущем признать, что часть банков «рисуют капиталы», в том числе банки из топ 30. Эта проблема ИМХО гораздо более масштабная, чем борьба с «обнальными» банками, где навели порядок и почистили рынок, теперь нужно заняться и этим.

Там еще писали, что все потребительские банки в полубанкротном состоянии, все, да не все. Есть банки, где неквалифицированный и неконтролируемый (это важнее!) менеджмент, который с жадности нараздавал кредитов, и не следил за рисками и ростом, а есть те, кто рос осознанно и здорово, и у кого нет проблем на балансе.

Есть собственники, которые «выкачали» из своих банков под видом дивидентов и покупок у самих себя капитал, а есть те, кто НИ РАЗУ!!! не заплатил дивидент за время существования, и контролировал расходы менеждеров и компании, собирал капитал, копеечка к копеечке, и он ЧЕСТНЫЙ до последнего рубля.

Нельзя огульно. А то вот пашешь, как «раб на галерах» ползёшь в гору мучительно и долго, а некоторые на допинге мимо проезжают, это правда, но публика должна знать, что есть еще в нашей стране герои.

А то «За державу обидно» ©Сухов.

Ну как? работает цитата?

Чтобы впихнуть цитату есть иконка на панельке:

QE по-русски: 25 трлн беспроцентных кредитов или Белая горячка - вещь заразная

- 30 октября 2014, 09:43

- |

Проснулся с утреца, глянул не ленту новостей...

потом на календарь, думал весна, первое апреля, ан нет..это как вообще ???:

Разработан законопроект о финансовых инъекциях в экономику страны в виде беспроцентных рублевых кредитов для банков, сообщают«Известия».

Так, Центробанк в 2015 году выдает российским банкам беспроцентные кредиты в размере 25 трлн рублей, а в 2016 году — 30–35 трлн рублей. Всё это за счет эмиссии национальной валюты — такой антикризисный законопроект,вносящий изменения в закон «О Центральном банке», разработал единоросс, член комитета Госдумы по бюджету и налогам Евгений Федоров. Как рассказал депутат изданию, законопроект будет направлен на рассмотрение в правительство на следующей неделе. Таким образом, предлагается российский вариант «программы количественного смягчения» — автор идеи ориентировался на опыт ФРС США: с конца 2008 года в экономику Штатов Федрезервом было влито порядка $4 трлн путем покупки ценных бумаг у банков. Программы количественного смягчения с 2010 года идут в Японии и намечены на эту осень в Евросоюзе.

( Читать дальше )

потом на календарь, думал весна, первое апреля, ан нет..это как вообще ???:

Разработан законопроект о финансовых инъекциях в экономику страны в виде беспроцентных рублевых кредитов для банков, сообщают«Известия».

Так, Центробанк в 2015 году выдает российским банкам беспроцентные кредиты в размере 25 трлн рублей, а в 2016 году — 30–35 трлн рублей. Всё это за счет эмиссии национальной валюты — такой антикризисный законопроект,вносящий изменения в закон «О Центральном банке», разработал единоросс, член комитета Госдумы по бюджету и налогам Евгений Федоров. Как рассказал депутат изданию, законопроект будет направлен на рассмотрение в правительство на следующей неделе. Таким образом, предлагается российский вариант «программы количественного смягчения» — автор идеи ориентировался на опыт ФРС США: с конца 2008 года в экономику Штатов Федрезервом было влито порядка $4 трлн путем покупки ценных бумаг у банков. Программы количественного смягчения с 2010 года идут в Японии и намечены на эту осень в Евросоюзе.

( Читать дальше )

Махинаций на рынке Forex могут дорого обойтись европейским банкам

- 27 октября 2014, 20:35

- |

Европейская комиссия хочет получить доступ к сообщениям в Facebook, которыми обменивались валютные трейдеры целого ряда банков. Данная информация необходима в рамках расследования махинаций на рынке Forex, сообщает Bloomberg. Расследование возможных злоупотреблений на валютном рынке началось еще в прошлом году, после того, как СМИ сообщили, что сотрудники ряда ведущих мировых финансовых компаний обменивались информацией и пытались манипулировать индикативными курсами на торгах Forex. Если обвинение в махинациях на валютном рынке будет доказано, то банкам, по оценкам аналитиков Citigroup, могут грозить штрафы на сумму до 41 млрд долларов. При этом, максимальный штраф — до 6,5 млрд долларов может быть наложен на Deutsche Bank. А это не много не мало 10% от балансовой стоимости его активов. Интересно, учитывался этот фактор при поведение недавних стресс-тестов европейских банков?

Если бы банки размещали вклады также как выдают кредиты, это выглядело бы так

- 26 октября 2014, 00:26

- |

1. Банк присоединяется и согласен со всеми условиями вкладчика.

2. Вкладчик имеет право в любой момент по своему усмотрению изменить срок вклада, процентную ставку и любые другие условия.

3. Банк считается уведомленным и согласен с новыми условиями вклада, если вкладчик разместил уведомление об этом в своём блоге или в объявлении в своём подъезде.

4. Банк обязуется предоставить в залог имущество, а также поручительство не менее двух системообразующих банков, один из которых Центробанк.

5. Банк обязуется застраховать в пользу Вкладчика в указанной им страховой компании на условиях Вкладчика.

6. Вкладчик имеет право передать свой вклад другим банкам и иным кредитным организациям

7. Банк обязуется немедленно сообщать вкладчику обо всех сомнительных операциях и ситуациях, которые способны привести к ухудшению финансового состояния банка, отзыву лицензии и др.

8. Банк выплачивает Вкладчику комиссию за размещение вклада, за ведение депозитного счёта, за рассмотрение заявки.

9. Банк и все его сотрудники обеспечивают всем своим имуществом и всеми своими доходами безусловный возврат вклада.

...

А ниже — несколько приписок мелким шрифтом со звёздочками.

2. Вкладчик имеет право в любой момент по своему усмотрению изменить срок вклада, процентную ставку и любые другие условия.

3. Банк считается уведомленным и согласен с новыми условиями вклада, если вкладчик разместил уведомление об этом в своём блоге или в объявлении в своём подъезде.

4. Банк обязуется предоставить в залог имущество, а также поручительство не менее двух системообразующих банков, один из которых Центробанк.

5. Банк обязуется застраховать в пользу Вкладчика в указанной им страховой компании на условиях Вкладчика.

6. Вкладчик имеет право передать свой вклад другим банкам и иным кредитным организациям

7. Банк обязуется немедленно сообщать вкладчику обо всех сомнительных операциях и ситуациях, которые способны привести к ухудшению финансового состояния банка, отзыву лицензии и др.

8. Банк выплачивает Вкладчику комиссию за размещение вклада, за ведение депозитного счёта, за рассмотрение заявки.

9. Банк и все его сотрудники обеспечивают всем своим имуществом и всеми своими доходами безусловный возврат вклада.

...

А ниже — несколько приписок мелким шрифтом со звёздочками.

Пенсии не вернут, пока не спасут банки

- 24 октября 2014, 12:26

- |

Возникла своеобразная принципиальная договоренность между правительством и НПФ: фонды смогут вернуть замороженные накопления за 2013г., если будут вкладывать их в ценные бумаги попавших под санкции банков. Соответствующий законопроект сейчас рассматривается Госдумой

Алексей Моисеев, заместитель министра финансов, рассказал, что самым удобным способом являются вложения в форме специальных займов – субординированных облигаций. От обычных займов они отличаются рядом ограничительных условий. Идея уже озвучивалась ранее: Алексей Улюкаев, глава Минэкономразвития, сообщал о планах разрешить фондам покупку субординированных облигаций банков с тем, чтобы докапитализировать кредитные организации. Сегодня покупать такие инструменты НПФ не имеют права, так как высоки риски: в случае банкротства банка данные облигации конвертируются в акции, а акционеры являются кредиторами последней очереди.

Представители НПФ, опрошенные РБК, сообщили, что при разговорах с ними не уточнялось, о каких облигациях речь – субординированных или простых. Правительство лишь убедилось в принципиальном согласии фондов, пообещав в дальнейшем разработать механизм инвестирования в зависимости от того, какой сектор экономики приоритетнее. Если это реальный сектор, то будут использоваться простые облигации, а если банки, то субординированные.

( Читать дальше )

Алексей Моисеев, заместитель министра финансов, рассказал, что самым удобным способом являются вложения в форме специальных займов – субординированных облигаций. От обычных займов они отличаются рядом ограничительных условий. Идея уже озвучивалась ранее: Алексей Улюкаев, глава Минэкономразвития, сообщал о планах разрешить фондам покупку субординированных облигаций банков с тем, чтобы докапитализировать кредитные организации. Сегодня покупать такие инструменты НПФ не имеют права, так как высоки риски: в случае банкротства банка данные облигации конвертируются в акции, а акционеры являются кредиторами последней очереди.

Представители НПФ, опрошенные РБК, сообщили, что при разговорах с ними не уточнялось, о каких облигациях речь – субординированных или простых. Правительство лишь убедилось в принципиальном согласии фондов, пообещав в дальнейшем разработать механизм инвестирования в зависимости от того, какой сектор экономики приоритетнее. Если это реальный сектор, то будут использоваться простые облигации, а если банки, то субординированные.

( Читать дальше )

Есть ли банковская тайна?

- 20 октября 2014, 17:25

- |

Есть ли банковская тайна?

Раньше (очень давно) банк был — одно здание и персонал был маленкий и все данные хранились на одной бумажке, а сейчас тот же сбер более 100 тыс человек имеющих доступ к электронной базе счетов клиентов по стране, возможно ли сохранить тайну вклада? ))))

Помогите сделать опрос точным для доклада по финансовой системе, нужно болеее 1000 респондентов. Проголосуйте! )))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал