Биннофарм Групп

«Биннофарм Групп» 19 марта проведет сбор заявок на облигации объемом 3 млрд.₽

- 07 марта 2025, 17:20

- |

ООО «Биннофарм Групп» — одна из ведущих российских фармацевтических компаний, занимающаяся разработкой и производством лекарственных препаратов, сбытом продукции и продвижением препаратов на рынке России и СНГ. Компания образовалась в 2020 году в результате слияния активов ПАО «Синтез» и АО «Алиум».

Сбор заявок 19 марта

11:00-15:00

размещение 21 марта

- Наименование: БинФарм-001P-05

- Рейтинг: А (Эксперт РА, прогноз «Стабильный»)

- Купон: 24.50% (ежемесячный)

- Срок обращения: 3 года

- Объем: от 3 млрд.₽

- Амортизация: нет

- Оферта: да (пут через 1.5 года)

- Номинал: 1000 ₽

- Организатор: Альфа-Банк, ВТБ Капитал Трейдинг, Газпромбанк, Держава, ИК Велес Капитал, ИБ Синара, ИФК Солид, Sber CIB, Совкомбанк, Т-Банк

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

- комментировать

- Комментарии ( 1 )

Гендиректор Биннофарм групп Рустем Муратов рассказал об экспансии на китайский рынок и перспективах локализации производства лекарств в России – Ведомости

- 18 февраля 2025, 09:49

- |

Рустем Муратов Гендиректор «Биннофарм групп» рассказал об экспансии на китайский рынок и перспективах локализации производства лекарств в России

1. Каким стал 2024 год для компании с точки зрения финансовых показателей?

Рост выручки составил 15%, с целевым ростом в розничном сегменте на 17%, а на зарубежных рынках – 49%. Основное внимание было уделено оптимизации оборотного капитала.

2. Что включала оптимизация?

Снижение запасов продукции и сырья, улучшение условий оплаты от поставщиков и покупателей, а также внедрение IT-проектов для улучшения управления запасами и снабжением.

3. Какое соотношение чистого долга и EBITDA?

Около 2, что создает трудности для развития при высоких ключевых ставках.

4. Какие сложностей столкнулись фармпредприятия?

Влияние высокой ключевой ставки на отрасль, длительные операционные циклы и повышение затрат на соответствие регуляторным требованиям.

5. Какие меры господдержки рассматриваете?

Снижение ставок по кредитам для закупки оборудования и поддержка по строительству чистых помещений, но это не решает ключевые проблемы.

( Читать дальше )

Биннофарм групп выходит на российский рынок гормональных препаратов, компания планирует в ближайший год вывести на российский рынок пять продуктов, ориентированных на розничный сегмент — Ведомости

- 17 февраля 2025, 23:02

- |

Крупный российский фармпроизводитель «Биннофарм групп», подконтрольный АФК «Система», в мае 2025 г. начнет продавать в России два гормональных препарата, а в перспективе рассмотрит локализацию их выпуска. Об этом рассказал в интервью «Ведомостям» гендиректор фармхолдинга Рустем Муратов.

Он отметил, что сейчас компания активно формирует гинекологический портфель, куда войдут эти и еще несколько препаратов.

«В ближайший год планируем вывести на [российский] рынок пять продуктов, ориентированных на розничный сегмент. Два продукта для лечения эндометриоза уже зарегистрированы, они будут доступны к продаже в мае этого года», – сказал он.

www.vedomosti.ru/business/articles/2025/02/18/1092752-binnofarm-vihodit-na

Новый выпуск облигаций "Биннофарм Групп" (RU000A10AS28)

- 06 февраля 2025, 10:45

- |

🔶 ООО «Биннофарм Групп»

▫️ Облигации: Биннофарм Групп-001P-04

▫️ ISIN: RU000A10AS28

▫️ Объем эмиссии: 4 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года

▫️ Количество выплат в год: 12

▫️ Тип купона: переменный

▫️ Размер купона: 25,5%

▫️ Амортизация: нет

▫️ Дата размещения: 06.02.2025

▫️ Дата погашения: 22.01.2028

▫️ Возможность досрочного погашения: да

▫️ ⏳Ближайшая оферта: 31.07.2026

Об эмитенте: «Биннофарм Групп» выпускает лекарственные препараты в различных формах, медицинские изделия из полимерных материалов, а также ветеринарные препараты.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Экспортная выручка Биннофарм групп в 2024 году достигла 3,8 млрд рублей

- 04 февраля 2025, 11:03

- |

«Экспортная выручка компании показывает стабильный рост, по итогам 2024 года она достигла 3,8 млрд рублей. Основной вклад в этот рост внесли ключевые рынки — Казахстан, Киргизия и Узбекистан, где объем поставок вырос на 30%. Это стало возможным благодаря успешной регистрации новых препаратов и расширению портфеля, а также активному продвижению и взаимодействию с медицинским сообществом», — говорится в сообщении.

«Биннофарм групп» в 2024 году получила 68 регистрационных удостоверений на 22 лекарственных препарата. Документы одобрены в 11 странах: Азербайджане, Армении, Белоруссии, Грузии, Казахстане, Киргизии, Молдавии, Монголии, Приднестровье, Таджикистане и Узбекистане. Все процедуры регистрации соответствуют требованиям ЕАЭС и национальным стандартам, охватывая как рецептурные, так и безрецептурные препараты в различных терапевтических областях.

Международная экспансия остается приоритетом для «Биннофарм групп». В 2023 году компания вышла на рынок Китая, создав локальную структуру для работы с местными партнерами. В декабре 2024 года объявила о подготовке к выходу на рынок Ирака, где первые поставки запланированы на четвертый квартал 2025 года. Кроме того, в январе 2025 года компания открыла свое представительство во Вьетнаме для расширения коммерческого присутствия на международных рынках, рассказали в пресс-службе.

( Читать дальше )

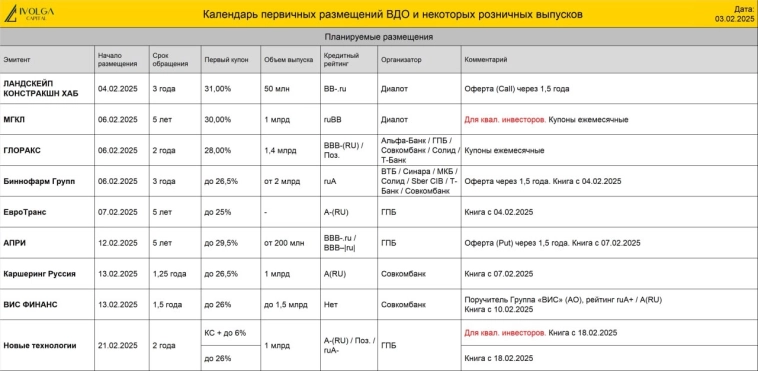

Календарь первички ВДО и розничных облигаций (РДВ Технолоджи, первый купон 31% | МГКЛ, купон 30% | ГЛОРАКС, купон 28%)

- 04 февраля 2025, 09:41

- |

РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 26%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

До 14.00 принимаем заявки на участие в размещении!

- 04 февраля 2025, 09:21

- |

✅ Биннофарм — выпускает лекарственные препараты в различных форматах. Рейтинг эмитента RuА.

• Серия 001Р-04

• Фиксированный купон не выше 26,5% годовых

• Срок обращения 3 года

• Купон ежемесячный

• Прием заявок до 04.02.2025г.

_______________________

✅ Россети — оператор энергетических сетей В России. Кредитный рейтинг эмитента ruААА.

• Серия 001Р-16R

• Фиксированный купон не выше 21,5% годовых

• Срок обращения 15 месяцев

• Купон ежемесячный

• Прием заявок до 04.02.2025г.

______________________

✅Евротранс — группа компаний, осуществляющая розничную продажу топлива всех видов и оптовую продажу с собственной нефтебазы. Рейтинг эмитента A-(RU).

• Серия 001Р-06

• Фиксированный купон: не выше 25% годовых

• Срок обращения 5 лет

• Купон ежемесячный

• Прием заявок до 04.02.2025г.

До 28 февраля при подаче заявки на покупку облигаций на первичном рынке через мобильное приложение — 0% брокерская комиссия!

( Читать дальше )

Биннофарм: расчеты для нового выпуска и мнение по размещению

- 03 февраля 2025, 19:42

- |

Подробный разбор выпуска тут. По параметрам – близко к верхушке своей рейтинговой группы, приличная премия к своему выпуску RU000A1043Z7 (его чуть разогнали, в среднем по январю он торговался с YTM~24%, но даже так разница существенная). С купоном в пределах 26% хорошо, и даже 25% выглядит еще вполне терпимо

В плане участия меня больше смущает не сам выпуск, а ситуация вокруг:

- Невнятные пока торги по предыдущему паку (выделяется Рольф с его отрицательным ростом) – причем, что рынок корпоратов в целом вполне стабильный, проблема пока локализована только в самых новых выпусках

- RGBI продолжает двигаться вниз. Похоже, что целится как минимум закрыть декабрьский гэп

- Заседание ЦБ приближается и повышенная волатильность перед ним тоже может иметь место

( Читать дальше )

Текущая ситуация на первичном рынке корпоративных облигаций России

- 03 февраля 2025, 16:26

- |

На прошлой неделе активность на публичном рынке рублевого долга заметно повысилась. Сборы заявок/размещения проходили как по облигациям с фиксированными купонами, так и по флоатерам с хорошим переспросом. Отмечу наиболее интересные выпуски.

Логистическая цифровая платформа Монополия (BBB+) разместила 1-летний выпуск серии 001P-03 со доходностью (YTM) по ставке ежемесячного купона 29,97% при ориентире не выше 31,89%. Объем был увеличен с 500 млн руб. до 3 млрд руб.

Крупнейший автодилер Рольф (A) предложил одновременно два 2-летних выпуска с фиксированным купоном и флоатер, что стало тенденцией последнего времени. Общий объем первоначально был 1 млрд руб. Пофлоатеру серии 001P-06, предназначенному только для квал. инвесторов с ежемесячным купоном, ставка составила КС +600 б. п. (на уровне максимального ориентира), а объем 400 млн руб. У «фикса» серии 001P-07 доходность стала 29,34% (по максимальному ориентиру), объем же установлен на уровне 1,6 млрд руб.

По Ростелеком-001P-14R (AA+) по ежемесячному купону YTM составила 23,93% при маркетируемом уровне не выше 24,36%, а объем увеличен с 15 млрд руб. до 18 млрд руб.

( Читать дальше )

29,9% годовых на таблетках

- 03 февраля 2025, 15:15

- |

💊 29,9% годовых на таблетках

Инвестирование в фармацевтические компании всегда было актуально, ведь здоровье — это то, что никогда не выйдет из моды. Сегодня мы обсудим первичное размещение облигаций компании Биннофарм Групп, которая предлагает привлекательные условия для инвесторов.

Параметры выпуска

📈 Купон: фиксированный, не выше 26,5% годовых (YTM до 29,97%)

⏳ Срок: 3 года

📜 Оферта: да, через 1,5 года

⭐ Рейтинг: A (Эксперт РА, прогноз «Стабильный»)

🗓️ Сбор заявок: до 4 февраля 2025 года

О компании

Биннофарм Групп была образована в 2020 году и быстро стала одним из лидеров в России среди производителей лекарственных препаратов. Наиболее известным продуктом компании является противовирусный препарат Когацел.

🌍 География: Продукция представлена в 15 странах.

💊 Объем производства: 4,5 млрд препаратов ежегодно.

👥 Основной акционер: АФК Система с более чем 75% в акционерном капитале.

📊 Биржевые выпуски: 3 выпуска на 9 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал