Бонды

Вопрос по облигациям

- 01 марта 2016, 14:00

- |

Очередной нубский вопрос, хотя гуглил, честно.

Годовая доходность купонной облигации в процентах — это сумма выплаченных купонов за год?

Только начал разбираться в данном инструменте, решил уточнить этот пункт)

- комментировать

- ★2

- Комментарии ( 14 )

Фьючерсы на американские трежерис. Contango на Ultra Bonds и backwardation на T-Bonds

- 17 февраля 2016, 04:04

- |

Долгосрочно в ETF облигаций и дивидендов (консервативно)

- 27 января 2016, 14:09

- |

Есть еще PFF -ETF дивидендных акций США. Доходность в районе 5%. Или lQD — облиги инвест класса — около 3,5%. Интересно услышать мнение тех, кто задумывается о долгосроке с доходностью до 7% в долларах США.

Мда ситуация

- 26 января 2016, 22:49

- |

Итак, что я вижу по ситуации.

Подняв ставку ФРС, увеличила ценность доллара.

И что в итоге: — Весь мир сошел с ума, все забыли про огромный долг США и в ужасе стали скупать внезапно, не на чем ни основанным, дорогой доллар. Просто готовы продать все, лишь бы урвать и сесть в этот уходящий поезд.

А что, же получили американцы?

- Дешевую нефть. Которую потихоньку, вот уже третью сессию скупают обновляя по ночам пока мы спим, локальные максимумы.

- Дешевые акции. Которые я, не сомневаюсь, как свои, так и наши тоже скупают. Насчет наших не уверен. Но свои точно.

- Девальвированную валюту других стран.

- В общем все. Все то что так резко обесценилось.

Итог. Ставку снизят и все останутся с дорогим баксом. А цены благополучно вернуться на прежний уровень. А когда все поймут, что их обманули, будет перехай по все индексам. Вот так Я себе представляю ближайшее будущее. Отличная работа.

Подскажите по гос облигациям США - цена 2,057 в попугаях) ? если номинал 1000 то не сходится ничего. http://ru.investing.com/rates-bonds/u.s.-10-year-bond-yieldа

- 23 января 2016, 23:57

- |

Приемлемый вариант для заработка в текущих условиях...

- 20 января 2016, 12:54

- |

На сегодняшний день, в связи с бегством инвестор из рискованых активов и, несмторя на, публикации некоторых «анал»итических агенств, которые считают аутсайдерами евробонды, а фаворитами рублевые облигации, мотивируя это тем, что выход из доллара в 80 рублей можно захеджировать ставкой в 10% в рублях, хотел бы обратить внимание на идею покупки евробондов в $.

Среди вариантов рассматриваю: Газпром 18, Альфабанк18, Вэб18, Нордголд(частная компания по золотодобычи, в связи со спросом на золото, вызванным в следсвтии больших распродаж по акциям на мировых рынках), можно глянуть еще и Алросу20( но у нее дальний купон, что в наше время более рисковано...). Идея взять бумаги с плечом не более 50%, (т.к. исторически просадка данных эмитентов до этих уровней с купоном в 18 году, маловероятна), что даст возможность зафиксировать процентную ставку по купону около 8-9% в $, плюс в некоторых случая есть возможность взять бумагу по цене ниже номинала порядка 99.00(кстати не исключен рост этой цены в связи с ажиотажем, некторые из вышеперечисленных бумаг до сих пор торгуются выше номинала), что даст нам возможность выйти ранее срока экспирации на более выгодных условиях или как минимум по той же цене.

( Читать дальше )

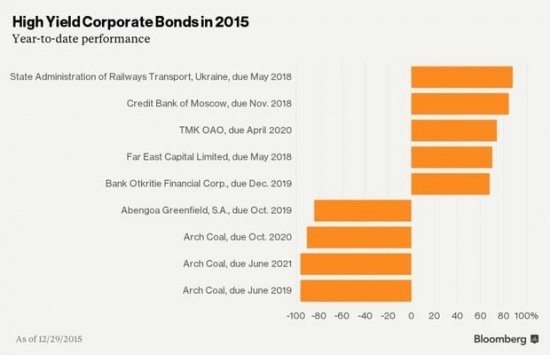

"Украинские железные дороги"заняли первое место среди самых доходных инвестиций в мире

- 20 января 2016, 11:43

- |

Самой доходной инвестицией в мире в 2015 году названы облигации ПАО «Укрзалізниця».

Еврооблигации «Укрзалізниці» определены как самый высокодоходный актив прошлого года в сегменте junk bonds (бросовые, высокодоходные облигации) с погашением в мае 2018 года.

Инвестиции по облигациям «Укрзалізниці» могли принести около 90% доходности за год, превысив доходность лидера в сегменте акций — Ямайского фондового индекса, показавшего рост на 83% и самой доходной валюты 2015 года — сомалийского шиллинга (рост на 18% за год).

По версии Bloomberg, на рост стоимости облигаций «Укрзалізниці» повлияли макроэкономическая стабилизация в Украине и выход страны из преддефолтного состояния, что отображает рост доходности суверенного долга Украины, который был успешно реструктуризирован.

В частности, выпуск госбондов с погашением в сентябре 2020 года показал 50% доходности, во многом задавая тренд стоимости других квазигосударственных долговых бумаг, наиболее яркой из которых являются облигации «Укрзалізниці».

Инвест идея в бондах с госгарантией

- 14 января 2016, 17:46

- |

Бумага: АИЖК 15, RU000A0JQAM6. Обеспечена государственной гарантией. Ставка купона: ставка рефинансирования на дату, предшествующую первому дню купонного периода +2,5%. Купон полугодовой. Гасится 15 сентября 2028 года. Максимальная ставка купона – не более 20% годовых. В бумаге была оферта в 2009 году, и большую часть выпуска уже выкупили. В обращении на 600-700 млн. руб. Ликвидность не очень высокая.

В декабре ЦБ РФ распространил следующее сообщение: с 1 января 2016 г. значение ставки рефинансирования к значению ключевой ставки ЦБ РФ, определенному на соответствующую дату. В дальнейшем ставка рефинансирования будет автоматически принимать значение, равное ключевой ставке.

Таким образом, ближайший купон (15.03.2016) по АИЖК 15 будет еще по ставке 8,25% (ставка рефинансирования 14 сент 2015) + 2,5% = 10,75%. А вот следующий за ним купон 15.09.2016 вырастет больше чем на четверть: 11%+2,5%=13,5%, при условии что на 14 марта ключевая ставка останется на текущем уровне 11%. Предположительно, такой рост купона должен привести к значительному росту цены облигации, таким образом, чтобы ее доходность осталась прежней.

( Читать дальше )

Бондобомба под ФРС

- 02 января 2016, 23:32

- |

Три факта, которые потерялись в новогоднем веселье:

1. 31 декабря 2015 года ФРС осуществило рекордное обратное РЕПО на 475 млрд. $

2. фактическая ставка ФРС по федеральным фондам рухнула до 0.12% по состоянию на конец года...

3.… на фоне «выстрелившей» до 0,55% ставки обратного РЕПО

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал