ВАЛЮТА

Есть такое ощущение, что по EUR/USD нащупываем дно

- 02 января 2025, 19:26

- |

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

- комментировать

- ★1

- Комментарии ( 7 )

Аналог накопительного счёта на фондовом рынке

- 29 декабря 2024, 15:57

- |

В чём? где? когда?..

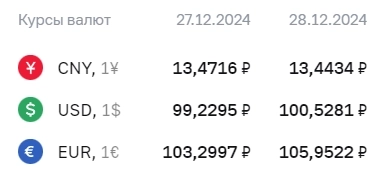

Официальные курсы валют на 29 декабря: ¥ - Р13,4434, $ - Р100,5281, € - Р105,9522

- 27 декабря 2024, 17:33

- |

Банк России с 27 декабря будет устанавливать официальные курсы иностранных валют по отношению к рублю на основе объединенных данных биржевых и внебиржевых сегментов валютного рынка

- 27 декабря 2024, 12:27

- |

Банк России с 27 декабря 2024 года будет устанавливать официальные курсы иностранных валют по отношению к рублю на основе объединенных данных биржевых и внебиржевых сегментов валютного рынка. В условиях расширения объемов внебиржевых операций это позволит повысить репрезентативность официальных курсов. Изменения предусмотрены Указанием Банка России № 6956-У.

Документ также предусматривает возможность рассчитывать курсы валют посредством кросс-курса в случае, если данные торгов для отдельных валютных пар будут недоступны.

Чтобы обеспечить прозрачность механизма расчета, в Указание включены описания всех способов установления официальных курсов, включая применяемые при этом формулы расчета.

Перечень валют и используемый для каждой из них способ установления курса (расчет на основе данных валютного рынка или на основе кросс-курсов) размещен на сайте.

Банк России продолжит отслеживать изменения в структуре валютного рынка и при необходимости будет дополнительно уточнять механизм определения официальных курсов иностранных валют по отношению к рублю с тем, чтобы обеспечить их репрезентативность в качестве индикатора условий, складывающихся на валютном рынке.

( Читать дальше )

Прогноз по курсу доллар/рубль на 2025 год

- 26 декабря 2024, 15:29

- |

Чётко отработали предыдущий прогноз, где говорилось, что бакс в моменте уйдет выше 110. Сейчас валюта, на мой взгляд, уже развернулась вниз. Сейчас идем на 70-75 руб. за доллар в рамках волны С, идем к нижней границе широкого диапазона.

Причины для укрепления рубля:

1. Завершение СВО и частичное снятие санкций.

2. Продажа экспортерами валютной выручки.

3. Положительное сальдо торгового баланса.

4. Высокие реальные процентные ставки в рублях.

Это основные факторы, которые будут давить на доллар в 2025 году.

Мой телеграм-канал: @alfa_quant

Стратегия на Комоне: https://www.comon.ru/strategies/109402/

Что будет с рублем в январе 2025 года

- 26 декабря 2024, 13:17

- |

Инвестиционные и банковские аналитики дали прогноз по курсу рубля к доллару и евро на январь 2025 года.

БКС: рубль может немного укрепиться — доллар при этом отойдет на отметку в 100 рублей или чуть ниже, евро — в район 105 рублей.

Велес Капитал: не исключает снижения доллара ниже 100 рублей, а также ослабления евро и юаня к рублю, однако такое движение (если оно состоится) стоит рассматривать лишь как коррекцию после резкого укрепления зарубежных валют к концу текущего года.

Финам: курс рубля к доллару в I квартале следующего года будет находиться в диапазоне 100—107 рублей.

Банковский эксперт: пара доллар/рубль может удержать позиции в диапазоне 100—110 рублей с тяготением к его верхней половине.

Будем рады вас видеть в нашем телеграм-канале Слово Банкира.

"Черное золото- это наше богатство. А что творится с рублем?"

- 25 декабря 2024, 16:04

- |

Приветствую своих подписчиков и трейдеров!

Ситуация на российском фондовом рынке продолжает оставаться более спокойной обстановкой уже 3-й день. Наблюдаются постоянно безуспешная попытка Индекса Мосбиржи пробить сопротивление уровня 2700, но с другой стороны, сохраняется позитивное настроение инвесторов после «праздничной пятницы» стремится еще выше — 2750.

В нашей команде тоже хорошее и продуктивное настроение и продолжаем подводить итоги 2024 г. и прогнозировать 2025 г. Одной из самых горячих тем остается дальнейшая судьба нашего курса рубля.

За 2024 г. в цене он потерял более 14%. Прямо говоря, картина с курсом 100 руб. уже является привычной даже с прошлого года, 20 декабря 2023 г. было 103,4 руб.

Какие условия нужно для стабилизации рубля?

Кроме высокой ключевой ставки, не менее важным будет фактор цены на нефть. Вот многие спрашивают: «Почему вчера курс доллара ушел даже до 99 р.»?

Если открыть график мировой нефти Brent, уже сутками, цена только поднимается с 71$ до 73$. Это экспорт укрепляет рынок и рубль. А падение стоимости «черного золота» ослабит рубль. В 2025 г, он будет в диапазоне 95-115 руб.

( Читать дальше )

Чистая прибыль банковского сектора в ноябре 2024 г. — поставила рекорд благодаря низкому резервированию и ослаблению рубля

- 25 декабря 2024, 14:23

- |

💳 По данным ЦБ, в ноябре 2024 г. прибыль банков составила 518₽ млрд (+48,9% м/м, +93,3% г/г), ошеломительный рост относительно прошлого месяца (в октябре — 348₽ млрд), по сравнению с прошлым годом почти что двухкратный рост — 268₽ млрд в октябре 2023 г. Также отмечаю, что доходность на капитал в ноябре увеличилась с 25,2 до 37%, а прибыль данного месяца рекордная. Теперь приступим к интересным фактам из отчёта:

🟣 Доход от валютной переоценки длинной ОВП (открытая валютная позиция) увеличился (140₽ млрд vs. 23₽ млрд в октябре), из-за ослабления ₽ к $ и €. Также банки хеджируют длинную позицию в недружественных валютах короткой в ¥.

🟣 Основная прибыль (включает ЧПД, ЧКД, операционные расходы и чистое доформирование резервов) выросла до 296₽ млрд с 236₽ млрд в октябре. Отчисления в резервы сократились (-40₽ млрд, -28% м/м) из-за урегулирования проблемной задолженности отдельных компаний, увеличились ЧПД (29₽ млрд, +6% м/м) из-за опережающего роста доходности размещения, доходность росла вслед за повышением ключевой ставки за счет высокой доли кредитов с плавающими ставками (~40% кредитного портфеля и ~40% портфеля ценных бумаг).

( Читать дальше )

🤔 Почему такие выносы по акциям — это ненормально?

- 23 декабря 2024, 19:06

- |

❗️Вынос на +15,54% по индексу #IMOEX2 Мосбиржи и до +25-45% в акциях с лоя за пару недель вызывает у меня еще большие подозрения и вопросы.

А кто покупатели по текущим ценам?

На сколько у них хватит денег держать эти цены,

т.е. нужны будут обязательно же новые покупатели с новыми деньгами, чтобы такие цены устоялись или тем более росли далее.

Иначе — всегда есть продавцы, вполне возможно, что после такого намного легче как раз рынку ехать вниз.

Сегодня купили вновь спекулятивно валюту согласно уровням по имеющемуся заранее плану, со стопами.

Ниже группа графиков «для шизоидов», интересующие меня прежде всего,

с выносами вверх по +25-45%, для памяти и констатации нехарактерного и сильно проявленного сейчас приступа.

Это ненормально, так не растут, а выносят шорты.

( Читать дальше )

Календарь событий на неделю.

- 23 декабря 2024, 13:26

- |

КАЛЕНДАРЬ СОБЫТИЙ НА НЕДЕЛЮ С 23 ПО 27 ДЕКАБРЯ

Понедельник 23.12

• 🇬🇧 UK, ВВП 3кв2024, предв (0.1% квкв, 1.0% гг)

• 🇺🇸 США, индекс потреб доверия, дек (est. 112.9)

Вторник 24.12

• 🌏 Католическое Рождество

• 🇺🇸 США, новое строительство, ноя (est. 666К😈)

• 🇺🇸 США, разрешения на строительство, ноя (est. -0.3% мм)

• 🇺🇸 США, заказы на товары длит пользования, ноя (est. -2.8% мм)

Среда 25.12

• 🌏 Католическое Рождество

• 🇷🇺 Россия, недельная инфляция

• 🇷🇺 Россия, промпроизводство, ноя

Четверг 26.12

• 🌏 Boxing Day

• 🇹🇷 Турция, заседание ЦБ (est. 48.5%, -150 бп)

• 🇺🇸 США, Initial Jobless Claims (est. 218K)

Пятница 27.12

• 🇨🇳 Китай, прибыль промпредприятий, ноя

• 🇺🇸 США, индекс Case&Shiller, окт (est. 4.2% гг)

MMI.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал