ВАлюта

Чистая прибыль банковского сектора за 11 месяцев 2023г — 3,2 трлн, в ноябре чистая прибыль немного подросла из-за валютной переоценки

- 26 декабря 2023, 22:09

- |

💳 По данным ЦБ, в ноябре прибыль банков составила 268₽ млрд (ROE — 23,1% в годовом выражении), это на 4,5% выше, чем месяцем ранее — 256₽ млрд. С начала года банковский сектор заработал — 3,2₽ трлн, отличный результат на фоне 2022 года, но всё же данной прибылью поделятся не многие с акционерами, а значит стоит ожидать неплохие дивиденды, только от некоторых эмитентов. Темпы заработка банковского сектора снижаются, ибо спрос в потребительском кредитовании остывает из-за поднятия ключевой ставки и ужесточения макропруденциальных лимитов/надбавок. Единственным помощником банков является льготная ипотека (выдача рыночной ипотеки снизилась на 19%, а льготной осталась на том же уровне в ноябре), но уже в этом месяце были скорректированы параметры льготных ипотечных программ (30% взнос по льготной ипотеке, размер льготного ипотечного кредита для всех регионов составляет — 6₽ млн), что явно отразиться на прибыли банков в будущем. Теперь же перейдём к интересным моментам из отчёта:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

В начале 2024 г. рубль будет крепче средних значений за год на фоне высоких ставок, а к концу года постепенно ослабнет, но от 90 руб./$ существенно не отдалится - эксперты - Ведомости

- 26 декабря 2023, 09:48

- |

Однако рубль остался нестабильным, к концу октября укрепившись до 93,4 руб./доллар. Власти ввели требования по обязательной продаже валютной выручки экспортерами, и курс резко упал, торгуясь на 92 руб./доллар к 25 декабря.

Эксперты прогнозируют, что в 2024 году курс может колебаться от 90 до 95 руб./доллар, отмечая устойчивость волатильности.

Источник: https://www.vedomosti.ru/economics/articles/2023/12/26/1012936-chto-zhdet-rubl-v-sleduyuschem-godu

ВТБ отчитался за 11м. 2023г. — прибыль снижается относительно прошлых кварталов, ужесточение ДКП влияет на заработки банка

- 23 декабря 2023, 14:15

- |

🏦 Банк ВТБ опубликовал неаудированные консолидированные финансовые результаты по МСФО за 11 месяцев 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Банковский сектор уже на сегодняшний день находиться под давлением, прибыль снижается из-за повышения ключевой ставки, ужесточения макропруденциальных лимитов/надбавок, укрепления ₽ и к этому ещё добавились новые меры по льготной ипотеке (кредиты становится брать сложнее из-за ставки, много отказов из-за надбавок, плюс нет заработка на валюте, льготная ипотека себя проявит уже в следующем году из-за лага). ВТБ же заработал чистой прибыли за ноябрь — 14,7₽ млрд, это на 45% ниже, чем в прошлом квартале, как по мне, довольно чувствительное снижение, учитывая, что по меркам это второй банк в стране. При этом банк преодолел долгожданные 400₽ млрд ещё в прошлом месяце, которые он планировал заработать за год, но после III квартала пересмотрел план — 420₽ млрд за год (за 11 месяцев 2023 года было заработано — 417,5₽ млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4₽ млрд, констатируем обновление рекорда). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

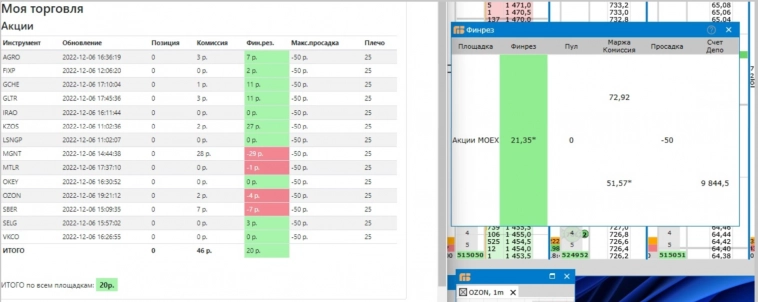

Итоги работы в пропе 2023 год. За 1 год с 300 рублей до 300 000 рублей (доходность 100 000 %)

- 23 декабря 2023, 10:01

- |

В ноябре 2022 года я уволился с работы и открыл счет в проп-трейдинговой компании. Мне выдали капитал в размере 300 рублей и покупательной способностью 7500 рублей с дневной просадкой в 50 рублей, краткое руководства по торговле и я начал раскачивать депозит собирая спред по 8 часов в день с утра до вечера.

Я выделил себе год, чтобы понять получится у меня с этого жить или нет. Первые несколько месяцев занимался сбором спреда и по итогу 8 часов, которые я проводил за компом заработок был копейки. По итогам декабря удалось утроит первоначальный депозит

( Читать дальше )

Минфин продолжает занимать сверх нормы, это с учётом роста индекса RGBI и выполнения плана на IV квартал по объёму привлечённых средств

- 22 декабря 2023, 13:55

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI в последние дни принялся за планомерный рост, с учётом повышения ключевой ставки до 16%, инвесторы считают, что это последнее повышение регулятора и уже в следующем году нас ожидает понижение ставки (учитывайте лаг в 3-6 кварталов, ставка начнёт влиять на инфляцию весной, тогда, возможно, и придётся её понижать). Если индекс RGBI растёт, то доходность самих ОФЗ снижается, можно с уверенностью сказать, что регулятору при таких параметрах комфортно занимать, при этом не прибегая к флоутеру. На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Сокращение внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. На сегодняшний день уже привлечено — 2,835₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования. На сегодняшний день Минфин выполнил намеченный план, а значит не особо заинтересован в раздаче премии инвесторам, на рынке ОФЗ для инвесторов по сути безысходность

( Читать дальше )

Инфляция в середине декабря — мы приближаемся к прогнозируемым цифрам регулятора

- 21 декабря 2023, 13:15

- |

Ⓜ️ По последним данным Росстата, за период с 12 по 18 декабря индекс потребительских цен вырос на 0,18% (прошлые недели — 0,20% и 0,12%), с начала декабря — 0,45%, с начала года — 7,12% (годовая же составляет 7,3%). В декабре продолжается негатив на фоне роста цен, темпы инфляции всё равно остаются высокими, ни о каком позитиве речи не должно идти (куриное яйцо продолжает дорожать — 4,6%, видимо, турецкие ещё не доехали). Мы уже вплотную подобрались к прогнозируемым цифрам по годовой инфляции регулятором — 7-7,5%, есть ещё 2 недели в запасе, но думается мне, что мы всё-таки уложимся в данные цифры. Учитывая различные факторы ЦБ отказался от шокового повышения ключевой ставки (зря) и поднял её всего на 1%, как итог сейчас ключевая ставка равняется — 16% (лаг, конечно, присутствует и результат мы увидим только весной следующего года, но регулятор сам виноват в данной ситуации, ибо начал действовать поздно и осторожно). Давайте рассмотрим ряд других мер, которые должны повлиять на инфляцию:

( Читать дальше )

КИТ Финанс: Обзор рынка на 21/12

- 21 декабря 2023, 10:54

- |

Обзор рынка на 21/12

🇷🇺 Индекс МосБиржи с начала недели +2,30% (с начала года +43%).

Рынок продолжает отскакивать от 3000 пунктов поддерживаемый высокими ценами на нефть и небольшой девальвацией рубля

🗣Мнение: продолжения роста ждем уже в январе 2024 г. на фоне притока в рынок новой ликвидности с дивидендов. Далее в январе по нашим расчетам на фрифлоат придет порядка 250млрд руб., часть которых будет реинвестирована в рынок. Даже 30% от этой суммы внушительный объём для российского рынка акций, способный вернуть рынок на годовые максимумы около 3300 пунктов.

🇷🇺 Рынок облигаций RGBITR +1,91% до 615,86

Облигационный рынок отскочил после снижения. Участники рынка начали закладывать, что последние повышение ключевой ставки ЦБ – это пик.

📌Полная версия аналитического обзора (https://old.brokerkf.ru/doc/ideas/KitFinance_market_21.12.2023.pdf)

📌Видео версия на YouTube ()

#обзор_рынка

Худшие идеи для инвестиций в 2024 году

- 21 декабря 2023, 07:31

- |

Так вышло, что в уходящем году практически не было плохих идей для инвестиций. Росло буквально всё: и недвижимость, и доллар, и какие ни возьми акции. Чёрт побери, росли даже акции ВТБ. Но акции ВТБ — это как анекдот про мышей. Кололись, но продолжали жрать кактус.

Решил составить свой личный антитоп, куда я не буду инвестировать в 2024 году. Причины: корпоративное управление, инфраструктурные риски, качество активов и т. п. Собственно, меньше слов, переходим к пунктам.

А то всё лучшие да лучшие. Например, из последнего:

- Подборка облигаций от аналитиков РБК;

- Топ-20 дивидендных акций от АТОН с дивдоходностью до 20%;

- 5 лучших дивидендных акций от аналитиков БКС;

- Топ-10 облигаций с доходностью до 17%+ от эмитентов с высоким рейтингом;

- Лучшие акции на 2024 год от аналитиков ГПБ.

1. ВТБ

Во что я точно не буду инвестировать в 2024 году (как и в любом другом году), так это в ВТБ. Банк существует не для зарабатывания денег, ему плевать на миноритариев, он поставил на холд выплаты по субордам, ну и главная причина — это г-н Костин. На самом деле, не только ВТБ ведёт себя по-свински, в любые вэтэбэподобные компании (с неприятным менеджментом) лучше не инвестировать. Любители допэмиссий, подарков друг другу (я про топов) акций компании, жёсткие дивидендонеплатильщики и т. п.

( Читать дальше )

Параметры льготных ипотечных программ скорректированы — правительство наконец-то обратило внимание на главный драйвер кредитования

- 20 декабря 2023, 07:37

- |

Центральный банк зафиксировал рекордные темпы выдачи в кредитовании, именно 3 квартал стал полным откровением для финансового сектора, темпы роста ипотеки достигли крайне высоких показателей — 10,8% (предыдущий максимум за последние пять лет — 8,7% в 4 кв. 2020 г.). Именно выдача кредитов по льготной ипотеке обеспечила такой прирост параметров, например, кредитование на вторичном рынке ипотеки в 3 кв. снижалось. Ажиотаж вокруг ипотечного кредитования был обусловлен несколькими параметрами: опасений дальнейшего роста цен на жильё на фоне волатильности курса ₽, роста инфляционных ожиданий, а также из-за повышения первоначального взноса до 20%. Банки же старались успеть выдать кредиты до ужесточения макропруденциальных лимитов с 01.10.2023. В том же сегменте потребительских ссуд был явный спрос, помимо закрытия повседневных желаний заёмщиками, многие брали кредит для первоначального взноса на ипотеку — повышение ставки и ужесточение макропруденциальных лимитов/надбавок данную затею искоренили. Как итог: инфляционная спираль за счёт кредитного спроса начала раскручиваться и это уже явно должно было повлиять на действие наших регуляторов.

( Читать дальше )

Экспортная пошлина на нефть и нефтепродукты в 2024 г. обнуляется. Выпадение данного дохода заменят повышением НДПИ для нефтяников

- 19 декабря 2023, 08:53

- |

🛢 Минфин опубликовал обнуление экспортной пошлины на нефть и нефтепродукты в 2024 году (на сжиженный газ и углеводородный газ данная мера не распространяется). Данное обнуление — это результат длившегося практически целых десять лет (принят в 2014 г., заработал с 2015 г.) налогового манёвра в нефтяной отрасли. Но, давайте перейдём к цифрам: за период с 15 ноября по 14 декабря средняя цена Urals составила — $66,12 (прошлый период — $79,23, фиксируем чувствительное снижение, но всё же потолок цен от EC всё равно игнорируется Россией). Экспортная пошлина на нефть в РФ с 1 января 2024 г. понизится на $24,7 и составит $0 за тонну (выпадение экспортной пошлины заменят повышением налога на добычу полезных ископаемых). Дисконт же к Brent в этот период составил около $12 (месяцем ранее составлял ~$9).

Напомню вам, что по данным Минфина, средняя цена Urals в ноябре составила — $72,84 (+9,5% г/г), месяцем ранее —$81,52 (+15% г/г), уже на тот момент прослеживалось снижение цен на сырьё.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал