ВДО

Итоги торгов за 27.12.2023

- 28 декабря 2023, 15:07

- |

Коротко о торгах на первичном рынке

27 декабря состоялось размещение трехлетнего выпуска Балтийский лизинг ООО БО-П09 объемом 3 млрд рублей. Весь выпуск был выкуплен всего за одну сделку. Ставка купона установлена на уровне 15,9% годовых на весь период обращения.

По итогу 27 декабря было завершено размещение еще выпусков еще 4 эмитентов:

- Выпуск Транс-Миссия БО-02 объемом 300 млн рублей размещен за пять дней. Вчера были выкуплены оставшиеся облигации на сумму 37,8 млн рублей.

- Облигации АПРИ ФП БО-002Р-04 разместили последние облигации на сумму 32,9 млн рублей. Весь выпуск объемом 250 млн рублей был размещен за 4 дня.

- Дебютный выпуск серии БО-01 эмитента «Фармфорвард» вчера привлек инвестиций на сумму 38,4 млн рублей. Выпуск объемом 300 млн рублей был размещен за 17 дней.

- Размещение состоялось у дебютного выпуска ТЕХНОЛОГИЯ БО-01. 27 декабря были размещены оставшиеся 9 189 бумаг. Весь объем выпуска на сумму 200 млн рублей был выкуплен за 11 дней.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 28.12.2023

- 28 декабря 2023, 13:01

- |

- «Некс-Т» сообщил, что у владельцев облигаций серии БО-П01 возникло право требовать от эмитента досрочного погашения принадлежащих им бумаг. Основанием стало снижение суммы долей участников эмитента — Владимира Крикушенко, Александра Крикушенко и Валерия Маковецкого — владеющих суммарно 100% долей уставного капитала компании, до уровня менее 50% в результате продажи, обмена, дарения, передачи в качестве обеспечения по кредитному соглашению или иного действия, направленного на отчуждение долей участников.

- «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» установил ставку 2-го купона облигаций серии БО-04-001P на уровне 21,2% годовых.

- «Балтийский лизинг» установил ставку 4-го купона облигаций серии БО-П05 на уровне 0,01% годовых. Эмитент также сообщил о завершении размещения трехлетних облигаций серии БО-П09 объемом 3 млрд рублей за один день торгов.

- «НТЦ Евровент» установил ставку 26-го купона облигаций серии БО-П01 в размере 16% годовых.

( Читать дальше )

ИК Иволга Капитал: подводим итоги 2023 и готовимся к 2024 году

- 28 декабря 2023, 07:49

- |

2023 год стал годом волатильности. Рубль прошел путь от 70 до 90 единиц за доллар, в промежутке оказавшись выше 101, премии ВДО спустились с 10% до 2,5% к КС, а сам ключ вырос больше, чем в два раза.

Как мы действовали в этих условиях, а главное, что мы будем делать в следующем году? — узнаете сегодня, 28 декабря, в 16.00

— Как РЕПО с ЦК позволяет нам без риска обгонять инфляцию?

— Что было с рынком ВДО, а главное, ждать ли волны дефолтов в следующем году?

— Есть ли спасение от обесценения валюты (и ждать ли этого обесценения)?

— Как показали себя разные инструменты и разные портфели в прошедшем году, и с чем входить в новый 2024-й?

Последний стрим в этом году. Задавайте свои вопросы, ответим в прямом эфире по ссылке

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Press F to pay respects. Дефолты эмитентов облигаций 2023

- 28 декабря 2023, 07:30

- |

Котлетерство и туземунничество в ВДО таит в себе одну неприятную особенность — дефолты. Именно поэтому так важна диверсификация. Да, стоит выбирать выпуски, опираясь на финансовые показатели, но не забывайте, что все дефолтнувшиеся эмитенты исправно выплачивали купоны, пока не дефолтнулись. Всё предсказать невозможно, можно лишь застраховаться.

Сначала напомню, что очень важна диверсификация по корпоративным облигациям и ВДО в частности, и вот пара подборок и пост про замещающие облигации:

- Топ-10 облигаций с доходностью до 17%+ от эмитентов с высоким рейтингом

- Топ-10 облигаций от аналитиков РБК

- Замещающие облигации: какие есть, какая доходность, когда их отберут, а доллар запретят?

Ну и к дефолтам. По сути, их два, но один из них многоликий.

ТД Синтеком

Производитель бахил, масок и перчаток из Екатеринбурга мучился долго. С декабря 2022 были проблемы, задержки, они же тревожные звоночки, так что у инвесторов было много времени подумать, остались самые смелые, они и поймали дефолт в августе 2023 года.

( Читать дальше )

Итоги торгов за 26.12.2023

- 27 декабря 2023, 14:46

- |

Коротко о торгах на первичном рынке

26 декабря прошло размещение четырехлетнего выпуска СЕЛЛ-Сервис-БО-01 объемом 250 млн рублей. Ставка 19,5% зафиксирована на первые 16 купонов.

Весь объем выпуска был выкуплен за 1 724 сделки. Основное количество сделок пришлось на объем в диапазоне до 500 тыс. рублей. Максимальный объем сделки составил 62,5 млн рублей. Медиана достигла значения 12 тыс. рублей, а мода — 1 тыс. рублей.

В этот же день состоялось размещение дебютного трехлетнего выпуска ЛК Эволюция 001Р-01 объемом 1 млрд рублей. Ставка купона 16,75% зафиксирована на весь период обращения. Купоны ежеквартальные. Эмитент в конце ноября получил кредитный рейтинг «ruBBB+».

За один день были реализованы все облигации выпуска за 1 018 сделок. 83% объема выпуска было выкуплено за три сделки, суммарный объем которых составил 829 млн рублей. Объем максимальной заявки — 400 млн рублей. Медиана — 18 тыс. рублей, мода — 1 тыс. рублей.

( Читать дальше )

Главное на рынке облигаций на 27.12.2023

- 27 декабря 2023, 10:58

- |

- «Балтийский лизинг» сегодня начинает размещение трехлетних облигаций серии БО-П09 объемом от 3 млрд рублей. Регистрационный номер — 4B02-09-36442-R-001P. Бумаги включены во Второй уровень котировального списка. Ставка купона установлена на уровне 15,9% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 25 декабря. По выпуску предусмотрена амортизация. Организатор — инвестиционный банк «Синара». Эмитент имеет кредитный рейтинг ruAA- с развивающимся прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск облигаций «СибАвтоТранс» серии 001P-03. Регистрационный номер — 4B02-03-00677-R-001P. Бумаги включены в Третий уровень котировального списка. Параметры займа пока не раскрываются. Эмитент имеет кредитный рейтинг BB-|ru| со стабильным прогнозом от НРА.

- «Сейф-Финанс» утвердил бессрочную программу облигаций серии 002Р объемом 5 млрд рублей. Бумаги в рамках программы могут быть размещены на срок до пяти лет. «Эксперт РА» понизил кредитный рейтинг облигаций эмитента до уровня ruBBB.

( Читать дальше )

Облигации Авто Финанс Банка на размещении

- 27 декабря 2023, 07:26

- |

Сегодня решил рассмотреть необычный кейс. С одной стороны, облигации выпускает финансовая организация, а с другой стороны, это не тот банк в привычном нашем понимании. Давайте разбираться вместе.

Авто Финанс Банк был создан на базе РН Банка. Под этим названием банк начал работать с 7 сентября 2023 года. Приоритетными направлениями деятельности Банка являются: кредитование физических лиц на приобретение автомобилей (как новых, так и с пробегом), финансирование дилеров, а также оказание клиентам сопутствующих финансовых услуг. Банк был приобретен АвтоВАЗом, а значит специализируется в основном на кредитовании по программе «Лада Финанс».

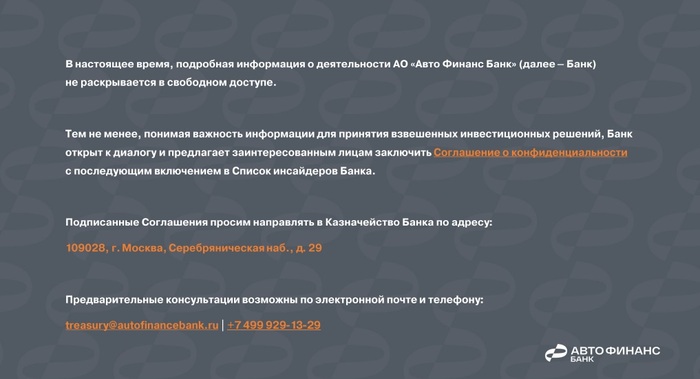

На сайте банка выложена информация для инвесторов в виде презентации, в основной части которой говорится о том, что банк не раскрывает в публичном доступе информацию о своей работе. Хотите получить инфо, обратитесь с письменным запросом и будете добавлены в перечень инсайдеров банка. Мы с вами должны понимать реалии текущего времени.

Но точно известно, что банк занимает 51-ю позицию в рейтинге российских банков по собственному капиталу и имеет рейтинг АА (между прочим!) от рейтингового агентства АКРА с прогнозом «Стабильный».

( Читать дальше )

Планы на год. Рубль и облигации

- 27 декабря 2023, 06:56

- |

Основной план, если не на весь год, то на его первую половину – держаться рубля. Первую половину прошлого значительная доля собственных активов Иволги находилась, напротив, в долларах, евро и юанях и их эквивалентах.

Стараниями ЦБ, вероятно, не придется и доходность новых выпусков облигаций привязывать к курсам резервных валют.

Правда, вместе с в противодействии инфляции и внезапному экономическому перегреву ЦБ больно бьет по кредитному процессу. Если на рынке облигаций теперь способны адекватно занимать только МФК и немножко лизинги, проблема с кредитным процессом есть.

Так что победа над инфляцией может просто перевести экономическую игру на следующий уровень – к борьбе со стагфляцией.

Рынок облигаций, из которого нам важны почти только ВДО, как уже отмечено, рискует по сравнению с уходящим годом сжаться. Соответственно, Иволга не строит планов по заметному увеличению суммы размещений (в 2023 году компания разместила облигаций на 10,8 млрд р.).

Однако не ждем мы и множества дефолтов.

( Читать дальше )

Главное на рынке облигаций на 26.12.2023

- 26 декабря 2023, 15:12

- |

- «CЕЛЛ-Сервис» сегодня начинает размещение четырехлетних облигаций серии БО-01 объемом 250 млн рублей. Регистрационный номер — 4B02-01-00645-R. Бумаги включены в Сектор роста. Ставка 1-16-го купона установлена на уровне 19,5% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация, а также call-опцион. Якорным инвестором по выпуску на сумму 62,5 млн рублей выступит МСП банк. Организатор — ИК «Юнисервис Капитал». Кредитный рейтинг эмитента — ruBB+ со стабильным прогнозом от «Эксперта РА».

- ЛК «Эволюция» сегодня начинает размещение трехлетних облигаций серии 001P-01 объемом 1 млрд рублей. Регистрационный номер — 4B02-01-00750-R-001P. Ставка купона установлена на уровне 16,75% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 21 декабря. По займу предусмотрена амортизация. Организаторы — Газпромбанк и инвестиционный банк «Синара». Кредитный рейтинг эмитента — ruВВB+ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Итоги торгов за 25.12.2023

- 26 декабря 2023, 14:54

- |

Коротко о торгах на первичном рынке

25 декабря прошло размещение трехлетнего выпуска ВсеИнструменты.ру 001Р-01 объемом 4 млрд рублей. Ставка купона рассчитывается по формуле: ставка ЦБ + 2,5% годовых. Купоны ежемесячные.

Весь объем выпуска был выкуплен за 61 сделку. Максимальный объем сделки составил 3,6 млрд рублей. Медиана и мода достигли уровня 1,4 млн рублей.

Также 25 декабря завершилось размещение трехлетнего выпуска МФК Джой Мани 001P-01 объемом 250 млн рублей. Облигации были реализованы за четыре дня за 1 446 сделок. Объем максимальной заявки составил 5 млн рублей. Показатель медианы достиг значения 100 тыс. рублей, мода — 50 тыс. рублей.

Близко к окончанию размещения находится выпуск МФК Саммит 001Р-02, дневной объем выкупа за вчерашний день составил 1 млн рублей. Выпуск реализован на 99,2% (выкуплено 148,8 из 150 млн рублей).

Коротко о торгах на вторичном рынке

25 декабря выпуск серии БО-03 самого обсуждаемого за последние дни эмитента <a href=«boomin.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал