ВДО

Как размещаются ВДО и сколько стоят на вторичном рынке?

- 21 июля 2022, 08:54

- |

- комментировать

- ★1

- Комментарии ( 0 )

Акции VS облигации на рынке РФ (видео)

- 20 июля 2022, 23:49

- |

Очень плодотворно удалось пообщаться с Дмитрием Александровым, кто не смотрел, рекомендую, даже если не инвестируете в ВДО. Интересно проследить ход мыслей и подходы к анализу, на что смотреть в первую очередь, как использовать кредитные рейтинги агентств и многое другое.

Таймкоды:

00:00 — Знакомство с Дмитрием Александровым, представителем компании “Иволга Капитал”, канал Probonds

02:44 — Что такое облигации и как с ними работать? Классификатор облигаций

10:34 — Модельный портфель PRObonds из ВДО

12:42 — ВДО. Возможности на рынке РФ

15:42 — Карта рынка облигаций АПГ (Агропромышленный комплекс)

18:27 — Карта рынка облигаций МФО

20:49 — Вопросы и ответы по ВДО

22:16 — Какой купон по ВДО доминирует на рынке (плавающий или постоянный)?

23:52 — Где грань между корпоративной облигацией и ВДО?

27:00 — Планируется ли выпуск своего фонда на ВДО?

31:01 — Налоги с купонов

33:32 — Репо с ЦК

40:18 — Насколько рухнули ВДО после 24 февраля?

41:12 — Поменялся ли портфель ВДО после начала спецоперации?

44:00 — Обзор отдельных ВДО по отраслям.

53:24 — Рейтинговые агентства и как их оценивает рынок

1:00:57 — Дефолты: Дядя Дёнер, Обувь России, Калита и их особенности

1:11:16 — Максима Телеком и Химтек

1:18:17 — Облигации компании “Главторг”

1:22:17 — Вопросы — ответы

( Читать дальше )

Скрипт участия в размещении облигаций АО им. Т.Г. Шевченко (250 млн.р., 1 год до оферты, купон/YTM 18,5%/19,8%)

- 20 июля 2022, 13:44

- |

21 июля — старт размещения нового выпуска облигаций краснодарской растениеводческой компании АО им. Т.Г. Шевченко

Обобщенные параметры выпуска:

• Размер выпуска — 250 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год (364 дня) до оферты (3 года до погашения; равномерная амортизация в течение последнего года обращения).

• Купонный период — 91 день.

• Ставка купона до оферты – 18,5% годовых.

Организатор размещения — ИК «Иволга Капитал».

Скрипт для участия в первичном размещении:

— полное / краткое наименование: АО им. Т.Г. Шевченко 001P-03 / Шевченк1Р3

— ISIN: RU000A104Z89

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 21июля: с 10-00 до 13-00 и с 16-45 до 18-30 Мск.

Контакты клиентского блока ИК «Иволга Капитал»:

( Читать дальше )

Коротко о главном на 20.07.2022

- 20 июля 2022, 10:34

- |

- «Биннофарм Групп» установил ставку 1-8-го купонов выпуска облигаций серии 001P-02 объемом 3 млрд рублей и сроком обращения 15 лет на уровне 10,35% годовых. Купоны ежеквартальные. По выпуску предусмотрена оферта через два года. Организаторы: BCS Global Markets, Газпромбанк, Московский кредитный банк, БК «Регион», Россельхозбанк, инвестиционный банк «Синара» и Экспобанк. Техразмещение запланировано на 21 июля.

- НРА отозвало кредитный рейтинг «АГРА» в связи с недостаточностью информации для применения методологии. Рейтинг отозван без подтверждения. Ранее у компании действовал рейтинг на уровне BBB+|ru| со стабильным прогнозом.

- Московская биржа зарегистрировала выпуск облигаций АО им. Т.Г. Шевченко серии 001P-03. Регистрационный номер — 4B02-03-34127-E-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Также АО им. Т.Г. Шевченко подвело итоги оферты по выпуску облигаций серии 001Р-01: эмитент выкупил 0,8% выпуска на 4,3 млн рублей. Цена приобретения составила 100% от номинала.

( Читать дальше )

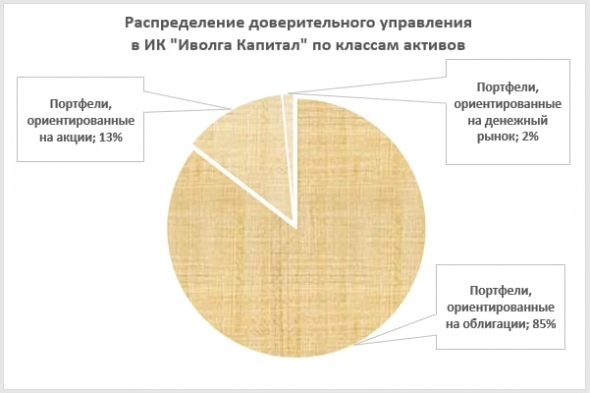

Результаты и тактика сделок доверительного управления ИК "Иволга Капитал"

- 20 июля 2022, 08:06

- |

Сумма клиентских активов под управлением ИК «Иволга Капитал» стабилизировалась выше 400 млн.р. и, по нашей оценке, будет увеличиваться. Сейчас она составляет 417 млн.р. Компенсационный фонд (на покрытие дефолтных потерь) находится на комфортном для этой суммы уровне – 14,8 млн.р.

Средняя доходность портфелей доверительного управления на 19 июля составила 4,9% годовых (с учетом комиссий и в основном за вычетом НДФЛ). Из 57 обслуживаемых счетов 43 счета (75%) прибыльны, 14 (25%) убыточны. Поскольку основная часть убыточных счетов имеет скромную просадку, для трети из них менее -1%, одна из ближайших осуществимых задач – вывод их в плюс.

( Читать дальше )

Разбор эмитента АО им. Т.Г.Шевченко. Прямой эфир в новом формате сегодня, 19 июля в 18:00

- 19 июля 2022, 12:32

- |

В продолжение предыдущего поста сегодня, 19 июля в 18:00, Дмитрий Александров и Андрей Хохрин совместными усилиями разберут бизнес эмитента АО им. Т.Г. Шевченко и его облигационный долг:

- Текущие финансовые и операционные результаты Эмитента и всей Группы НБ-Центр.

- Перспективы и сложности сельского хозяйства как отрасли.

- Место АО им. Т.Г. Шевченко на розничном облигационном рынке.

До эфира предлагаем ознакомиться с презентацией выпуска:

![]()

AO_im_TG_SHevchenko_prezentaciya_iyul_2022.pdf (2 МБ)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 19.07.2022

- 19 июля 2022, 09:45

- |

Старт размещения, ставки купонов и ESG-рейтинг:

- «СФО Спутник Финанс» сегодня начинает размещение на Московской бирже пятилетнего выпуска облигаций класса «А» объемом 600 млн рублей. Регистрационный номер — 4-01-00655-R. Датой окончания размещения станет третий рабочий день с даты начала размещения либо дата размещения последней облигации выпуска. Бумаги размещаются по закрытой подписке и предназначены для квалифицированных инвесторов.

- «Биннофарм Групп» сегодня, 19 июля, с 11:00 до 15:00 по московскому времени проведет сбор заявок на выпуск серии 001P-02 со сроком обращения 15 лет и объемом 3 млрд рублей. Регистрационный номер выпуска — 4B02-02-00054-L-001P. Ориентир ставки купона — премия не более 280 базисных пунктов к двухлетним ОФЗ. Купоны ежеквартальные. Организаторами выступят BCS Global Markets, Газпромбанк, Московский кредитный банк, БК «Регион», Россельхозбанк, инвестиционный банк «Синара» и Экспобанк. Техразмещение запланировано на 21 июля.

( Читать дальше )

Календарь первичных размещений ВДО

- 19 июля 2022, 08:29

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

АО им. Т.Г. Шевченко. Место на карте агропромышленных ВДО и презентация для инвесторов

- 19 июля 2022, 07:50

- |

На этой или следующей неделе мы планируем вывести на размещение облигации краснодарского сельхозпроизводителя АО им. Т.Г. Шевченко.

Основные предварительные параметры выпуска:

o Размер выпуска – 250 млн.р.

o Срок до оферты – 1 год (до погашения – 3 года)

o Ежеквартальный купон 18,5% годовых (эффективная доходность к оферте – 19,8%)

Эмитент специализируется на растениеводстве, характеризуется умеренной долговой нагрузкой и высокой эффективностью. Подробности — в презентации для инвесторов. Компания завершает получение кредитного рейтинга. Присвоение рейтинга ожидается не позднее конца июля. По нашим ожиданиям, его ступень может оказаться в верхней части рейтингов эмитентов розничных облигаций от АПК (сейчас максимальный рейтинг в этой группе, BB+, имеет красноярский холдинг Голдман Групп, куда входит ОбъединениеАгроЭлита).

( Читать дальше )

Коротко о главном на 18.07.2022

- 18 июля 2022, 09:43

- |

Кредитные рейтинги, неисполненные обязательства и итоги размещения:

- «Эксперт РА» понизил рейтинг кредитоспособности «КЛС-Трейд» (эксклюзивный дистрибьютор ТМ «Интерскол») до уровня ruВВ- со стабильным прогнозом. Ранее у компании действовал рейтинг ruBB со стабильным прогнозом.

- «Эксперт РА» подтвердил кредитные рейтинги облигаций «Гидромашсервис» серий БО-02 и БО-03 на уровне ruA-.

- «Эксперт РА» подтвердил кредитные рейтинги облигаций «Бизнес-Недвижимость» серий 001Р-01 и 001Р-02 на уровне ruBBB+.

- ОР (прежнее название — «Обувь России», входит в OR GROUP) допустила техдефолт при выплате 7-го купона по облигациям серии 002Р-04 на 1,315 млн рублей. Причина неисполнения обязательств — отсутствие на расчетном счете эмитента денежных средств в необходимом размере.

- Также эмитент сообщил о том, что Арбитражный суд города Москвы принял исковое заявление представителя владельцев облигаций, «Регион Финанс», к ОР о взыскании задолженности по выпуску серии 002Р-02 в размере 127,18 млн рублей и возбудил производство. Всего в столичный арбитраж ПВО направил восемь исков к ОР на общую сумму 4,75 млрд рублей. Также Арбитражный суд Москвы удовлетворил иск Промсвязьбанка к ОР на 580,1 млн рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал