ВДО

Коротко о главном на 16.03.2021

- 16 марта 2021, 09:09

- |

Ставка купона, новый выпуск и кредитная линия:

- «Талан-финанс» установил ставку купона трехлетних облигаций серии 001Р-02 объемом 500 млн рублей на уровне 10,5% годовых, купоны ежеквартальные.

- «Кировский завод» установил финальный ориентир ставки купона по выпуску пятилетних облигаций серии 02 объемом 2 млрд рублей на уровне 9,5% годовых, купоны ежеквартальные. По выпуску предусмотрена оферта через три года после начала размещения.

- Выпуск облигаций АО «НК «Продкорпорация» серии 01 включен в Первый уровень листинга Московской биржи.

- «ПР-Лизинг» зарегистрировал дополнительный выпуск биржевых облигаций серии 002Р-01 на Московской Бирже.

- Акционеры СДЭКа одобрили заключение с Альфа-Банком кредитного соглашения об открытии невозобновляемой кредитной линии на общую сумму не более 640 млн рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

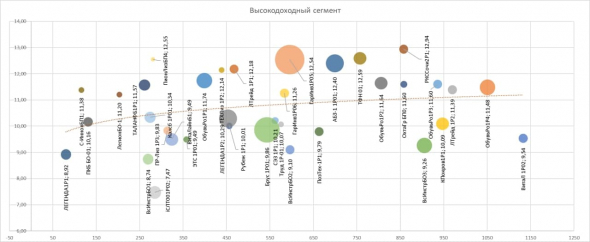

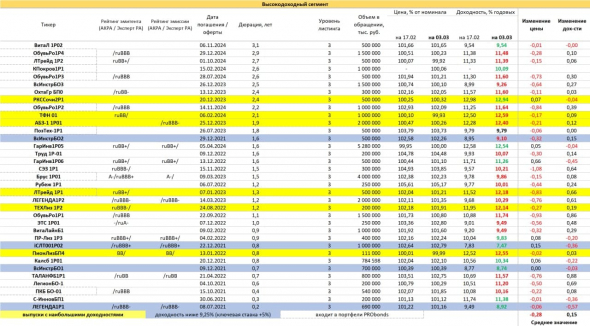

Краткий обзор портфелей PRObonds. Доходности 12-17%. До апреля без перемен

- 16 марта 2021, 07:17

- |

Текущие доходности портфелей PRObonds, которые еженедельно рассчитываются по отношению к тому же дню прошлого года, из-за эффекта низкой базы (в прошлом марте рынок облигаций падал) дают разнонаправленные результаты. Портфель #1 c 15 марта 2020 по 15 марта 2021 прибавил 17,3%, портфель #2 – 12,2%. При этом с начала 2021 года оба портфеля находятся в доходности на уровне 9% годовых.

В этом году облигационный рынок России активно проседает, индекс полной доходности ОФЗ потерял за январь-март 2,5%, индекс полной доходности широкого рынка корпоративных облигаций опустился на -0,2%. Индекс HY от Cbonds с начала года показывает прирост в 8% годовых. Ориентир годового результата на 2021 год для строго облигационного портфеля PRObonds #1 с учетом динамики прошедших 2,5 месяцев опускается в район 11%.

( Читать дальше )

Коротко о главном на 15.03.2021

- 15 марта 2021, 08:46

- |

Новые выпуски, кредитный рейтинг и дефолт:

- «Быстроденьги» планирует размещение выпуска трехлетних облигаций серии 01 на сумму 400 млн рублей. Размещение бумаг пройдет по закрытой подписке среди квалифицированных инвесторов.

- «Автоэкспресс» зарегистрировал выпуск трехлетних коммерческих облигаций ООО серии КО-П04 в НРД. Номинальная стоимость каждой ценной бумаги — 1 000 рублей. Купоны ежеквартальные.

- «Займер» получил кредитный рейтинг от «Эксперт РА» на уровне ruBB со стабильным прогнозом.

- «ДЭНИ КОЛЛ» допустил дефолт по выплате 8-го купона по облигациям серии КО-П02. Общий объем неисполненных обязательств по выплате купонного дохода — 103 704 рубля.

Подробнее о событиях и эмитентах на Boomin.

( Читать дальше )

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 15 марта 2021, 07:35

- |

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

(с 15 по 19.03.2021, в пересчете на 1 облигацию)

15.03.2021

• Роделен1Р1 купон 2,56 руб., номинал 27,80 руб. (не входит в портфели, Иволга Капитал – организатор)

16.03.2021

• ОбувьРо1Р3 купон 9,45 руб.

• ДонЛом001P купон 10,68 руб.

17.03.2021

• АйДиЭф03 купон 10,27 руб

• МСБЛиз2Р02 купон 8,51 руб., номинал 20,83 руб.

18.03.2021

• ЛТрейд 1P1 купон 10,27 руб.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 12.03.2021

- 12 марта 2021, 09:06

- |

Новые выпуски и итоги размещений:

- «Талан-финанс» зарегистрировал выпуск трехлетних облигаций серии 001Р-02 объемом 500 млн рублей на Московской бирже. Ориентир ставки купона — 10,5-11% годовых, купоны ежеквартальные. По выпуску предусмотрена амортизация: 40% от номинала будет погашено в дату выплаты 10-го купона, 30% — в дату окончания 11-го и 12-го купонных периодов. Поручитель по выпуску — ООО «Созидание», холдинговая компания группы «Талан». Планируется включение выпуска в Сектор роста.

- «Атомстройкомплекс-Строительство» планирует открыть книгу заявок на пятилетние облигации серии БО-П01 объемом 1 млрд рублей 17 марта с 11:00 до 15:00 по московскому времени. По выпуску через 1,5 года предусмотрена оферта. Ориентир ставки купона установлен на уровне не выше 8,5% годовых.

- «ФЭС-Агро» утвердил условия выпуска облигаций серии БО-02 на 500 млн рублей. Номинальная стоимость каждой ценной бумаги — 1 000 рублей. Срок обращения выпуска — 3 года. Размещение пройдет по открытой подписке.

( Читать дальше )

Коротко о главном на 11.03.2021

- 11 марта 2021, 11:22

- |

Книга заявок и оферты:

- Сегодня «Ритейл Бел Финанс» начинает размещение пятилетних облигаций серии 001Р-02 объемом 3,5 млрд рублей. Ставка купона установлена на уровне 10,35% годовых, купоны ежеквартальные.

- «Элемент Лизинг» планирует сбор заявок инвесторов на трехлетние облигации серии 001Р-03 объемом не более 4 млрд рублей на 19 марта с 11:00 до 15:00 по московскому времени. Ориентир ставки купона — не более 8,4% годовых, купоны ежеквартальные. По выпуску предусмотрена амортизация.

- Московская биржа включила облигации «Кировского завода» серии 02 в Третий уровень листинга. Сбор заявок инвесторов на пятилетние облигации серии 02 объемом 2 млрд рублей планируется на 15 марта. Ориентир ставки первого купона установлен на уровне 9%-9,5% годовых, купоны ежеквартальные.

- «Дэни колл» 5 марта провел собрание владельцев облигаций серии БО-01 в форме заочного голосования. Инвесторы не приняли решения ни по одному из выдвинутых на повестку дня вопросов, касающихся реструктуризации долговых обязательств по облигациям. Также эмитент допустил очередной техдефолт по выплате 9-го купона по облигациям серии КО-П01. Объем неисполненных обязательств по выплате купонного дохода данного выпуска — 1 млн 233 тыс. рублей. Причина неисполнения обязательств — неперечисление эмитентом денежных средств для выплаты купонного дохода.

( Читать дальше )

Коротко о главном на 10.03.2021

- 10 марта 2021, 08:31

- |

Начало и итоги размещений и ставка купона:

- «Русская аквакультура» сегодня начинает размещение облигаций объемом 2 млрд 999,5 млн рублей. Ставка купона установлена на уровне 9,5% годовых на все три года обращения бумаг, купоны полугодовые.

- «Кировский завод» перенес дату начала размещения на 18 марта. Книга заявок откроется 15 марта. Выпуск серии 02 объемом 2 млрд рублей эмитент планирует разместить по ставке 9-9,5% годовых. Организаторов выступит АБ «Россия».

- «Левенгук» снизил ставку купона по облигациям серии БО-01 с 15% до 13%. Ставка установлена на ближайшие три года обращения бумаг, купон ежемесячный. Также компания получила согласие совета директоров на открытие кредитной лимии с лимитом 170 млн рублей и заключение договора залога в обеспечение исполнение обязательств по ней.

( Читать дальше )

Коротко о главном на 09.03.2021

- 09 марта 2021, 12:16

- |

Ставка купона, итоги оферты и размещения:

- «Русская аквакультура» установила ставку купона трехлетних облигаций серии 001Р-01 объемом 2 млрд 999,5 млн рублей на уровне 9,5% годовых. Ставка зафиксирована на весь период обращения, купоны полугодовые.

- «Онлайн микрофинанс» установил ставку 13-24-го купонов облигаций серии БО-02 на уровне 12,5% годовых.

- «КарМани» установил ставку 43-60-го купонов облигаций серии БО-001-01 на уровне 14% годовых.

- «Брусника. Строительство и девелопмент» в конце марта — начале апреля проведет сбор заявок на трехлетние облигации серии 001Р-02 объемом 5 млрд рублей. По выпуску предусмотрены ковенанты.

- АКРА присвоило Mail.ru Group Limited кредитный рейтинг AA+(RU), прогноз «Стабильный», и планируемому выпуску облигаций ООО «Мэйл.Ру Финанс» — ожидаемый кредитный рейтинг eAA+(RU).

( Читать дальше )

Коротко о главном на 05.03.2021

- 05 марта 2021, 10:15

- |

Начало размещений, новый выпуск и кредитный рейтинг Киви банка:

- Сегодня «Трубная Металлургическая Компания» начинает размещение выпуска облигаций серии 001Р-03 объемом 10 млрд рублей. Срок обращения выпуска — 4 года. Ставка купона установлена на уровне 7,35% годовых, купоны квартальные.

- «Юнисервис Капитал» завершил размещение по закрытой подписке облигаций с залоговым обеспечением недвижимым имуществом серии 02К объемом 90 млн рублей за один день торгов. Срок обращения выпуска — 7 лет 9 месяцев (2880 дней). Ставка купона установлена на уровне 8,8% годовых, купоны ежемесячные. По выпуску предусмотрена амортизация.

- «Сибирская Нива» зарегистрировала выпуск биржевых облигаций на Московской бирже. Бумаги включены в Третий уровень листинга. Присвоенный регистрационный номер — 4B02-01-00026-L от 04.03.2021.

- АКРА сохранило статус «Рейтинг на пересмотре — негативный» по кредитному рейтингу АО Киви банк. Сохранение статуса отражает мнение АКРА о сохраняющемся уровне неопределенности, связанной с установлением Банком России в начале декабря 2020 года ограничений трансграничной деятельности Киви банка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал