ВДО

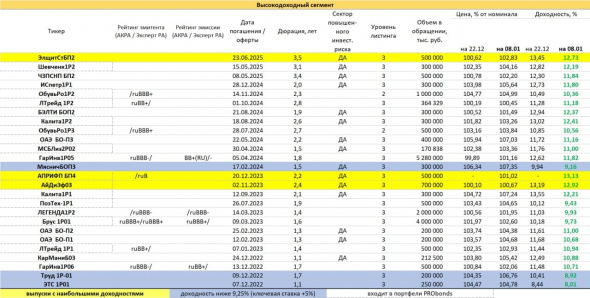

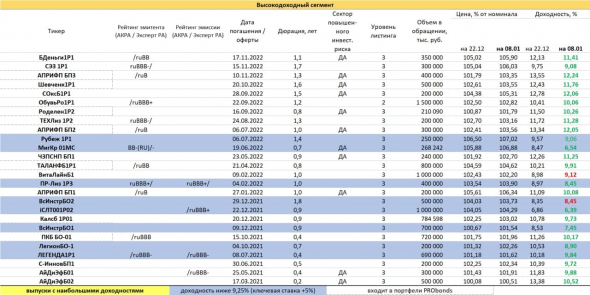

PRObondsмонитор. Высокодоходные облигации (ВДО). Кто рискнул - выиграл. Стоит ли рисковать дальше?

- 09 января 2021, 07:17

- |

- комментировать

- ★3

- Комментарии ( 9 )

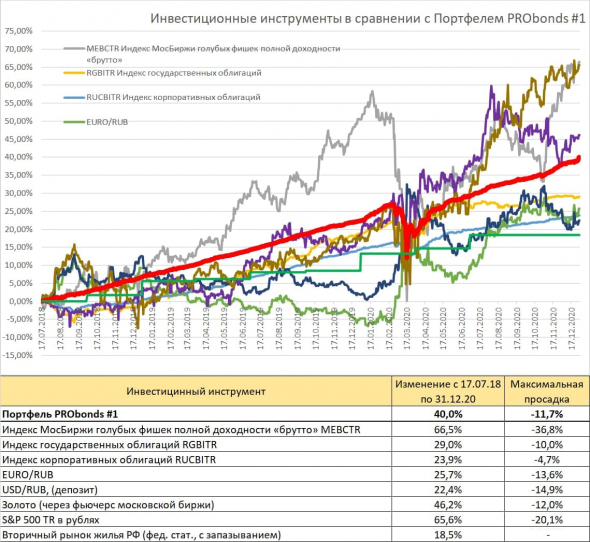

Краткий обзор портфелей PRObonds. Результативность в 2020 году в сравнении с популярными инвестиционными инструментами

- 04 января 2021, 05:04

- |

По итогам декабря оба публичных портфеля PRObonds заняли 4-е строчки в своих рейтингах сравнения с популярными инвестиционными инструментами. Портфель #1 сохранил ее, портфель #2, наконец, обогнал по динамике индекс гособлигаций и поднялся на 1 строку.

( Читать дальше )

Cbonds: Рэнкинг организаторов рыночных выпусков high-yield по итогам 2020 года

- 31 декабря 2020, 13:27

- |

За 2020 год завершило размещение 70 эмиссий высокодоходных облигаций на общую сумму 21.570 млрд рублей.

Первые три места распределили между собой Иволга Капитал, АТОН и ИФК Солид соответственно. Доля первой тройки организаторов на рынке составляет 42.56%.

Первое место рэнкинга заняла «Иволга Капитал», доля рынка составляет 23.13%, суммарный объем размещений составил 4 990 млн рублей.

Второе место – «АТОН», объем размещений составил 2 230 млн (доля рынка – 10.34%).

Третье место – «ИФК Солид», объем размещений составил 1 960 млн рублей (доля рынка – 9.09%).

В рэнкинг включаются бумаги, по которым осуществлялся премаркетинг, с первоначальным сроком до погашения не менее 182 дней, объемом эмиссии не более 1 млрд рублей, ставка купона по которым на дату окончания отчетного периода находится не ниже значения ставки «Ключевая ставка ЦБ РФ + 5% годовых».

Полная версия рэнкинга доступна в соответствующем разделе

Коротко о главном на 30.12.2020

- 30 декабря 2020, 13:55

- |

- «Мосгорломбард» зарегистрировал выпуск коммерческих облигаций серии КО-02. Присвоенный регистрационный номер: 4CDE-02-11915-A. Срок обращения выпуска составит около четырех лет (1 395 дней). По выпуску предусмотрено 16 купонных периодов.

- «МСБ-Лизинг» планирует в феврале 2021 года разместить по открытой подписке четвертый выпуск облигаций объемом 100 млн рублей сроком обращения три года. Ориентир ставки купона установлен на уровне 11,25-11,75% годовых, купоны ежемесячные. По выпуску предусмотрена ежемесячная амортизация.

- «Атомстройкомплекс-Строительство» утвердил условия программы облигаций серии 001Р на 10 млрд рублей или эквивалент этой суммы в иностранной валюте.

- Максимальный срок погашения биржевых облигаций, размещаемых в рамках программы, составляет 10 лет. Срок действия программы не ограничен.

( Читать дальше )

Рейтинг в бумагах ВДО сближает доходности в секторе

- 30 декабря 2020, 10:55

- |

В следующем году с высокой вероятностью мы также увидим и регуляторные изменения, касающиеся рейтингования облигаций. Уже сейчас культура получения рейтинга развивается среди эмитентов ВДО, но с введением классификации риск-активов наличие рейтинга будет восприниматься как необходимость.

Из 70 эмиссий с доходностью “ключевая ставка ЦБ+5%”, размещенных в 2020 году, рейтинг имеют 29 выпусков. Рассчитывать на высокие рейтинги пока эмитентам пока не приходится: все выпуски получили рейтинг от “B-“ до “BBB+” (за исключением Теплоэнерго и Самолета, имеющим рейтинг группы «А»). Самым распространенным рейтингом для таких бумаг стал “BBB-“.

Доходности рейтингованных выпусков сконцентрировались достаточно плотно как относительно друг друга, так и в сравнении с выпусками без рейтинга. За некоторыми исключениями, они расположились “в центре” карты в пределах 10-12%, несмотря на то, что дюрация выпусков сильно различается. Картина любопытная, и объяснимая.

( Читать дальше )

Что стоит за высокой доходностью? Рынок облигаций ВДО, ответы на неудобные вопросы. Андрей Хохрин.

- 29 декабря 2020, 18:57

- |

Сегодня провели первую беседу в рамках инициативы смартлаб онлайн. Общались с Андреем Хохриным и Дмитрием Александровым из компании Иволга Капитал, которая занимает первое место по размещениям облигаций в сегменте ВДО. Беседа получилась насыщенная и интересная. Всем, кто инвестирует в облигации, рекомендую. Если понравилось, обязательно оставляйте свое мнение в комментариях! Это мотивирует записывать подобные вещи в будущем. Ну и Андрею и Дмитрию тоже конечно интересно ваше мнение.

Хронометраж:

01:00 О компании “Иволга Капитал”

01:50 Как возникла идея заниматься именно ВДО?

04:10 Первое размещение Иволги

06:20 Публичный портфель — повторяют на 5 млрд рублей.

09:15 Отказы в размещении эмитентам 98%

10:10 Как Иволга фильтрует эмитентов по качеству

12:45 На чем зарабатывает компания “Иволга Капитал”

14:45 Как повторять портфель облигаций за Иволгой Капитал?

16:15 Разметили 11 выпусков на 5 млрд руб. в 2020 году

18:40 Кто конкуренты у Иволги Капитал?

20:00 Как находят клиентов на размещение облигаций?

21:55 Кто берет ВДО на размещении: физические лица или юридические?

23:20 Портфель облигаций на смарт-лабе

24:20 Как организатор определяет на размещении, кому дать бумагу: физикам или юрикам?

27:20 Стоит ли брать бонды на первичном размещении или на вторичном рынке?

33:56 На какую доходность ВДО может рассчитывать инвестор?

( Читать дальше )

Аналитическое покрытие по результатам работы ООО «Кузина» в 3 квартале 2020г.

- 29 декабря 2020, 13:15

- |

По состоянию на 30.09.2020 г. сеть кафе-кондитерских «Кузина» насчитывала 61 торговую точку. Из них 47 открыто в Новосибирске, 12 — в Москве, по одной — в Барнауле и Томске.

Компания продолжает развивать собственную сеть, открывает новые кондитерские на правах партнера и сотрудничает со сторонними компаниями в рамках франчайзингового проекта. Так количество франшизных точек в Новосибирске уже выросло до 9. Сеть обеспечивают свежей продукцией два кондитерских цеха, открытых в Москве и Новосибирске.

С апреля реализация кондитерских изделий компаний вышла на новый уровень — была запущена онлайн-площадка для обслуживания Новосибирск и Москвы с доставкой через агрегаторов «Яндекс. Еда» и Delivery Club, что стало актуальным решением в условиях режима самоизоляции.

Ключевые тезисы:

— «Кузина» — топовый игрок на рынке Новосибирска с удельной долей порядка 7%. По данным 2ГИС количество заведений сети в два раза превышает количество торговых точек ближайших конкурентов — 23 у Dudnik и 23 у «Скоморохи». Это позволило компании также стать самым узнаваемым кондитерским брендом в городе.

( Читать дальше )

Коротко о главном на 29.12.2020

- 29 декабря 2020, 09:45

- |

- «ДиректЛизинг» сегодня начинает размещение выпуска серии 001Р-06 объемом 200 млн рублей. Срок обращения — 3 года. Ставка купона установлена в размере 11,5% годовых до конца срока обращения, купоны квартальные. Организатор — ИК «Фридом Финанс».

- «ВсеИнструменты.ру» сегодня начинают размещение третьего выпуска. Объем — 1,5 млрд рублей, срок обращения — 3 года. Ставка установлена в размере 9,5% годовых на весь срок обращения. Организатор — «Атон».

- «Проек-Град» сегодня начинает размещение дебютного выпуска облигаций объемом 500 млн рублей, срок обращения — 3 года. Ставка купона 6,35% годовых на весь срок обращения, купоны полугодовые. Организатор — Россельхозбанк. «Эксперт РА» присвоило компании кредитный рейтинг на уровне «ruA-» со стабильным прогнозом.

( Читать дальше )

Краткий обзор портфелей PRObonds (актуальная доходность 11-13,8%)

- 29 декабря 2020, 07:23

- |

Доходности портфелей PRObonds в почти завершенном 2020 году – 13,8% и 11% годовых для портфелей #1 и #2 соответственно.

Портфель #1 превосходит ожидания по доходности. Я считал, что 13% годовых – для него потолок. Имеем почти на процент больше. В качестве негативной компенсации второй портфель стабильно ниже целевых значений (ориентир для него был 15-20% годовых). За два с небольшим года он так и не показал достаточной результативности, и постепенно возникает вопрос о его будущем. Не хотелось бы остаться без диверсификации по стратегиям. Поэтому постараюсь вновь переосмыслить операции, не отказываясь от них.

( Читать дальше )

Развитие истории с регулированием "неквалов" в корпоративных облигациях, и аналогия с КИДами для ПИФов

- 29 декабря 2020, 07:05

- |

Пример КИДа для облигационного паевого инвестиционного фонда.Источник: ЦБ РФ

Несмотря на оставшиеся три последних официальных рабочих дня, Центробанк продолжает набирающую обороты нормотворческую деятельность. По-прежнему остается много вопросов относительно нашего рынка, но сегодня появился документ, в котором прямо говорится о возможном ограничении торговлей корпоративными облигациями с высоким уровнем риска (низким кредитным рейтингом).

Это решение появилось в новом законопроекте, в свою очередь изменяющем принятый осенью этого года так называемый “Закон о квалифицированных инвесторах” с его ограничительными нормами. В новой редакции предполагается ограничение торговли инструментами, выпадающими из понятия “разрешенные” для неквалифицированных инструментов вплоть до 2022 года. К разрешенным же относятся акции компаний из котировальных списков ЦБ, ОФЗ, облигации российских компаний с высоким рейтингом, паи открытых, биржевых и интервальных ПИФов, суверенные бонды стран ЕС или ЕАЭС, Великобритании и Ирландии, а также корпоративные облигации компаний, зарегистрированных в этих странах. Ответа на то, какие корпоративные облигации попадут под ограничение в открытых источниках пока нет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал