ВДО

Краткий обзор портфелей PRObonds (актуальная доходность 11,6-13,7%)

- 17 декабря 2020, 05:54

- |

Актуальные доходности публичных портфелей PRObonds – 13,7% для портфеля #1, 11,6 – для портфеля #2.

В портфелях на случай каких-либо рыночных перипетий сохранятся значительная для них доля свободных денег – более 6%. Увеличивать ее не планируем.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

«Нафтатранс плюс» выплатил облигационерам 14 купон по 2 выпуску

- 16 декабря 2020, 13:49

- |

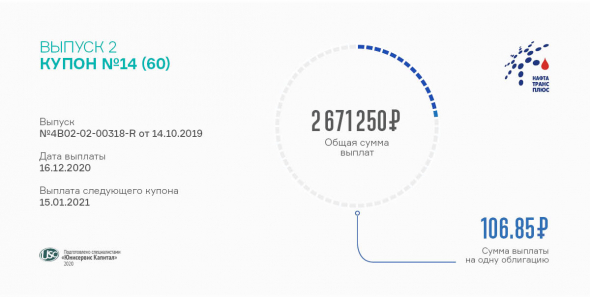

К начислению купонного дохода применяется ставка 13% годовых. Общая сумма выплат по выпуску БО-02 (RU000A100YD8) составляет 2 671 250 руб., по одной бумаге 106,85 руб.

Свой второй облигационный заем объемом 250 млн руб. компания разместила на бирже в октябре 2019г., номинал бумаг — 10 тыс. руб., срок обращения — 5 лет. Купонный доход по бондам выплачивается ежемесячно.

В ноябре объем торгов с участием облигаций этой серии составил внушительные 40,5 млн руб., что, впрочем, на 14,4 млн меньше, чем месяцем ранее. Показатель средневзвешенной цены зафиксирован на уровне 100,58% от номинала с положительной месячной динамикой в пределах 0,23 пункта.

Сибирский нефтетрейдер продолжает расширять розничную сеть в партнерстве с международным концерном Shell и ООО «АЗС-Люкс». В ноябре приступила к работе уже 9-я по счету заправочная станция, открытая в рамках данного проекта. Узнать детали можно здесь.

Коротко о главном на 16.12.2020

- 16 декабря 2020, 10:41

- |

Тройное размещение и планируемое IPO:

- «Лизинг-Трейд» сегодня, 16 декабря, начинает размещение дополнительного выпуска № 1 серии 001Р-02. Объем допвыпуска — 200 млн рублей

- «Охта Групп» сегодня, 16 декабря, начинает размещение дебютного выпуска облигаций серии БО-П01 объемом 300 млн рублей. Ставка купона установлена в размере 12% годовых и зафиксирована на весь срок обращения, купоны квартальные.

- «Уральский оптико-механический завод» сегодня, 16 декабря, начинает размещение выпуска биржевых облигаций серии БО-П02 объемом 1,5 млрд рублей.

- ИСКЧ зарегистрировал дополнительный выпуск обыкновенных акций. Компания разместит 10 млн бумаг номинальной стоимостью 10 копеек каждая.

( Читать дальше )

Отраслевое сравнение лизинговых компаний-эмитентов ВДО и доразмещение облигаций "Лизинг-Трейд"

- 16 декабря 2020, 07:14

- |

В преддверии доразмещения облигаций Лизинг-Трейда мы решили сравнить операционные и финансовые показатели лизингодателей-эмитентов ВДО по состоянию на 3 квартал 2020 года.

Сегментам розничного и автомобильного лизинга, где преимущественно работают эмитенты, удалось сохранить положительные темпы роста нового бизнеса даже в текущих условиях. Показатели компаний в среднем улучшаются, хотя темпы и направления роста отличаются от компании к компании. На фоне других эмитентов Лизинг-Трейд смотрится достаточно конкурентоспособным.

Ссылка на полный текст исследования

Старт размещения допвыпуска облигаций Лизинг-Трейд 001P-02 (BB+ (RU), YTM 11,15%)

- 16 декабря 2020, 07:12

- |

Сегодня стартует размещение дополнительного выпуска облигаций Лизинг-Трейд 001P-02 (BB+(RU))

Организатор/андеррайтер – ИК «Иволга Капитал».

Скрипт для участия в размещении допвыпуска облигаций Лизинг-Трейд:

— полное / краткое наименование: Лизинг-Трейд 001P-02 / ЛТрейд 1P2

— ISIN: RU000A1029F8

— контрагент (партнер): ИВОЛГАКАП (код контрагента МС00478600000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальное количество бумаг — 300 штук

Удовлетворяться будут идентифицированные заявки. Для идентификации Вам достаточно сообщить нам количество приобретаемых бумаг, Ваше имя, наименование Вашего брокера.

Наши контакты:

— Евгения Зубко: @EvgeniyaZubko, [email protected], +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, [email protected], +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, [email protected], +7 916 645-44-68

— Николай Стариков: @NikolayStarikov, [email protected], +7 (908) 912-48-69

( Читать дальше )

Коротко о главном на 15.12.2020

- 15 декабря 2020, 12:27

- |

Регистрация выпусков, итоги размещения и кредитные рейтинги:

- «Хэдхантер» разместил дебютный выпуск трехлетних облигаций серии 001P-01R объемом 4 млрд рублей за один день

- «Промомед ДМ» планирует в декабре открыть книгу заявок на дебютный выпуск трехлетних облигаций серии 001Р-01 объемом 0,5-1 млрд рублей. Ориентир ставки купона будет объявлен позднее, купоны полугодовые.

- Завод КЭСустановил ставку пятого купона трехлетних облигаций серии 001P-01 объемом 150 млн рублей в размере 14% годовых, купоны ежеквартальные.

- «Лизинг-Трейд

( Читать дальше )

31 купон по 1-му выпуску выплатило ООО «ПЮДМ»

- 15 декабря 2020, 12:26

- |

Купонные выплаты по данному выпуску начисляются из расчета 15%годовых. За одну бумагу в номинале 50 тысяч инвесторы ежемесячно получают 616,44 руб., и 1 435 072,32 — за весь выпуск.

Напомним, что в данный момент, в рамках выпуска серии БО-П01 (RU000A0ZZ8A2) в обращении находятся бумаги на сумму 116,4 млн. Общий объем выпуска — 190 млн руб. Дебютный облигационный заем был размещен компанией на бирже в мае 2018г. сроком на 5 лет (60 купонов).

По бумагам предусмотрена возможность досрочного погашения во время плановых оферт. Предыдущая оферта состоялась в мае этого года, следующая назначена на май 2021-го.

В ноябре бумаги данного выпуска участвовали в биржевых торгах 15 дней. Объем сделок, заключенных с их участием, составил порядка 4,1 млн руб., что на 0,9 млн меньше, чем месяцем ранее. Средневзвешенная цена показала положительную динамику на уровне 0,75 п.п. и составила 102,74% от номинальной стоимости бумаг.

Коротко о главном на 14.12.2020

- 14 декабря 2020, 10:13

- |

Закончен ПИР: исключение эмитентов из Сектора повышенного инвестиционного риска и многое другое

- «Охта групп» установила ставку купона трехлетних облигаций серии БО-П01 объемом 300 млн рублей на уровне 12% годовых.

- Московская биржа зарегистрировала выпуск биржевых облигаций серии БО-П02 ПО «Уральский Оптико-Механический Завод» (АО «ПО «УОМЗ»). Предварительная дата начала размещения — 16 декабря.

- Московская биржа исключила из Сектора компаний повышенного инвестиционного риска облигации:

— серий БО-П01, БО-П02 и БО-П03 «Пионер-Лизинга».

— серии 01 ООО «Атомстройкомплекса-Строительство».

— серий 001P-01, 001P-02, 001Р-03 «ТЕХНО Лизинга».

( Читать дальше )

Выплачен 12 купон по коммерческим облигациям ООО «БК»

- 11 декабря 2020, 14:06

- |

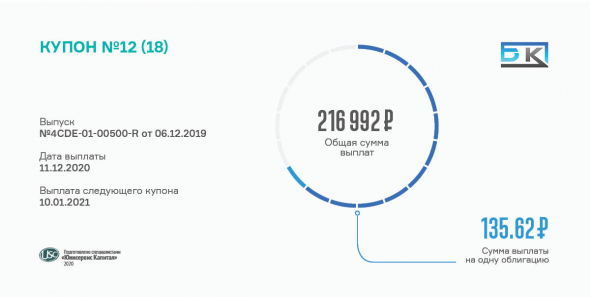

Ставка купона зафиксирована на весь период обращения бумаг и составляет 16,5% годовых. На одну облигацию номиналом 10 тысяч ежемесячно выплачивается по 135,62 руб. купонного дохода ежемесячно.

Общий объем выплат компании в пользу инвесторов составляет 216 992 руб. Напомним, что коммерческие облигации серии КО-01 (RU000A1016T6) на сумму 16 млн руб. были размещены в декабре 2019 года. Период обращения — 1,5 года или 18 купонных периодов продолжительностью по 30 дней. Погашение займа состоится в июне 2021г.

В компании отметили, что за время пандемии снижения объема заказов не наблюдалось, зато сложности возникли с поставками сырья. Дефицит материала был вызван повышением цен на него, однако ООО «БК» удалось сдержать ситуацию под контролем. По мене приостановки роста стоимости сырья ситуация нормализовалась.

Коротко о главном на 11.12.2020

- 11 декабря 2020, 11:36

- |

«Трио из ВДО» – регистрация новых выпусков и многое другое:

- Московская биржа зарегистрировала выпуск биржевых облигаций «Охта Групп» серии БО-П01. Присвоенный регистрационный номер —4B02-01-00551-R-001P от 10.12.2020. Бумаги включены в третий уровень листинга и Сектор Роста Московской биржи.

- «ТЕПЛОЭНЕРГО» зарегистрировал выпуск биржевых облигаций серии 001P-01. Присвоенный регистрационный номер — 4B02-01-00574-R-001P от 10.12.2020. Бумаги включены в третий уровень листинга и Сектор Роста Московской биржи. Ставка купона определена на уровне 10% годовых и зафиксирована на весь период обращения, купоны полугодовые.

- ГК «Пионер» зарегистрировала выпуск четырехлетних биржевых облигаций серии 001Р-05. Присвоенный регистрационный номер — 4B02-05-67750-H-001P от 10.12.2020. Бумаги включены во Второй уровень листинга Московской биржи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал