ВДО

Коротко о главном на 23.11.2020

- 23 ноября 2020, 09:31

- |

Ставка купона, итоги размещений и оферты:

- «Гарант-Инвест» установил ставку купона по двухлетнем облигациям серии 002Р-01 объем 800 млн рублей на уровне 10,5% годовых. Дата начала техразмещения — 25 ноября.

- «Онлайн Микрофинанс» завершил размещение выпуска трехлетних облигаций серии 02 объемом 700 млн рублей. Ставка купона установлена на уровне 12,5% годовых и зафиксирована на весь срок обращения. Купоны ежемесячные.

- «Первое Коллекторское Бюро» полностью разместило дополнительный выпуск биржевых трехлетних облигаций серии 001Р-01 объемом 250 млн рублей.

- «ИНГРАД» прошел оферту по выпуску облигаций серии 001Р-01. Эмитент выкупил в рамках оферты 5 облигаций номинальной стоимостью 1000 рублей каждая.

Подробнее о событиях и эмитентах на boomin.ru

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рынок лизинга восстанавливается, розничный лизинг продолжает рост

- 23 ноября 2020, 09:12

- |

Динамика нового бизнеса в лизинговой отрасли за 9 месяцев соответствующего года. Источник: Эксперт

Общий рынок лизинга частично восстановил темпы роста в третьем квартале 2020 года, при этом рост некорпоративного лизинга сохранился на двузначном уровне.

Несмотря на неудачную картину в первом полугодии, российский рынок лизинга к началу последнего квартала почти догнал 2019 год по объему нового бизнеса. Произошло это за счет частичного восстановления спроса на предметы лизинга в железнодорожной и авиационной отраслях, традиционно занимающих большую долю лизингового бизнеса в стране. Автомобильный лизинг в целом вырос на 9% и увеличил долю на общем рынке с 38% до 43%.

Сегмент розничного лизинга, чувствовавший себя гораздо лучше и в первые полгода, реализовал отложенный спрос и стал другим фактором восстановления рынка. Объем нового бизнеса в некорпоративном сегменте, большую часть которого составляет именно розничный лизинг, вырос с 626 до 708 млрд. рублей.

( Читать дальше )

О неэффективности фондового рынка на простом примере из мира высокодоходных облигаций

- 23 ноября 2020, 08:32

- |

В паре слов про неэффективность фондового рынка. Приложена вырезка одного из мониторингов высокодоходных облигаций, который мы ведём. Наиболее низкая доходность в выборке — ТД «Мясничий», наиболее высокая «ИС Петролеум». Обе компании — совершенно формально входят в единый холдинг АО «УК Голдман Групп», его равнозначные части и имеют аналогичные друг другу параметры надежности и риска.

Но у рынка на это своё мнение ;)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

21 купон выплатило инвесторам ООО «НЗРМ»

- 20 ноября 2020, 11:30

- |

Общая сумма выплат составила 887 680 руб. На одну облигацию номинальной стоимостью 10 тыс. руб. ежемесячно выплачивается по 110,96 руб. дохода.

Купонные выплаты по выпуску серии БО-П01 (RU000A1004Z9) начисляются по ставке 13,5% годовых, зафиксированной на весь оставшийся срок обращения облигационного займа.

Напомним параметры выпуска: объем — 80 млн руб., дата размещения — 01.03.2019 г., срок обращения — 3,5 года или 42 купонных периода продолжительностью 30 дней. Плановая оферта по выпуску проходила в феврале 2020 года, больше до момента погашения оферт не предусмотрено.

В октябре облигации данной серии за 22 активных дня набрали оборот около 4,5 млн руб., что на 1,5 млн больше, чем месяцем ранее. Средневзвешенная цена показала положительную динамику на уровне 0,15 пункта и была зафиксирована на отметке 107,6% от номинальной стоимости облигаций.

Узнать об итогах октябрьских биржевых торгов по остальным нашим эмитентам можно здесь.

Коротко о главном на 20.11.2020

- 20 ноября 2020, 10:54

- |

Итоги оферты и досрочное погашение, регистрация программы нового эмитента и размещение:

- «Первое Коллекторское Бюро» (ПКБ) сегодня разместит дополнительный выпуск биржевых облигаций серии 001Р-01 объемом 250 млн. Цена размещения установлена на уровне 101.5% от номинала. Ставка купона зафиксирована на уровне 13% годовых на весь период обращения.

- «Охта Групп» зарегистрировала программу облигаций серии 001P объемом до 10 млрд рублей на Московской бирже.

- Томский кабельный завод выкупил по оферте весь выпуск облигаций серии 01 в объеме 500 млн руб. по 100% стоимости от номинала. В это же день эмитент принял решение о досрочном погашении.

Подробнее о событиях и эмитентах на boomin.ru

( Читать дальше )

Коротко о главном на 19.11.2020

- 19 ноября 2020, 09:57

- |

Новое имя на рынке ВДО и дата открытия книги заявок:

- «Система Грузовиг» (Truck Radar) начала размещение выпуска коммерческих облигаций серии КО-01 объемом 40 млн рублей. Ставка купона установлена на уровне 20 % годовых, купоны ежемесячные.

- «Гарант-Инвест» 20 ноября с 12:00 до 15:00 по московскому времени откроет книгу заявок по двухлетнем облигациям серии 002Р-01 объем 800 млн рублей. Ориентир ставки первого купона установлен на уровне 10,5% годовых. Дата начала техразмещения – 25 ноября.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

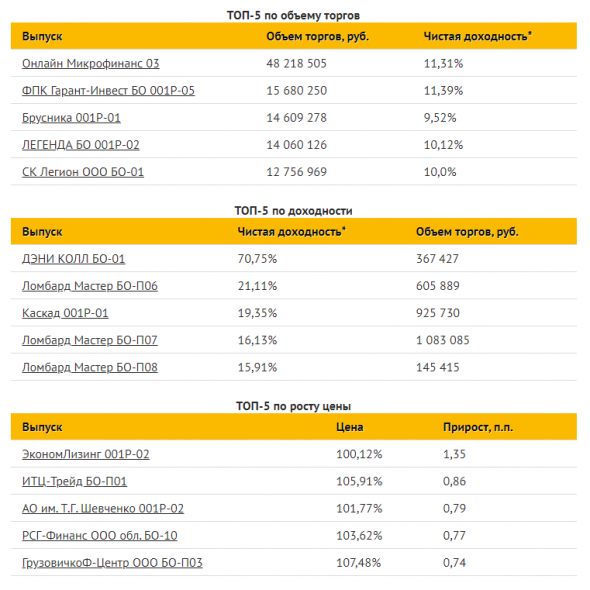

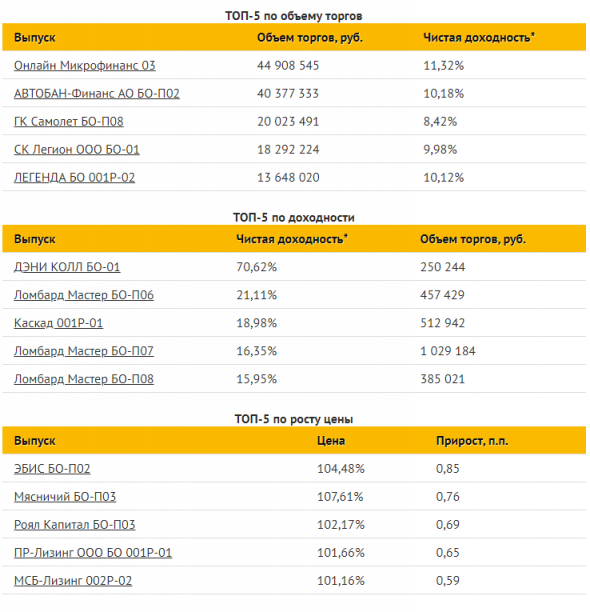

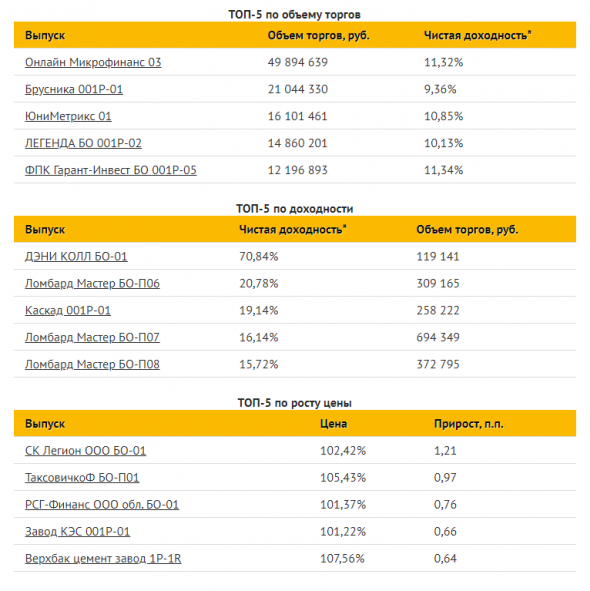

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Насколько и в каких случаях растут после размещения высокодоходные облигации?

- 19 ноября 2020, 08:48

- |

Облигации, которые Вы покупаете на первичном размещении, скорее всего, в среднем вырастут в цене примерно на 1% за один месяц. По крайней мере, это следует из практики размещений «Иволги Капитал».

В среднем, размещенные нами бумаги росли после размещения. Через 30 дней их средняя цена составляла 101,1% от номинала, спустя 60 дней – 101%. Отмечу, что цена облигации после завершения ее размещения достигает своих максимальных значений быстро, в течение всего нескольких сессий.

( Читать дальше )

Рынок ВДО глазами рейтинговых агенств

- 19 ноября 2020, 08:43

- |

Распределение доходностей в ОФЗ и выпусках 1 эшелона (слева) и в секторе ВДО (справа)

Источник: Эксперт РА

На днях рейтинговое агенство “Эксперт” РА опубликовало отчет по рынку отечественных облигаций, в котором особое рассмотрение получил сектор ВДО.

Как уже отмечалось ранее, рост объемов корпоративных размещений в основном пришелся на самых крупных заемщиков первого эшелона, в то время как активность эмитентов с меньшим кредитным качеством снизилась. Тем не менее, процессы, сформировавшиеся в нижних сегментах рынка, любопытные.

В “Эксперте” справедливо отмечают, что доходности эмитентов ВДО снизились гораздо быстрее, чем в выпусках с инвестиционным рейтингом. Объясняют это в агентстве наплывом инвесторов-физических лиц. То, что он произошел, нет никаких сомнений, однако стоит ли связывать снижение доходностей с прибавлением массы покупателей на рынке — весьма спорно. Основные объемы покупок на рынке ВДО по-прежнему приходятся на тех инвесторов, которые имели раньше дело с рынком и ставка для них — один из ключевых параметров при оценке потенциальной возможности приобрести облигацию. Движение ставок вниз происходит с постепенным повышением качеством эмитентов и их рейтингованием, что как следствие позволяет последним выбирать ставку ниже. Причины снижения ставок в этом году стоит искать на стороне предложения, а не за счет ориентации эмитентов на запросы инвесторов.

( Читать дальше )

Коротко о главном на 18.11.2020

- 18 ноября 2020, 08:04

- |

Новый эмитент и регистрация выпуска:

- «Сеть фитнес клубов Брайт Фит» зарегистрировала выпуск коммерческих облигаций ООО «серии КО-01. Срок обращения выпуска – три года, купоны ежеквартальные.

- «Агрофирма — племзавод «Победа» зарегистрировала программу биржевых облигаций серии 001P объемом 6 млрд рублей или эквивалент этой суммы в иностранной валюте. Срок действия программы — 10 лет.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

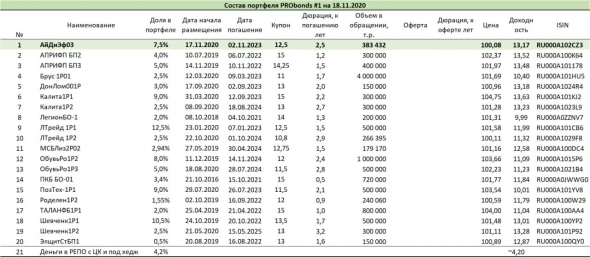

Обзор портфелей PRObonds. Размещение облигаций АйДиЭф03 (под поручительство "Мани Мен") и онлайн-конференция ГК "Обувь России"

- 18 ноября 2020, 07:15

- |

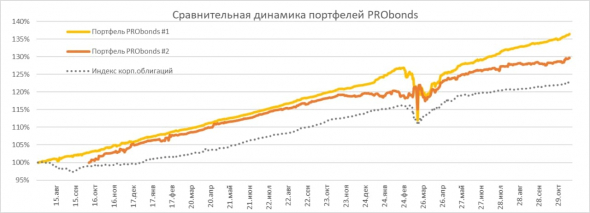

Актуальные доходности публичных портфелей PRObonds понемногу повышаются. Доходность портфеля #1 приблизилась к 13% годовых (12,7% за последние 365 дней), доходность портфеля #2 остается низкой, но отходит от минимальных значений, сейчас она 8,7%.

В предыдущие дни в портфелях сокращалась часть облигационных позиций (ни один из выпусков не выводился полностью), чтобы обеспечить возможность новых приобретений.

И вчера новый выпуск – АйДиЭф03 (эмитент «Онлайн Микрофинанс» под поручительство ООО МФК «Мани Мен») – был добавлен в портфели, на 7,5-7% от активов. Размещение АйДиЭф03 стартовало успешно: за первую сессию размещено 383 тыс.бумаг из 700 тыс., или 54%. Размещение остатка должно занять еще около 1 недели. Спрос на бумаги высокий, что позволяет ожидать прироста тела облигации после завершения размещения выпуска.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал