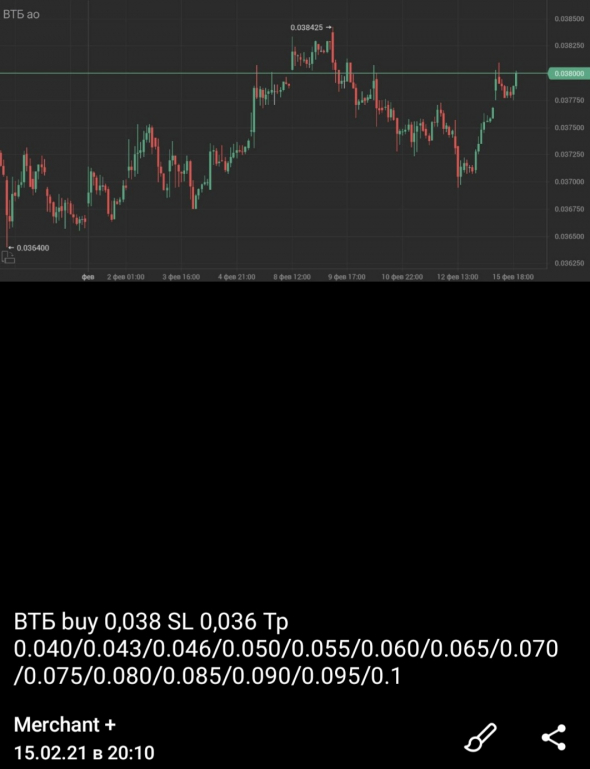

ВТБ

ВТБ приватизируют что ли?

- 04 мая 2021, 14:07

- |

Только не надо рассказывать про недооцененность))

- комментировать

- Комментарии ( 5 )

Анализ рынка 4.05.2021 / Инфляция продолжается, разбор отчетов компаний РФ

- 04 мая 2021, 09:24

- |

Шикарные возможности для инсайдеров

- 30 апреля 2021, 21:12

- |

Сегодня ВТБ показал красивые цифры за 1 квартал по сравнению с прошлым годом:

( Читать дальше )

Отчетность ВТБ за 1 квартал - сильные результаты без очевидных слабых мест - Финам

- 30 апреля 2021, 20:00

- |

Чистый процентный доход ВТБ в I квартале вырос на 21,6% в годовом выражении до 145,6 млрд руб. на фоне роста объемов кредитования, а также увеличения чистой процентной маржи (на 10 базисных пунктов до 3,7%). Чистый комиссионный доход поднялся на 19,1% до 38,6 млрд руб. благодаря высокой транзакционной активности клиентов, а также стабильно увеличивающемуся объему комиссий за распространение страховых продуктов и комиссий в брокерском бизнесе.

ВТБ: основные финпоказатели за I квартал 2021 г. (млрд руб.)

( Читать дальше )

Чистая прибыль ВТБ по МФСО в 1 квартале 2021 года увеличилась более чем в 2 раза

- 30 апреля 2021, 11:07

- |

Чистая прибыль ВТБ в 1 квартале 2021 года по МСФО составила 85,1 млрд рублей (ROE 19,2%), увеличившись более чем в 2 раза год-к-году. Чистые процентные доходы выросли за год на 21,6%, чистые комиссионные доходы - на 19,1%, следует из отчетности банка.

Стоимость риска в 1 квартале составила 0,7%, а отчисления в резервы снизились вдвое по сравнению с аналогичным периодом прошлого года. Соотношение расходов и чистых операционных доходов составило 33,5%, на 5,8 ппт меньше, чем за 1 квартал прошлого года.

По состоянию на 31 марта 2021 года объем совокупного кредитного портфеля до вычета резервов составил 13,1 трлн рублей, практически не изменившись с начала года. Кредиты физическим лицам увеличились с начала года на 4,4% до 4,0 трлн рублей. Объем кредитов юридическим лицам снизился на 2,0% с начала года до 9,1 трлн рублей.https://www.finam.ru/analysis/newsitem/chistaya-pribyl-vtb-v-1-kvartale-2021-goda-uvelichilas-bolee-chem-v-2-raza-20210430-101615/

Чистая прибыль ВТБ в первом квартале составила ₽85,1 млрд

- 30 апреля 2021, 10:17

- |

Чистая прибыль ВТБ в первом квартале составила 85,1 млрд рублей (ROE 19,2%), увеличившись более чем в 2 раза год-к-году. Этот результат был достигнут за счет сильного органического роста основных банковских доходов: чистые процентные доходы выросли год-к-году на 21,6%, чистые комиссионные доходы — на 19,1%.Операционная среда была для нас довольно благоприятной: высокий уровень деловой активности и положительная экономическая динамика обеспечили снижение расходов на создание резервов. В результате стоимость риска в первом квартале составила 0,7%, а отчисления в резервы снизились вдвое по сравнению с аналогичным периодом прошлого года.

административно-управленческие расходы увеличились год-к-году всего на 1,2%, что существенно ниже уровня инфляции, а опережающий рост операционных доходов привел к значительному улучшению операционной эффективности. Соотношение расходов и чистых операционных доходов составило 33,5%, на 5,8 ппт меньше, чем за первый квартал прошлого года.Группа ВТБ продолжала наращивать объемы бизнеса, увеличивая долю розничного банковского бизнеса в активах. Общий размер кредитного портфеля за квартал практически не изменился, при этом кредиты физическим лицам выросли на 4,4%. Активы под управлением ВТБ Капитал Инвестиции выросли на 12% и достигли 3,8 трлн рублей, при этом активы физических лиц под управлением выросли на 16% до 2,1 трлн рублей.

источник

Фарватер рынка: Сырьевой суперцикл снова в действии - Атон

- 29 апреля 2021, 21:21

- |

Дисконт российского рынка по P/E вернулся к своему историческому среднему значению в 50%. Индекс РТС торгуется с P/E 2021 7.6x – это самая низкая оценка среди крупных EM (за единственным исключением Турции), при этом он предлагает одну из самых высоких дивидендных доходностей (8% в 2021П).

Учитывая наблюдаемый рост цен на сырье, мы ожидаем, что сырьевые акции будет продолжать обгонять защитные истории.

Наш взгляд на рынок. Мы по-прежнему считаем, что индекс РТС может показать довольно существенный рост в следующие 12 месяцев – на 20-25% до 1800+ пунктов, поскольку для этого есть ряд экономических предпосылок, в том числе: а) цены на сырье находятся на рекордных уровнях, включая цены на металлы и удобрения, а цены на нефть и газ продемонстрировали значительный рост с начала года. Это приведет к росту ДП и EPS российских компаний (у «голубых фишек», как ожидается, чистая прибыль удвоится в 2021); б) в свою очередь, многие российские ликвидные компании вернутся к двузначной дивидендной доходности за 2021 по сравнению с доходностью ОФЗ всего 7%; в) тренд мировых инвестиций смещается с акций роста на акции стоимости, и российский рынок имеет в этом плане самые лучшие стартовые позиции, торгуясь с мультипликатором P/E 2021П всего 7.6.

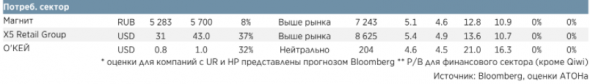

«Голубые фишки» по-прежнему наши фавориты. Большинство российских «голубых фишек» предлагают привлекательную оценку. Мы предпочитаем нефтегазовый сектор (Роснефть, Газпром), банки (Сбербанк и ВТБ), металлы и добычу (Северсталь, РУСАЛ) и недвижимость (ПИК, Эталон). C другой стороны, мы ожидаем худшей динамики от компаний потребительского, транспортного секторов и сектора электроэнергетики, а также менее ликвидных бумаг.

Дивидендные гэпы быстро закроются. Мы вступаем в период выплаты дивидендов, когда российские компании выплачивают единовременные годовые дивиденды за 2020 или промежуточные дивиденды за 1К21. Средняя годовая дивидендная доходность за прошедший год составит около 5-6% (Газпром, Сбербанк и т.д.), что не плохо, но это не высокий показатель, поскольку прибыль компаний существенно упала в период пандемии Covid-19. Для сравнения, компании, которые выплачивают дивиденды ежеквартально (в основном в горно-металлургическом секторе) уже учтут рост цен на сырье, имеющий место в последнее время. Их доходность по квартальным дивидендам может вырасти до 2.5-3.5% только за 1К21, а годовая дивидендная доходность может превысить 10-12%. В целом, средняя дивидендная доходность российского рынка должна увеличиться с 6.5% за 2020 до не менее 8% за 2021, что является сильным драйвером его роста в этом году. Принимая во внимание, что дивиденды за 2021 должны быть намного выше уровней 2020, мы ожидаем, что ближайшие дивидендные гэпы быстро закроются. В следующие 12M привилегированные акции СургутНГ будет среди лидеров по выплате дивидендов; тем не менее мы отмечаем, что их дивидендная доходность за 2021 будет зависеть от колебаний курса доллара в этом году. Среди наших дивидендных фаворитов мы выделяем горно-металлургические акции (CHMF/NLMK/MAGN/EVR), ЛУКОЙЛ/Газпром нефть, и как обычно, МТС, Юнипро, Эталон и SBER/VTB.Атон

Оценки акций российских компаний

ВТБ в 1 кв на 1/3 увеличил выдачу розничных кредитов

- 28 апреля 2021, 10:10

- |

Розничный кредитный портфель банка вырос до 3,84 трлн рублей.

За первый квартал ВТБ выдал свыше 346 тыс. кредитов наличными на сумму около 306 млрд рублей, что почти в 1,5 раза превышает результат первого квартала прошлого года и примерно на четверть выше показателей «высокого сезона» в четвертом квартале 2020 года. Портфель кредитов наличными с начала года вырос на 6% и превысил 1,5 трлн рублей.

В сегменте ипотечного кредитования ВТБ за первый квартал нарастил продажи до рекордных значений в 215 млрд рублей, что на 13% превышает результат первого квартала прошлого года.

Выдачи автокредитов в первом квартале выросли более чем на треть по объемам (+35%), превысив 23 млрд рублей. Портфель превысил 117 млрд рублей. Вырос также и портфель кредитных карт, превысив 115 млрд рублей.

стратегической целью для ВТБ является активный переход к онлайн-формату кредитования физлиц. По итогам 2021 г. банк планирует оформлять уже каждую шестую ипотеку и каждый второй кредит наличными без визита клиента в офис и выдать около 6 тысяч автокредитов полностью онлайн. К 2022 г. в цифровом формате клиентам будет предложено 100% всех розничных кредитных продуктов.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал