ВТб

Капитализация Сбербанка позволяет выплатить изначально заявленный размер дивидендов - Альфа-Банк

- 20 мая 2020, 12:44

- |

Мы считаем, что «Сбербанк» следует рекомендациям ЦБ в части дивидендных выплат и даты проведения Годового общего собрания акционеров, как это сделала большая часть анализируемых нами банков. Мы по-прежнему считаем, что «Сбербанк» хорошо капитализирован (коэффициент достаточности CET1 превышает 13%), что позволяет банку выплатить изначально заявленный размер дивидендов (при дивидендной доходности 10 -11%).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Werant инвестирует #10 | Werant Invest | Покупка акций Walt Disney | Новатэк | Детский мир. Показываю состояние своего инвестиционного портфеля

- 20 мая 2020, 12:22

- |

===Операции с акциями VTBR

- 18 мая 2020, 11:30

- |

Эмитент: Банк ВТБ

Тикер акций: VTBR

Кто продает? Банк ВТБ (ПАО)

Кто покупает? Общество с ограниченной ответственностью ВТБ Капитал Брокер

. Количество голосующих акций эмитента, приобретенных соответствующей организацией;6 034 490 000

Дата события: 14.05.2020

Дата публикации: 18.05.2020 10:56:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=1210

ВТБ. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года

- 18 мая 2020, 11:20

- |

Как и Сбербанк, ВТБ с точки зрения операционной деятельности 1-й квартал отработал отлично.

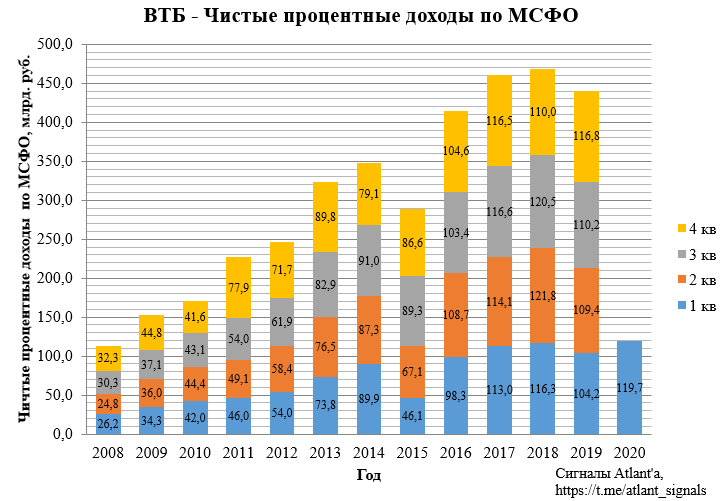

Чистые процентные доходы выросли на 14,9% относительно прошлого года.

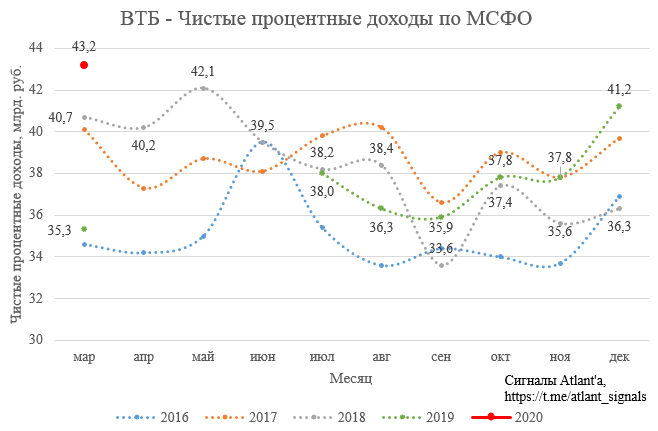

Если данный показатель рассматривать помесячно, то можно заметить, что за март данный вид деятельности принес рекордный доход в 43,2 млрд. рублей, что на 22,4% выше, чем годом ранее. На графике не отображены январь и февраль, так как за эти 2 месяца банк отчитывается суммарно, не делая разбивку.

( Читать дальше )

Крах или рост фондового рынка? Инсайдеры в деле.

- 15 мая 2020, 21:23

- |

Друзья, привет.

Не правда ли сейчас время не понятных перспектив? Что будет с фондовым рынком и реальным бизнесом? Куда двинется наша подрастающая святыня под названием Биржа?

Сразу хочется вспомнить анекдот про то, как два аналитика в лифте встретились...

Конечно однозначно никто не скажет куда двинется рынок, как ждут его перспективы. Если обратить внимание на новостной фон, то он далеко не рассказывает нам о радужных перспективах, и рисует самые мрачные картинки.

А как считаете вы, что ждет российский рынок и его активы в будущем?

Я бы мог подумать о том, что да рынок рухнет и придет в состояние стагнации, но есть ряд моментов которые говорят против это, и они, я считаю, более важны.

( Читать дальше )

Пандемия повлияет на прибыль и дивиденды ВТБ - Финам

- 15 мая 2020, 12:10

- |

Мы понижаем рекомендацию с «Покупать» до «Держать». Среднесрочный фон складывается довольно неблагоприятный для банков, и в условиях экономического кризиса мы не видим факторов для роста.Малых Наталия

ГК «Финам»

В 1К 2020 показатели прибыли проявили устойчивость, прибыль акционеров снизилась всего на 3%, до 45,2 млрд руб. Отчисления в резервы увеличились в 3 раза, до 43 млрд руб., но это было в большей степени компенсировано высокой динамикой комиссий (+48% г/г), прибылью от трейдинговых операций и сокращением процентных расходов на фоне снижения ставки ЦБ.

Показатели 1-го квартала мы считаем мало индикативными в плане динамики прибыли и качества кредитов. Эффект кризиса проявится в большей степени во 2–3-м кварталах в виде роста резервирования, просрочки и снижения чистой процентной маржи. Мы ожидаем, что по итогам года банк останется прибыльным, но рентабельность будет под давлением главным образом за счет увеличения резервов и просрочек. Прибыль по нашим оценкам составит 128 млрд руб. с ROE ~7%.

( Читать дальше )

По мере восстановления рынка акции TCS смогут опередить по динамике другие банки - Альфа-Банк

- 14 мая 2020, 14:30

- |

Банк отозвал свой прогноз на 2020 г., однако планирует оставаться прибыльным и адекватно капитализированным. Благодаря этому банк смог объявить квартальные дивиденды на уровне $0,14 при доходности 3,9% на годовой основе.

Бумаги TCSG RX потеряли в цене почти 37% своей стоимости с максимумов середины февраля (тогда как Сбербанк и ВТБ подешевели на 26-28%), при этом дополнительное давление на настроение инвесторов к акциям банка оказывает проблемная ситуация, связанная с контролирующим акционером TCS.

( Читать дальше )

Сбербанк более защищен в кризисной ситуации, чем ВТБ - Альфа-Банк

- 14 мая 2020, 11:58

- |

SBER RX сейчас торгуется по коэффициенту P/BV 2020П на уровне 0,9x (с дисконтом в 20% к среднему показателю за последние 10 лет), отражая попытки рынка спрогнозировать масштабы ожидаемых кредитных убытков. Это все еще гораздо выше минимума 2015 г., когда этот коэффициент равнялся 0,5x. Мультипликатор P/PPOP (цена к операционной прибыли до отчислений в резервы) на уровне 3,5x был близок к уровню середины цикла 3,8x, также сильно превышая нижнюю границу долгосрочного торгового диапазона. Учитывая это, при текущих уровнях котировок рынок может игнорировать потенциально слабый 2К20 и, возможно, переоценивает темпы восстановления.

( Читать дальше )

Стоимость риска ВТБ за 1 квартал пока не учитывает ухудшение качества кредитного портфеля - Альфа-Банк

- 12 мая 2020, 15:44

- |

В то же время отчисления в резервы оказались ниже как наших ожиданий, так и прогноза рынка, отражая менее консервативную политику банка в сравнении со Сбербанком. Мы считаем, что стоимость риска ВТБ за 1К20 отражает лишь коррекцию макроэкономического прогноза и пока не учитывает ухудшение качества кредитного портфеля (которое проявится позже). Таким образом, мы ожидаем, что рост отчислений в резервы в следующем квартале продолжится, тогда как масштаб ухудшения качества кредитов остается главным неизвестным для инвесторов (сейчас рынок, судя по всему, учитывает в котировках сценарий V-образного восстановления).Кипнис Евгений

( Читать дальше )

При негативном сценарии ВТБ может сократить дивиденды по обыкновенным акциям в два раза - Атон

- 12 мая 2020, 11:12

- |

Результаты произвели на нас хорошее впечатление, несмотря на резкое увеличение резервов, так как прибыль от основной деятельности показывает в целом сильный рост, а ЧПМ укрепилась. Среди негативных моментов можно отметить, что банк, возможно, имеет недостаточный уровень резервов, и в ближайшие кварталы может произойти дальнейший рост стоимости риска, особенно в случае дальнейшего сокращения ВВП. Мы ожидаем нейтральной реакции рынка на результаты.

На телеконференции финансовый директор банка Дмитрий Пьянов затронул следующие моменты:

1) ВТБ предполагает, что дивиденды могут быть пересмотрены с учетом развития экономической ситуации, но банк сделает все возможное, чтобы сохранить дивиденды по обыкновенным акциям без изменений, хотя, есть вероятность, что он попросит уменьшить их для привилегированных акций, которые принадлежат правительству;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал