ВТб

ВТБ

- 03 апреля 2020, 10:33

- |

- комментировать

- Комментарии ( 2 )

Втб24. Quick. Задержка выставления заявок при резком движении?

- 01 апреля 2020, 09:42

- |

Банк ВТБ улучшил свой сводный рейтинг по качеству капитала

- 31 марта 2020, 20:52

- |

Хоть я не фанат инвестиций в акции банка ВТБ, нельзя не отметить факт улучшения качества капитала, хотя с точки зрения нормативов ЦБ он все еще остается в удовлетворительном состоянии.

Показатель достаточности капитала — Н1.0 — находится выше оптимального 8%-ного значения и равен 11.9%. При этом обращаю ваше внимание, что снизилась сумма Ариск0 — совокупная величина активов, имеющих нулевой коэффициент риска. Это значение рассчитывается банком по инструкции ЦБ.

Однако за счет сокращения общих активов подрос показатель общей же достаточности капитала, который, тем не менее, все еще тащит сводную оценку капитала ВТБ вниз. Так, чисто теоретически, «капитальность» ВТБ приблизилась бы к TCS.

Читать меня в Telegram, VK.

Все равно не очень ясно, зачем в текущей ситуации банку платить дивиденды, учитывая высокую вероятность появления проблем, связанных с просрочками и дефолтами. Причем в ближайшее время. Да, с точки зрения всех показателей для ЦБ капитал в порядке, с января наблюдается положительная тенденция, но посмотрим, что будет через месяц-два.

Вспомните 2015-й год, когда группа ВТБ получила от Агентства по страхованию вкладов (АСВ) более 300 млрд. рублей. Делаем ставки: запросит ли Андрей Леонидович в 2020-ом году новую порцию правительственных денег для капитала?

ВТБ. Обзор финансовых показателей по МСФО за январь-февраль 2020 года

- 31 марта 2020, 17:28

- |

Хорошее начало года для банка, Андрей Костин, Президент-Председатель Правления Банка ВТБ, отметил:

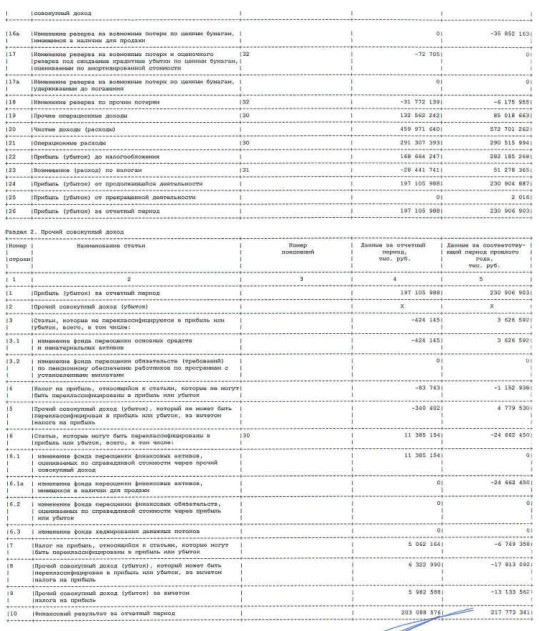

Чистая прибыль Группы за январь-февраль 2020 года увеличилась по сравнению с аналогичным периодом прошлого года на 11% и составила 38,8 млрд рублей, что соответствует возврату на капитал (ROE) 14,1%. Мы добились роста ключевых банковских доходов и развития бизнеса в соответствии со стратегическими приоритетами. Мы также продолжали работу по глубокой трансформации процессов и технологий, нацеленную на дальнейший прирост клиентской базы, улучшение клиентского опыта и повышение операционной эффективности.

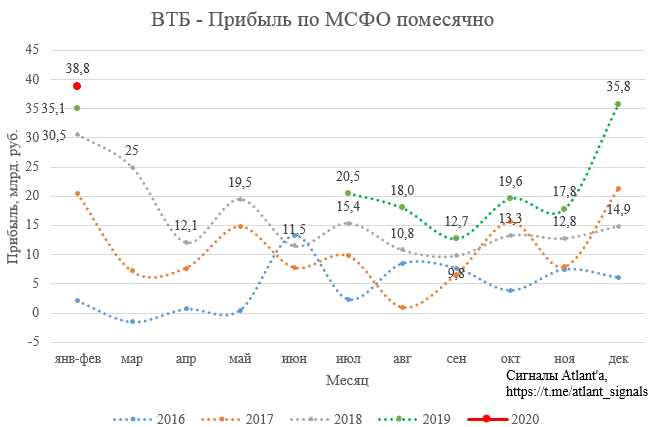

Чистые процентные доходы составили 76,5 млрд рублей за 2 месяца 2020 года, увеличившись по сравнению с аналогичным периодом прошлого года на 11,0%. Чистая процентная маржа составила 3,6% по итогам 2 месяцев 2020 года (рост на 30 б.п. год к году).

( Читать дальше )

Акции ВТБ в краткосрочной перспективе продолжат испытывать давление - Альфа-Банк

- 31 марта 2020, 15:15

- |

В целом результаты за январь-февраль соответствуют прогнозу банка на 2020 г., а также цифрам, которые можно было бы ожидать в нормальной ситуации. Однако мы считаем, что эти цифры уже неактуальны для рынка, так как инвесторы пытаются учесть последствия эпидемии, что потенциально может привести к росту стоимости риска и указывает на вероятность понижения прогноза прибыли. Акции сейчас торгуются по коэффициенту 0,38x P/BV 2020П (с дисконтом 38% к среднему показателю за два года) и при дивидендной доходности 12,5% по итогам 2019П, однако прогнозируемость на 2020 год теперь сильно усложняется. Мы считаем, что акции ВТБ, как, впрочем, и бумаги других банков, в краткосрочной перспективе продолжат испытывать давление.Кипнис Евгений

( Читать дальше )

Отчет брокера ВТБ. Не формируется уже 2 недели.

- 31 марта 2020, 14:44

- |

Конкретно, речь идет об отчете По зачислениям, списаниям и переводам — деньги.

У кого нибудь формируется оный?

P.S. Хотел сформировать отчет, так как с основного счета сняли комиссию, как ответил менеджер — за срочный рынок (!). Подскажите, разве так можно и вообще практикуется?!

Отчет Март. Абсолютный шторм. Ура!))

- 31 марта 2020, 14:41

- |

Отчет Март 2020. Дождался. Абсолютный шторм.

Буря мглою рынок кроет,

Вихри снежные крутя;

То, как зверь, она завоет,

То заплачет, как дитя!

Настоящая буря. Абсолютный шторм. И кажется Мир никогда уже не будет прежним… Но все проходит и это пройдет. Выводы обязательно будут, но у всех разные.

Подведение итогов Бури будет мною сделано после успокоения ситуации. А сейчас предварительно выскажу сожаление, что не успел достаточно изучить способы хэджирования позиций. Надо сделать выводы. Писал в феврале что начинаю этим заниматься, но тема новая, поэтому применять еще пока не могу, буду грызть гранит науки.

Как и высказывался в конце февраля, я ожидал дальнейшего падения. Поэтому в бой мною были брошены новые резервы на покупку акций, и были проданы ОФЗ и так же потрачены на акции. Ввел по плану 50тр+5тр и 10 % НЗ перечислил в начале марта, на них делал покупки с 10-12 марта и с продажи ОФЗ (около 200тр). 30% (75 тр) НЗ ввел в конце марта, купил на них фьючерс SI (кто-то скажет поздно) но я так не думаю, и рассматриваю это скорее, как страховку, Минфин перестанет думаю держать рубль, чуть позднее, когда не понятно, был вариант после референдума, но… Посмотрим пока держу. Дальнейшее падение возможно, но ненадолго, наше государство «вовремя вводит» замечательные налоги, и ДД акций думаю в этом году многих прельстит. По крайней мере это было бы логично.

( Читать дальше )

Аэрофлот - а/к Победа перестала платить за аренду самолетов

- 31 марта 2020, 14:36

- |

Лизинговые платежи за самолеты авиакомпании вносят раз в месяц на месяц вперед. Соответственно, аренду самолетов за апрель «Победа» не оплатила.

У «Победы» шесть лизингодателей:

10 лайнеров он получил от «Сбербанк лизинга»,

( Читать дальше )

Прибыль ВТБ за январь-февраль 2020 года выросла на 10,5% (МФСО)

- 31 марта 2020, 07:47

- |

За 2 месяца 2020 года чистая прибыль группы ВТБ по МСФО составила 38,8 млрд рублей, увеличившись на 10,5% по сравнению с аналогичным периодом прошлого года, говорится в сообщении банка.

Чистые процентные доходы составили 76,5 млрд рублей, увеличившись по сравнению с аналогичным периодом прошлого года на 11%. Чистая процентная маржа составила 3,6% по итогам 2 месяцев 2020 года (рост на 30 б.п. год к году).

Чистые комиссионные доходы составили 14,8 млрд рублей (рост на 31% год к году). Основным источником сильной динамики чистых комиссионных доходов был розничный бизнес группы, отмечается в сообщении ВТБ.

Стоимость риска составила 1% за 2 месяца 2020 года (+80 б.п. год к году), вернувшись на нормализованный уровень по сравнению с аналогичным периодом прошлого года, в котором был отражен единовременный роспуск резервов по ряду крупных заемщиков. Расходы на создание резервов составили 18 млрд рублей за 2 месяца 2020 года, увеличившись на фоне низкой базы по сравнению с аналогичным периодом прошлого года в 6 раз.

Рост прибыльности способствовал значительному улучшению операционной эффективности: соотношение расходов и чистых операционных доходов до создания резервов снизилось на 6,9 п.п. по сравнению с соответствующим периодом прошлого года и составило 38,6%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал