ВТб

втб тарисмо?

- 27 марта 2018, 09:10

- |

КМК отыграли картинку, может пора тарить?

- комментировать

- Комментарии ( 2 )

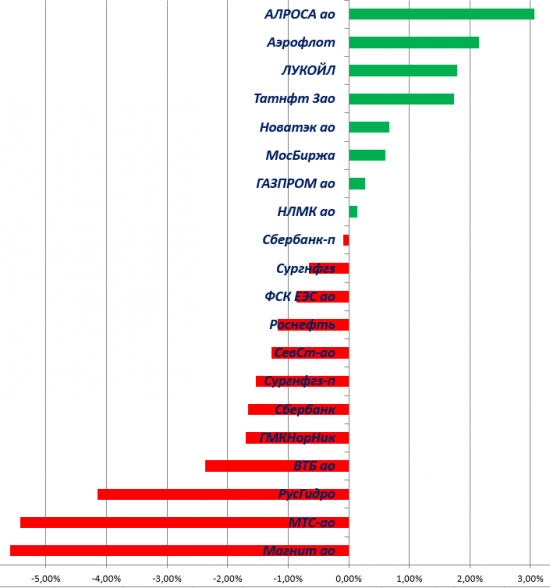

Флюгер Голубых Фишек 26.03.2018

- 26 марта 2018, 17:24

- |

Флюгер Голубых Фишек сегодня:

Вот вроде бы продолжается эта тягомотина во флэте, казалось бы, нет никакого значимого движения, однако, на нашем Флюгере всё больше красного цвета и всё меньше зелёные островки бычьих пастбищ. Смотрим на индекс МосБиржи, который сегодня поменял тикер

( Читать дальше )

Singularity | Монитор ликвидных российских акций (Индекс ММВБ10)

- 26 марта 2018, 16:32

- |

ОБРАТИТЕ ВНИМАНИЕ! Внизу появилась фундаментальная оценка (оценивает относительную стоимость, метод DCF, долг, прогнозы покрывающих аналитиков, дивиденды, историческая динамика финансовых результатов)

Постепенно (по мере появления свободного времени и интереса с вашей стороны, уважаемые читатели "+") эта тема и все механизмы расчета будут раскрыты подробнее.

В рамках системы проводится комплексный технический анализ инструмента по трем основным временным горизонтам: 15 лет, 5 лет и 1 год. Исследуемые параметры: фаза рынка (тренд, диапазон), положение и динамика цены относительно локальных трендов, положение и динамика цены относительно локальных уровней, положение и динамика цены относительно среднего значения за квартал, месяц, две недели, три дня, два дня, один день.

На основе собранных данных рассчитывается долгосрочный (Lt.index) , краткосрочный (St.index) и основной (S.Index)коэффициентдля каждого инструмента отражающий техническую картину которую наблюдает большинство участников рынка.

( Читать дальше )

ВТБ докапитализирует украинский дочерний банк почти на $100 млн

- 26 марта 2018, 11:49

- |

Российский ВТБ намерен увеличить уставный капитал киевского дочернего банка на 2,58 млрд гривен (примерно $98,3 млн по текущему курсу — ИФ), или на 7% путем дополнительного выпуска акций.

«Очередная докапитализация дочернего ВТБ банка будет осуществлена на сумму 2,58 млрд грн. за счет выданных ранее межбанковских кредитов от материнского банка. По завершении этой докапитализации уставный капитал банка составит 39,375 млрд грн.», — сообщили агентству «Интерфакс-Украина» в пресс-службе российского банка.

Согласно официальному сообщению ВТБ банка (Киев) в газете «Ведомости Национальной комиссии по ценным бумагам и фондовому рынку», его акционеры рассмотрят вопрос об увеличении уставного капитала на собрании 24 апреля.

Ранее сообщалось, что по данным Нацбанка Украины достаточность капитала киевского ВТБ на 1 марта находилась ниже норматива (норматив H2 — достаточность/адекватность капитала) — на уровне 8,18% при необходимом минимуме 10%.

В пресс-службе российского ВТБ «Интерфаксу» уточняли, что норматив достаточности капитала украинской «дочки» не нарушен. Минимальное значение норматива до конца 2018 года для банков, проходивших диагностику в рамках постановления НБУ от 15 апреля 2015 года, в том числе для украинского ВТБ, составляет 7%. «В ходе весенней докапитализации за счет межбанковского кредита к 1 июня этого года он существенно превысит 10%», — заявляли в ВТБ.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 26 марта 2018, 09:22

- |

ЛУКОЙЛ нацелен на Россию и на добычу. Компания одобрила консервативную стратегию на десятилетку

ЛУКОЙЛ намеревается сконцентрироваться на инвестициях в добычные проекты в России в ближайшую десятилетку, отведя зарубежным проектам место на периферии и ограничив инвестпрограмму $8 млрд в год. Пока же ЛУКОЙЛ будет возвращать деньги акционерам, пообещав им наращивать дивиденды темпом не ниже инфляции, а также выкупить собственные акции на $3 млрд в ближайшие пять лет и частично погасить казначейский пакет. (Коммерсант)Вагит Алекперов думает о своем преемнике. Им не станет близкий родственник

Глава и основной акционер ЛУКОЙЛа Вагит Алекперов заявил, что думает о своем преемника на посту руководителя компании. Господин Алекперов подчеркнул, что им не станет его близкий родственник. Он также сообщил, что позаботился о том, чтобы его наследники не раздробили его пакет в ЛУКОЙЛе, и этот пакет передан в траст. (( Читать дальше )

Технический анализ акций 23.03.2018. ИТОГИ НЕДЕЛИ

- 23 марта 2018, 23:29

- |

Подвожу очередной обзор акций. Прошлый можете посмотреть по этой ссылке.

Техническая картина на конец недели выглядит так:

Сбербанк

Целевая зона от реализованного ранее неудавшегося размаха отработалась отлично. Сформировался локальный минимум с внутренней свечой, которая была пробита вверх. Поймать момент отскока и отработать его, помог пробой треугольника (см.часовой фрейм). Именно это я имею в виду, когда говорю «мониторить и отрабатывать формации на младших фреймах».

( Читать дальше )

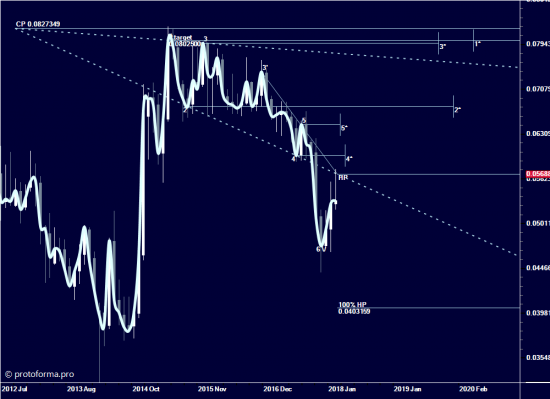

Торопиться не надо. ( ВТБ )

- 23 марта 2018, 23:02

- |

Всё нужно делать вовремя и от соответствующих уровней!

Часто наблюдая над тем что бумага «пошла», мы решаем вскочить в паровоз не дождавшись целевого входа. Сейчас такое происходит на ВТБ.

Бумага оттолкнулась от дна и дошла до НР МР (Модели расширения) на месячном тайфрейме, в моменте корректируется:

( Читать дальше )

ВТБ - правительство убедило банк передать кредиты ОПК на баланс Промсвязьбанка

- 22 марта 2018, 15:30

- |

Замминистра финансов Алексей Моисеев:

«Одинаковое положение со Сбербанком и ВТБ, работа продолжается с обоими банками, и вопрос о механизме стоит на повестке у обоих банков. Позиции у них схожие»

Ранее замминистра финансов РФ Алексей Моисеев заявлял, что Минфин РФ будет настаивать на том, чтобы банки передавали Промсвязьбанку активы по ОПК вместе с капиталом.

16 февраля президент — председатель правления ВТБ Андрей Костин выступал против передачи Промсвязьбанку части капитала банка при передаче кредитов, предоставленных предприятиям оборонно-промышленного комплекса (ОПК).( Читать дальше )

Singularity | Монитор ликвидных российских акций (Индекс ММВБ10)

- 22 марта 2018, 14:30

- |

В рамках системы проводится комплексный технический анализ инструмента по трем основным временным горизонтам: 15 лет, 5 лет и 1 год. Исследуемые параметры: фаза рынка (тренд, диапазон), положение и динамика цены относительно локальных трендов, положение и динамика цены относительно локальных уровней, положение и динамика цены относительно среднего значения за квартал, месяц, две недели, три дня, два дня, один день.

На основе собранных данных рассчитывается долгосрочный (Lt.index) , краткосрочный (St.index) и основной (S.Index)коэффициентдля каждого инструмента отражающий техническую картину которую наблюдает большинство участников рынка.

S.index регулирует открытие и закрытие позиций. Положительные значение (более 0,20) означают высокую вероятность роста цены инструмента, близкие к нулю значения означают высокую неопределённость рынка, отрицательные значения означают высокую вероятность снижения цены инструмента.

xstract.netТелеграмм

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал