ГМК НорНикель

Тема дня: Абромович сплавляет ГМК

- 13 марта 2019, 16:15

- |

Ценовой ориентир по сделке Crispian Investments Романа Абрамовича о продаже бумаг Норникеля равен 13450 руб. за акцию.

Сейчас бумаги торгуются на уровне 13870 руб., упав более чем на 3% после объявления о продаже.

Данную новость, безусловно, следует рассматривать как причину долгожданной коррекции, в рамках которой нужно присматриваться к покупкам данных бумаг.

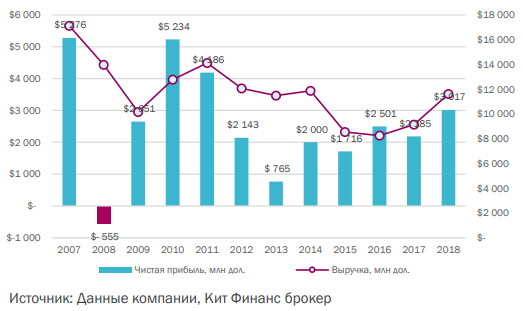

Напомним, что накануне ГМК опубликовала сильную финансовую отчетность за 2018 год, поставив, семилетний рекорд по EBITDA, выросшей на 56%, до $6,2 млрд. По итогам года ожидается выплата еще $1,93 млрд. дивидендов — к уже начисленным $1,8 млрд. за первое полугодие 2018 года.

Поэтому такой бизнес обязательно должен быть в портфеле.

Мы рекомендуем покупать бумагу ниже уровня 13000 руб., который акции смогут преодолеть в рамках коррекции.

Зарабатывайте на идеях персонального брокера

- комментировать

- ★2

- Комментарии ( 7 )

Норильский никель – время покупать - КИТ Финанс Брокер

- 13 марта 2019, 16:03

- |

Финансовые результаты:

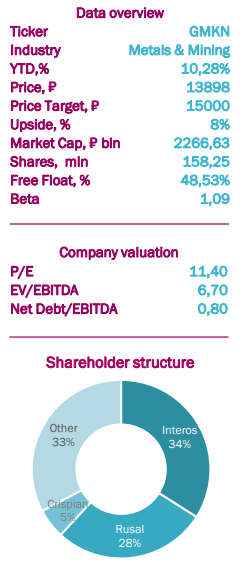

Норильский никель на прошлой неделе опубликовал финансовые результаты за 2018 г. по МСФО. Выручка компании выросла на 28% по равнению с 2017 г. – до $11,6 млрд, показатель EBITDA увеличился 56% — до $6,2 млрд. Чистая прибыль Норильского никеля в долларах по итогам 2018 г. выросла на 44% по сравнению с прошлым годом – до $3 млрд. Объем капитальных вложений Норильского никеля в 2018 г. снизился на 22% — до $1,6 млрд за счёт роста операционного денежного потока и завершения строительства Быстринского ГОКа. Долговая нагрузка по итогам 2018 г. снизилась — до 1,1x. Net debt/EBITDA для целей расчета дивидендов — 0,8x.

( Читать дальше )

Доля Романа Абрамовича в Норникеле снизится до 2,5% - Sberbank CIB

- 13 марта 2019, 15:25

- |

После этой сделки доля Романа Абрамовича в «Норильском Никеле» должна сократиться с 4% приблизительно до 2,5%, а доля свободно обращающихся акций, вероятно, увеличится до 32,9%.

Роман Абрамович приобрел принадлежащий ему пакет по цене $160 за акцию в 2012 году и увеличил его на 0,79% в 2016 по цене $126,3 за акцию за счет покупки казначейских акций. Стоит отметить, что срок действия ограничений на операции с пакетом Романа Абрамовича, установленных соглашением акционеров в 2012 году, истек в 2018 году, и теперь он может продать все принадлежащие ему акции. Напомним, в прошлом году Crispian Investments пыталась продать 4%-й пакет «Норильского Никеля» Интерросу Владимира Потанина по цене $234 за акцию, однако ОК РУСАЛ заблокировала сделку, обратившись в суд в Лондоне. Владимир Потанин и РУСАЛ косвенно дали понять, что по-разному видят стратегию развития «Норильского Никеля» в части распределения капитала (т. e. капиталовложений и дивидендов). Это спровоцировало волатильность котировок, при этом в прошлом году конфликт, видимо, был «заморожен». С тех пор Владимир Потанин увеличил свою долю в компании до 34,6% за счет приобретения акций на рынке.

( Читать дальше )

Объявлено о продаже пакета акций Норникеля

- 13 марта 2019, 14:48

- |

Crispian Investments продает 1,7% Норникеля путем ускоренного букбилдинга, сообщил Интерфакс

Цена продажи ниже рынка. Crispian Investments, владеющая 6% акций ГМК «Норильский никель», продает пакет акций размером 1,7% в рамках процедуры ускоренного букбилдинга (АВВ). Ценовой ориентир равен 13 450 руб. за акцию, сообщил вчера Интерфакс. Первоначально речь шла о пакете размером около 1,25% акций компании, однако позже СМИ сообщили, что размер пакета увеличен до 1,7%. Цена продажи примерно на 6% ниже цены акций компании на момент вчерашнего закрытия торгов (14 380 руб./акция). Как сообщил Bloomberg, Crispian берет обязательство воздержаться от дальнейшей продажи акций в течение двух месяцев после нынешней продажи. Это не первая продажа акций Норникеля компанией Crispian. В 2017 г. Crispian продала на рынке 1,79% акций Норильского никеля. Продажа акций Crispian Investments окажет негативное влияние на котировки акций Норникеля.

Торгуйте БЕСПЛАТНО с тарифным планом «15 лучших»

С уважением, команда УРАЛСИБ Брокер.

т.: 8 (800) 100-59-00

Выход Crispian не ухудшает среднесрочную привлекательность Норникеля - Регион

- 13 марта 2019, 13:05

- |

О том, что Роман Абрамович намерен продать значительный пакет акций «Норильского никеля» стало известно еще год назад, но тогда сделку заблокировал RUSAL. В июне 2018 года Лондонский суд запретил Crispian Investments Limited продать часть своей доли Владимиру Потанину. Это решение было впоследствии оспорено, однако единственным вариантом для быстрой реализации пакета остался открытый рынок.

Бумаги «Норильского никеля» сейчас достаточно дорогие: находятся на семилетних максимумах, и на треть выше цены, по которой они достались Роману Абрамовичу. С учетом полученных за период владения дивидендов, сделка, даже с дисконтом к биржевой цене, более чем выгодная. Судя по другим новостям, например, о продаже доли в «Первом канале», Роман Абрамович перегруппировывает свои активы, в частности, может готовится к приватизации «ТрансКонтейнера».

Выход крупного миноритарного акционера не ухудшает среднесрочную привлекательность бумаг «Норильского никеля» и, скорее создает хорошие условия для покупки.Вайсберг Валерий

ИК «Регион»

Норникель - инвесторы из Великобритании купили около 39% пакета в рамках SPO российской компании

- 13 марта 2019, 12:57

- |

Со-руководитель управления рынков акционерного капитала "ВТБ Капитала" Дмитрий Болясников:

«Транзакция свидетельствует о том, что есть значительный спрос на качественные российские активы, в том числе и на их покупку в формате публичных размещений, как среди иностранных инвесторов, так и на внутреннем рынке. Лидирующую роль играли инвесторы из Великобритании — на них пришлось порядка 39%, были также значительные заявки из США и от инвесторов из континентальной Европы, на долю российских инвесторов пришлось около 33%»

«Уровень переподписки книги заявок позволил увеличить объем сделки с 1,25% компании до 1,7% (около 551 миллиона долларов по цене размещения)»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={003AECDF-DADC-4170-9730-AFD4AF503072}

Интерес к пакету Норникеля могут проявить мажоритарные акционеры - Промсвязьбанк

- 13 марта 2019, 12:38

- |

Crispian Investments Романа Абрамовича и Александра Абрамова увеличила размер продаваемого на рынке пакета акций ГМК Норильский никель с 1,25% до 1,7% (около 2,7 млн акций), сообщил Интерфаксу источник, знакомый с ходом сделки. Ценовой ориентир размещения остается неизменным и составляет 13 тыс. 450 рублей за акцию, сказал собеседник агентства, добавив, что итоговая цена сделки вряд ли изменится. Crispian во вторник вечером выставила на продажу часть своего пакета в Норникеле в рамках процедуры ускоренного сбора заявок.

Причины продажи пакета не называются Возможно это связано с тем, что акции ГМК в долларовом эквиваленте находятся на максимальных уровнях с 2011 года. Ориентир размещения на 6,5% ниже текущих котировок акций компании на Мосбирже. Акции продаются в рынок, но интерес к ним вполне могут проявить мажоритарные акционеры, что станет причиной роста котировок Норникеля.Промсвязьбанк

Crispian продаст до 1,7% акций Норникеля - рынок отреагирует негативно - Атон

- 13 марта 2019, 11:00

- |

Crispian, находящаяся в совместной собственности Романа Абрамовича, Александра Абрамова и Александра Фролова, продаст 1.7% акций Норникеля примерно за $560 млн, что соответствует около 13 450 руб. за акцию. Подведение итогов сделки состоится 15 марта. По информации Bloomberg, сделка должна быть проведена через ускоренное формирование книги заявок (ABB). Lock up период составит до 60 дней.

Размер размещения довольно небольшой — $560 млн соответствует суммарному объему торгов 9 дней на Московской ($37 млн/день) и Лондонской биржах ($25 млн/день) — однако мы ожидаем умеренно негативную реакцию рынка на новости. В целом, неожиданные ABB воспринимаются рынком негативно, т.к. они обычно свидетельствуют о сомнениях основного акционера относительно сохраняющегося потенциала роста и предполагают дисконт в цене продажи (6.5% на настоящий момент). Однако в этом случае продажа была лишь вопросом времени, так как Crispian проявляла явное желание продать свою долю, о чем свидетельствует несостоявшаяся сделка с В. Потаниным еще в 2018. Пока не ясно, повлияет ли сделка на действующее акционерное соглашение, но мы полагаем, что, вероятно, нет, учитывая, что lock up -период закончился еще в 2017. Мы сохраняем НЕЙТРАЛЬНЫЙ взгляд на Норникель и считаем, что продажа акций подчеркивает, что котировки несколько перегреты из-за ралли в палладии, которое мы считаем временным.АТОН

Норникель со скидкой - Фридом Финанс

- 13 марта 2019, 10:50

- |

Цена размещения объявлена на уровне 13450 руб. (на целых 6,5% ниже рынка), что довольно необычно. Никель – классный актив, однако рынок может негативно отреагировать на подобную скидку. Сильной просадки не ожидается, по некоторой информации, книга уже переподписана.

2 млн акций – это торговый оборот на бирже за 2 недели, на фоне слабой волатильности рынка продажа такого объема, на мой взгляд, не приведет к обвальному падению котировок. На горизонте 2-х недель акции, вероятнее всего, будут торговаться в диапазоне 13500-14500 руб.Ващенко Георгий

ИК «Фридом Финанс»

Предпосылки для снижения долга Русала есть - Промсвязьбанк

- 11 марта 2019, 12:16

- |

РусАл планирует выплатить $900 млн долга в 2019 году и $600 млн в следующем, заявил директор по стратегии, развитию бизнеса и финансовым рынкам РусАла Олег Мухамедшин в ходе телефонной конференции по итогам отчетности за 2018 год. Часть выплат по долгу в 2019 году ($900 млн) компания осуществит за счет cash flow, часть — рассчитывает рефинансировать, сказал О.Мухамедшин. Относительно оставшегося долгового портфеля РусАл рассматривает разные возможности рефинансирования, но пока говорить о конкретных вариантах рано, сообщил он.

Мы считаем, что в ближайшей перспективе, на фоне умеренных прогнозов по росту цен на алюминий, сокращение долга и долговой нагрузки может стать основным драйвером для роста стоимости акций РусАла. Предпосылки для снижения долга есть. Текущие цены на алюминий позволяют РусАл генерировать положительный денежный поток, дополнительный вклад внесут и дивиденды ГМК, для которого ситуация также сохраняется благоприятная.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал