ГМК Норникель

Лето 2020!Куда инвестировать и на какой срок. Мой личный портфель.

- 01 июня 2020, 16:42

- |

К середине года сложился уже, по-крайней мере, у меня некий тренд на ближайшие полгода-9 месяцев. Оптимизм, вызванный победой над коронавирусом и выходом из карантина в ближайший месяц придаст некий краткосрочный импульс нашему рынку, плюс все рынки так залили деньгами, что их куда-то ведь нужно девать! Но факты — вещь упрямая, хотя перезапуск основных мировых экономик в июне отложит наступление глобального мирового кризиса на несколько месяцев, не более, но эффект «базы 2019» в финансовых отчетах Ко за полугодие и 9 месяцев 2020 года как раз скоро начнет проявляться. По итогам 2020 года вообще возможны череда банкротств и крахов.Но до этого времени можно попробовать краткосрочно неплохо заработать и создать «подушку безопасности» на конец года — зима то не так и далеко).

Итак, разделил акции на 3 группы, в зависимости от времени и вероятности получения дохода. Срок владения у всех до ноября 2020 — время выборов нового президента в США.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

ГМК , Гамак , Гомункул.

- 01 июня 2020, 10:58

- |

ГМКН, в красивой картинке сжатия. Гомункул Прохора хочет наверх на воздух, лето, надо 25-26 для комфортного отдыха .

ПС: Автор не торговал акциями, не рубит тему, не сечёт фишку.

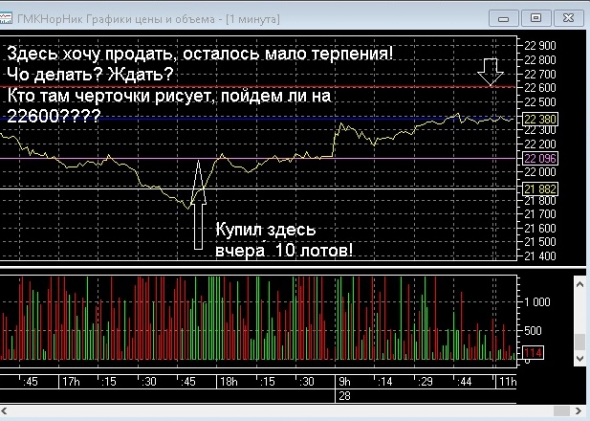

Я новый олигарх (пост 237)

- 29 мая 2020, 16:58

- |

вот еще :

( Читать дальше )

Норникель - спрос на продукцию компании во 2 п/г может снизиться - Потанин

- 28 мая 2020, 09:56

- |

«Во втором полугодии не исключено дальнейшее падение мировых цен, вследствие чего может сложиться ситуация, когда мы не всю продукцию сможем реализовать из-за падения спроса. Не факт, что это произойдет, но если уж вы говорите про «капитанов» бизнеса, то мы, образно говоря, должны быть готовы к любой погоде. И мы готовимся, разрабатываем «план В» на случай, если дела пойдут по негативному сценарию»

Возможен перенос реализации некоторых инвестиционных проектов, но компания не планирует обращаться за государственной поддержкой.

«Напротив, я считаю, что крупный бизнес может и должен сам помогать и государству, и обществу, и малому и среднему бизнесу. Например, в своих регионах «Норникель» пошел навстречу предпринимателям, дали каникулы по аренде и коммунальным платежам: это более 50 млн руб. в месяц»

источник

Хорошо поработали, не грех и отдохнуть! (пост 235)

- 27 мая 2020, 19:03

- |

Вот еще:

( Читать дальше )

S/P, GOLD, НЕФТЬ, RI- РАБОТАЕМ ПО ПЛАНУ.

- 26 мая 2020, 08:38

- |

Доброе утро всем. Американцы верны себе- в канун праздников обычно растут и во время тоже, если торгуются фьючерсы. Вчерашний день это правило подтвердил, вероятность 80-90%. Можете сами проверить. Для игры в краткосрок можно использовать. Фьючерсы на S/P вплотную приблизились к 3000 п. Посмотрим какую придумают схему, чтобы все поверили, что снижение сейчас точно начнется. Любят проходить гэпом значимые уровни, но сейчас пока должны снизиться- основная сессия не торговалась, а ее закрытие и так предполагает уже 1% гэп. Ну это так, рассуждения. Наши индексы также выросли. В отсутствии основных игроков это всегда лакмусовая бумажка настроения инвесторов, значит пока хотим идти выше. ГМК практически закрыл свой дивидентный гэп, тактика выбранная нами- уходить в бумагах на дивиденты, себя полностью оправдала. Сургут об.- вырисовывается среднесрочная цель 48 — 50. От минимумов в 24 р.за акцию, ровно две цены. На меньшее крупные игроки несогласны:)

( Читать дальше )

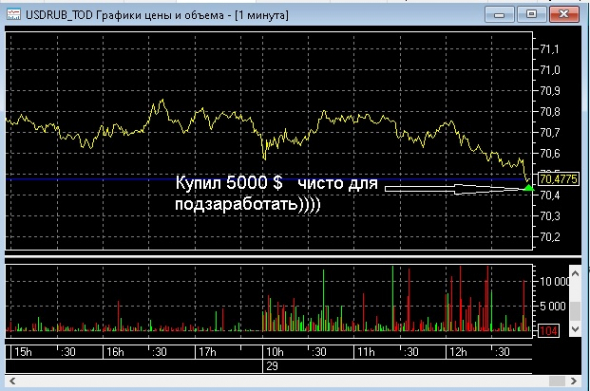

Несгибаемый НорНикель и возрожденный Тинькофф в итогах недели

- 23 мая 2020, 12:48

- |

Оттолкнувшись от уровня в 20$ за баррель, Нефть четвертую неделю подряд растет, прибавив +7,3%. Прошедшие в марте распродажи уже позабылись инвесторам, а аппетит к рискам восстанавливается.

Оперативная информация в моей группе Вконтакте.

Рубль на неделе продолжил свое укрепление. Уровень в 71 рубль за доллар устоял, но риторика ЦБ намекает на возможное дальнейшее укрепление национальной валюты.

В лидерах роста на неделе оказался Детский мир. Акции компании прибавляют +14,2%. Поводом для этого послужили сильнейшие распродажи прошлых месяцев и отчет компании за апрель, разбор которого я опубликую на днях.

Акции Тинькофф банка (TCS) продолжают радовать своих инвесторов. За неделю котировки выросли на +10,7%. Удачный квартал и устойчивость к риску придают уверенности в успешном прохождении временных трудностей.

( Читать дальше )

Ужесточение карантинных мер сократило спрос на продукцию Норникеля - Велес Капитал

- 22 мая 2020, 18:17

- |

Мы прогнозируем снижение средних цен реализации никеля и меди на 13-17% в 2020 г. и умеренный рост в 2021-2024 гг. Мы устанавливаем целевую цену на уровне 21 303 руб. (28 долл. за АДР) с рекомендацией «Держать». Обвал рынков сбыта, вызванный эпидемией коронавируса, совпал с ростом инвестиционной программы Норникеля. Однако низкий уровень долговой нагрузки и ожидаемое восстановление отрасли позволят компании поддерживать достойный уровень дивидендных выплат в ближайшие годы.

Состояние отрасли. В 2019 г. произошло ралли на ключевых для Норникеля рынках цветных металлов. Цены на никель выросли из-за введения ограничений на экспорт никелевой руды из Индонезии. Резкий подъем цен на палладий был вызван многолетним дефицитом металла, обусловленным возросшим спросом со стороны автомобилестроения. Однако эпидемия COVID-19 стала переломной точкой. На фоне ожидаемого замедления ключевых отраслей промышленности, формирующих спрос на продукцию компании, мировые цены никеля, меди, палладия и платины упали на 11-20% с начала 2020 г.

( Читать дальше )

ДТС №3: Как заработать на дивидендах Норникеля 21.05.2020

- 22 мая 2020, 07:23

- |

ДТС №3: Как заработать на дивидендах Норникеля 21.05.2020

Введение

21.05.2020 последний день с дивидендами торговались акции Норникеля (GMKN). Уже в пятницу 22.05.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал