ГМК Норникель

===Операции с акциями GMKN

- 03 февраля 2020, 20:30

- |

Эмитент: Норильский Никель ГМК

Тикер акций: GMKN

Кто продает? АО«Норильско-Таймырская энергетическая компания»

Кто покупает? ПАО «ГМК „Норильский никель“

Количество акций после сделки: 22,93%

Дата события: 03.02.2020

Дата публикации: 03.02.2020 18:13:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=564

- комментировать

- Комментарии ( 0 )

===Операции с акциями GMKN

- 03 февраля 2020, 20:25

- |

Эмитент: Норильский Никель ГМК

Тикер акций: GMKN

Кто продает? АО«Норильско-Таймырская энергетическая компания»

Кто покупает? ПАО «ГМК „Норильский никель“

Количество акций после сделки: 22,93%

Дата события: 03.02.2020

Дата публикации: 03.02.2020 18:01:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=564

Норильский никель: рекордные производственные результаты за 2019 г.

- 03 февраля 2020, 19:10

- |

Компания отчиталась о производственных результатах по итогам 2019 г. Производство никеля выросло на 5% по сравнению с прошлым годом – до 229 тыс. на фоне перехода новой технологии, а также роста загрузки мощностей на Кольской ГМК. Производство меди аналогично увеличилось на 5% — до рекордных 449 тыс. тонн. за счёт увеличения добычи руды с содержания меди и планового выхода на полную мощность Быстринского ГОКа.

Благодаря выработке незавершенного производства в 2019 г. на фоне ралли цен на производимые металлы, производство палладия выросло на 7% по сравнению с 2018 г. – до 2,9 млн унций, а платины на 8% — до 0,7 млн унций.

( Читать дальше )

Результаты Норникеля по платине и палладию ощутимо превысили ожидания - Газпромбанк

- 03 февраля 2020, 14:45

- |

Компания сохранила производственные прогнозы на 2020 год, которые были озвучены на Дне инвестора.

Эффект на акции. Несмотря на то, что мы ожидали хорошие операционные результаты за 4 квартал, цифра по платине и палладию ощутимо превысила наши ожидания, что особенно позитивно в свете резкого роста на цену палладия в 2П19 (до 1980 долл./унц.).Газпромбанк

В 2020 году Быстринский ГОК Норникеля должен начать работать на полную мощность - Sberbank CIB

- 03 февраля 2020, 13:30

- |

Сильные результаты на ключевых активах; прогнозы на 2020 год подтверждены. Объемы производства на ключевых активах (т. е. исключая Быстринский ГОК) превысили верхнюю границу годового прогноза компании по четырем основным металлам (никелю, меди, палладию и платине). «Норникель» подтвердил производственные прогнозы по этим металлам на 2020 год. Компания ожидает, что выпуск никеля останется на уровне 2019 года, производство меди сократится на 6% (поскольку в текущем году компания планирует прекратить переработку приобретенного у корпорации «Ростех» концентрата с высоким содержанием металла в руде), а выпуск металлов платиновой группы уменьшится на 7-8% относительно высокой базы 2019 года (когда производство выросло благодаря выработке незавершенного производства).

( Читать дальше )

Норникель устойчив перед внешними шоками - Промсвязьбанк

- 03 февраля 2020, 13:00

- |

По итогам 2019 года компания существенно увеличила выпуск всех ключевых металлов благодаря росту производственной эффективности, оптимизации производственных процессов и постепенному выходу на проектную мощность Быстринского ГОКа. Производство никеля в 2019 году составило 229 тыс. тонн, что на 5% выше объемов производства прошлого года. В целом за 2019 год «Норникель» произвел рекордные 499 тыс. тонн меди, что выше прошлого года на 5%. Производство палладия и платины составило 2 922 тыс. унций (+7% по сравнению с 2018 г.) и 702 тыс. унций (+8% по сравнению с 2018 г.), соответственно.

В результате перехода никелевого рафинирования на технологию хлорного выщелачивания, а также роста загрузки карбонильных мощностей на Кольской ГМК производство никеля выросло на 5% до 229 тыс. тонн. Производство меди выросло на 5% до рекордных 499 тыс. тонн за счет повышения производственной эффективности, роста объемов добычи руды и увеличения содержания меди, а также планового наращивания производства на Быстринском ГОКе, который перешел в режим полной промышленной эксплуатации с сентября 2019 года. Благодаря выработке незавершенного производства в 2019 году производство палладия выросло на 7%, а платины на 8%, составив 2,9 млн унций и 0,7 млн унций, соответственно. Прогноз по добыче на 2020г. остался без изменения: никель 225-235 тыс. т., медь 420-440 тыс. т., палладий 2648-2777 тыс. унц., платина 611-675 тыс. унц. Учитывая сильную ценовую динамику никеля и палладия в 2019г. это позволяет рассчитывать на сильный финансовый результат и двузначный рост EBITDA. В целом, компания остается устойчивой перед внешними шоками.Промсвязьбанк

В текущую стоимость акций "Норникеля" в полной мере заложена коррекция цен на металлы

- 03 февраля 2020, 11:05

- |

«Норникель» продемонстрировал сильные операционные результаты за 2019 год — на уровне верхних границ годовых прогнозов или даже выше. Компания также подтвердила прогноз на 2020 год, и мы отмечаем, что «Норникель» характеризуется успешным опытом достижения заявленных операционных результатов.

На текущих уровнях «Норникель» торгуется со скорректированным по рынку мультипликатором EV/EBITDA 5.7x, а дивидендная доходность составляет 10.0% — в текущую стоимость акций в полной мере заложена коррекция цен на металлы.

Предсказать исход распространения китайского вируса на данный момент невозможно, но, проводя аналогию с эпидемией атипичной пневмонии, мы видим в коррекции акций «Норникеля» возможность для их покупки.

Источник: clck.ru/M8ZCy

В текущую стоимость акций Норникеля в полной мере заложена коррекция цен на металлы - Атон

- 03 февраля 2020, 11:04

- |

Производство никеля из собственного отечественного сырья в 2019 году выросло на 4% г/г до 225 тыс. т за счет наращивания производственных объемов на Кольской ГМК. Объем выпуска никеля соответствовал верхней границе годового прогноза. Производство меди составило 455 тыс. т, что на 1% выше прогноза, в результате увеличения содержания меди в руде. На производстве МПГ благоприятно отразилась выработка незавершенного производства — производство палладия увеличилось на 7% г/г до 2 922 тыс. унций, превысив прогноз на 4%, а выпуск платины вырос на 8% г/г до 702 тыс. унций — на 5% выше прогноза. Норникель подтвердил свой прогноз производства на 2020 год — производство никеля возрастет примерно на 4% г/г, выпуск меди снизится на 2%, а объем производства МПГ практически не изменится.

Норникель продемонстрировал сильные операционные результаты за 2019 год — на уровне верхних границ годовых прогнозов или даже выше. Компания также подтвердила прогноз на 2020 год, и мы отмечаем, что Норникель характеризуется успешным опытом достижения заявленных операционных результатов. На текущих уровнях Норникель торгуется со скорректированным по рынку мультипликатором EV/EBITDA 5.7x, а дивидендная доходность составляет 10.0% — в текущую стоимость акций в полной мере заложена коррекция цен на металлы. Предсказать исход распространения китайского вируса на данный момент невозможно, но, проводя аналогию с эпидемией атипичной пневмонии, мы видим в коррекции акций Норникеля возможность для их покупки.Атон

Последствия вспышки коронавируса для российской экономики вряд ли будут серьезными - Атон

- 31 января 2020, 17:27

- |

Волатильность, вызванная вспышкой коронавируса в Китае, может сохраниться в течение следующих одного-трех месяцев, причем потенциальные риски сейчас выше, чем когда-либо, учитывая размер экономики Китая.

Последствия для российской экономики вряд ли будут серьезными, но все же некоторого негатива не избежать. Возможны более осторожный подход к дальнейшему смягчению ДКП и ослабление рубля.Атон

С тактической точки зрения мы предпочитаем секторы, ориентированные на внутренний рынок, такие как электроэнергетика, телекоммуникации и добыча золота, учитывая рост рыночных рисков на фоне вспышки вируса.

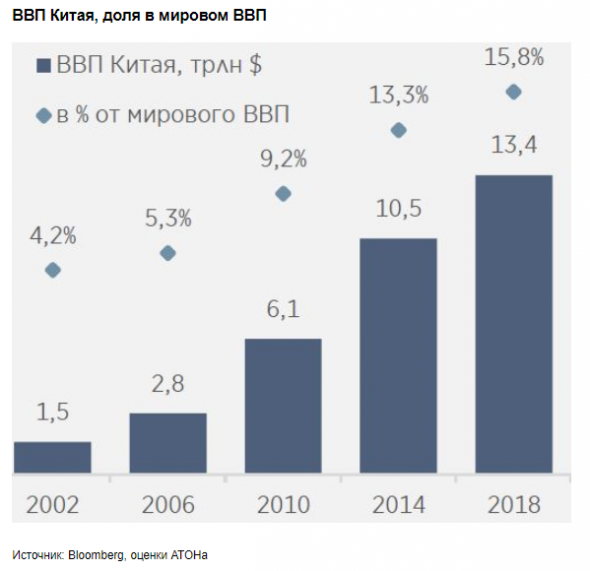

Недавняя вспышка коронавируса в Китае привела к росту волатильности рынка – 24 января был зафиксирован резкий скачок индекса волатильности VIX, а мировые рынки в ходе последующих торговых сессий просели на 2-3%. Российский рынок также не остался в стороне – 27 января индекс РТС обвалился более чем на 4%. Как ни странно, рынки, в том числе и российский, довольно быстро восстановились на новостях о том, что пик распространения заболевания может быть пройден в течение ближайших 1-2 месяцев, а также после сравнения с последствиями случавшихся ранее вспышек со схожим сценарием (в частности, с атипичной пневмонией в 2002 году). Отчасти такое сравнение является обоснованным, но отметим, что с 2002 года вклад Китая в мировой ВВП значительно увеличился (15.8% в 2018 по сравнению с 4.2% в 2002), а экспорт из России в Китай за тот же период вырос в долларовом выражении в 10 раз), что чревато более серьезными остаточными рисками для глобальной и российской экономики.

( Читать дальше )

ГМК «Норильский никель - Производственные результаты за 4 кв и полный 2019г

- 31 января 2020, 17:16

- |

ПРЕСС-РЕЛИЗ

31 января 2020 года

Москва — ПАО «ГМК «Норильский никель», крупнейший мировой производитель палладия и высокосортного никеля, а также крупный производитель платины и меди, объявляет предварительные производственные результаты за четвертый квартал и полный 2019 год, а также производственный прогноз на 2020 год.

www.nornickel.ru/upload/iblock/374/Press_release_FY2019_RUS_Final_FULL.pdf

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал